本文来自合作媒体:锌财经(ID:xincaijing),作者:路世明,编辑:大风。猎云网经授权发布。

近日,知名演员胡军因代言的理财产品翻车引发网友在线声讨,称他合作代言的产品涉嫌欺诈。

据悉,胡军代言的是玖富旗下一款名叫“悟空”的理财产品,疑似涉及34万受害者,共计390亿元,相当于十座鸟巢的建设资金。

事实上,明星代言理财产品翻车的事并不新鲜,胡军之前有大把,胡军之后依然还会出现。

在一家高档餐厅内,穿着朴素的小伙正遭受着相亲对象的嘲弄。“你这样的没房没车没存款,就别出来相亲了!”原来小伙在结账时发现自己微信里余额只有十几元,根本不够支付几百元餐费。就在这尴尬时刻,邻座的美女突然抢过小伙手机,一通操作之后,手机屏幕赫然显示“某某贷余额200000.00元”,小伙自信地付款也引来相亲对象刮目相看……

诸如此类的狗血剧情,不知何时已经成为网贷平台的首选。即便用户点“不感兴趣”,但依旧如同癞皮狗一般出现在年轻人的面前。而如此卖力“投放”广告,也不失为网贷平台暴利的佐证。

与被切掉的P2P不同,在失去“吸储”的路子之后,不少昔日的P2P玩家们又找上了有资质的机构,或是银行、消金,亦或者是持牌的小贷企业。

能拿到低利率的钱、敢踩上借贷利率红线,又可以在各大平台花式推广,这些打着金融创新旗号的网贷平台如同打不死的小强,正让更多的人陷入高利贷陷阱。

我也不想,但他们给的实在太多了

相比把自己捧成“庞氏明星”的意大利骗子查尔斯庞兹,此前国内的P2P网贷平台更喜欢简单直接一些。要么找流量明星,要么借助大热的在播影视剧。

锌财经据公开信息不完全统计,此前黄晓明、杜海涛、王宝强、郎朗等多位公众人物与e租宝、中晋资产、理想宝、88财富、团贷网、网利宝、爱钱进、有利网等网贷平台有过合作。

此外,曾经热播的《猎场》、《白夜追凶》、《老九门》等影视剧,也插播过小赢理财、钱站、爱进钱等平台广告。

流量是互金的命脉所在,P2P网贷平台选择和娱乐行业“联姻”,本质上是看中了明星对于粉丝的影响力及影视剧强大的IP流量。短期内快速达到品牌宣传的效果,让部分粉丝对网贷平台产生强烈信任感,这是理财平台的惯用套路。

只是,庞氏骗局终究是不可持续的,尤其是在政策的清理之下,无数P2P网贷平台纷纷暴雷,涉案金额动辄百亿起步。庞大的资金影响下,给暴雷平台站过台的明星们也纷纷翻车,被骂上热搜已屡见不鲜。

比如汪涵、刘国梁因曾代言的网贷平台爱钱进逾期不能兑付,再比如曾经的P2P平台东虹桥金融在线暴雷之后,为该公司某项目进行宣传片及平面广告拍摄的黄晓明成为众矢之的。

迄今为止,代言P2P网贷平台翻车的明星数不胜数,但依然能看到的是,仍有不少明星无视“前车之鉴”,以“首席体验官”之类的身份代言网贷平台,比如近日贾乃亮与趣店风波。

明星之所以敢于犯险,不惧“诈骗帮凶”的标签,原因在于给网贷平台代言能拿到远远高于市场价的报酬,有些甚至高达10倍左右。有媒体报道,胡军代言玖富悟空理财费用,或高达几千万左右。

面对巨额报酬,明星难抵诱惑。但看似高昂的代言费,对于“暴利”的网贷平台来说也不过是九牛一毛。

不同于普通产品,金融产品由于信息差较大,对消费者的专业知识、风险承担能力有一定要求。暴雷平台的很多受害者基本都是理财小白,由于过渡信赖明星代言人才会被骗。

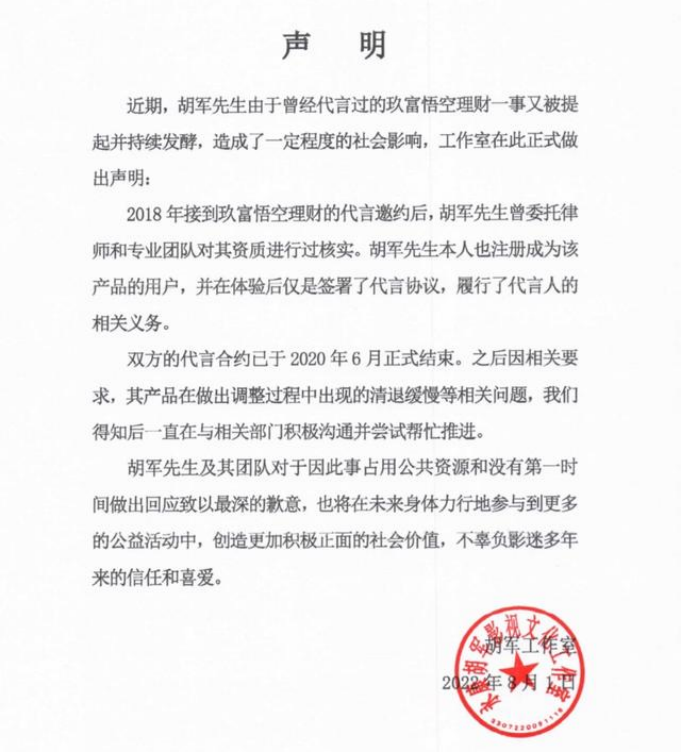

但是在暴雷之后,面对无数“受害者”的谩骂,明星最先做的往往是发一份千篇一律的声明。和平台撇清关系,表示一下已经解约。给被害者道歉、骂金主无耻,然后就没有然后了。从早先的汪涵、黄晓明,到最近的胡军、贾乃亮,无不是如此。

而根据目前的相关的法律法规来看,明星是否能被追责很大程度上取决于其主观上对于平台的认知情况。

如果在明知网贷产品虚假宣传,或者自己根本没使用过相关产品的情况下而直接代言宣传的,那么受到损失的投资者可以根据相关法律法规,追究明星代言人的侵权责任。

可惜,截止目前鲜有直接处罚相关代言人的先例。

广告满天飞,花式割韭菜

随着P2P“成功清退”,以及广告法的完善、暴雷后果的严重性升级,明星代言网贷平台开始变得稀有。只不过,这并不意味着P2P的玩法和搞这些玩法的那批人消失了,更不代表网贷成为了历史。

P2P的运营模式里最大的问题其实不是放贷,而是收钱、吸储,是非法集资。在这一条路径被扼杀之后,放贷便顺理成章地成为了P2P平台换壳之后的主要业务。

虽然比吸储+放贷的资金池玩法要弱上一些,但单纯的放贷依然可以产生暴利。暴利的驱使下,即便监管不断推进趋严,又即便明星、影视剧玩法失效,依然能看到的是,网贷广告已经布满在人们生活的角角落落。

在线下,小到乡镇大到一线城市,随处可见贷款广告“牛皮癣”。楼道墙上、街道石墩、厕所门板、电线杆、电梯,几乎所有生活场景都张贴着贷款广告。

在线上,不少借贷机构都偏爱在流量平台进行广告投放。不仅是理财APP,连外卖软件,视频软件,社交媒体,打车软件,看个新闻能借钱,搜个旅游攻略能借钱,拍完照想个图发现美颜相机也能借钱,就连地图也可以借钱,简直无孔不入。

一个现象是,近年来随着短视频的崛起,不少网贷平台把目光放在了抖快上。据不完全统计,抖音目前仍向多家金融机构导流,包括小花钱包旗下遵享贷信用飞、银树贷款、金掌柜等。

而不论线上线下,网贷平台的广告文案可谓“同质化”严重。类似“不用任何手续,10万秒贷!”、“月息最低56元!”、“1000块钱用一天,最低只需两毛钱”、“无抵押、无担保,可快速放款”等极具诱惑力的广告语,已经成为经典。

在形式上,短视频平台的表现更是花哨,各种烂俗的内容泛滥。

比如一位中年老板训斥刚毕业的大学生:“你们大学生刚毕业,做事别挑三拣四,多加加班才能像我一样开上豪车!”就在老板坐进自己的奥迪轿车后,剧情发生反转,大学生遥控钥匙启动了自己的宝马车并向老板炫耀起自己手机里的“贷款余额”,年轻的脸庞上洋溢出得意的微笑。

再比如锌财经刷到抖音“拍拍贷”的广告,故事从女主归还男主遗失钱包开始,男主为了表示感谢直接给女主申请了10万拍拍贷额度,随后还表示最高可达20万,女主的反应则是一脸震惊。

这些看似低劣且传递着过度消费、奢侈攀比等不良消费导向的短视频,如今却成为了短视频平台上泛滥的网贷广告的标配。

而在“循循善诱”贷款广告层出不穷的背后,是因为短视频平台帮助借贷机构导流能收获暴利,借贷机构通过平台导流能轻松获得大批潜在客户。

短视频平台、网贷平台各取所需,承担风险的无疑成为了那些缺少辨别能力的年轻消费者。

披金融创新外衣,做高利贷之实

信息差越大的行业,事实总是与广告大相径庭。

借贷平台广告的最大特色就是无限地突出借款人的窘境,弱化还钱和利息,让借款人有一种“借了一定能还上”、“借钱就能让生活更美好”的错觉。

但等消费者真正下款之后,就会发现有担保费、平台服务费、中介费、信息费等各种费用。至于所谓的低息,并没有算上先息后本、等额本金、等额本息,砍头息等等。

以日常能接触到的一些贷款平台来说,诸如美团月付、支付宝花呗、支付宝借呗、腾讯微粒贷等,年化利率普遍在15%左右,但一般情况下只会在页面显示零点几的月息或者日息。

至于一些“二梯队”,则是紧贴红线放贷。比如国美易卡、哈啰出行“臻有钱”、我来数科、平安普惠、芒果TV、飞贷、头条、分期易、优酷等,虽然贷款合同中的利率在合理区间,但加上高额的担保费、服务费之后,综合年化利率都近36%。

某网贷平台年利率

根据相关法律规定,如果借贷双方约定的利率不超过年利率24%的话,出借人请求借款人按照约定的利率要求支付利息的,人民法院是支持的。如果借贷双方约定的利率超过年利率36%的话,超过36%的利息一律无效,不受法律保护。

至于年利率在24%到36%之间的,规定当中也有明确说明,就是借贷双方约定的利息超过24%不足36%的部分,如果借款人自愿支付利息,在这种情况下法院是支持的。

事实上,相比网贷中存在的“714高炮”,上述平台显得多少有些“厚道”了。

所谓714是指贷款周期一般为7天或者14天,高炮就是“砍头息”和逾期费用。而所谓砍头息,则是以管理费和服务费为名,扣除一部分钱。让用户实际上拿到手的,比借的数额少。

比如借款1000元到账800元。7天后还款的话,本金是800元、利息是200元,那么周利率就是25%,年利率则达到了惊人的1300%!假如用户每周都借1000元,一年以后仅仅利息就要还一万多。

以贷养贷,永无休止。一旦用户出现逾期的情况,“暴力催收”将会上演。

网贷平台一般会将逾期用户转交给一些催收机构,这些机构不仅仅会频繁给用户打电话,用户通讯录内的联系人也会遭到催收员的短信轰炸或者电话骚扰,甚至会出现乱骂、威胁和发p过的裸照等行为。

面对层出不穷的网贷乱象,近两年来不断有业内人士呼吁继续厘清相关金融机构、类金融平台的准入门槛和信息对称规则。但任何事情都需要一个过程,尤其是在金融这个特殊的领域,法律条文的制定通常都需要较长的时间。

因此在这样的环境下,作为消费者,更应该理性消费,杜绝盲目追求过度消费和超前消费。同时也要提高判断能力,不要被一些表面“福利”迷惑,掉入高利贷的深渊。