来源:猎云精选;文/邵延港

一家红杉投资的企服公司,撤回了创业板IPO申请。

9月22日,深交所官网信息显示,等了很久都没有上会的北京开科唯识技术股份有限公司(以下简称“开科唯识”)选择终止IPO进程。

据悉,开科唯识于2022年12月15日申请创业板IPO,2023年7月5日之后,开科唯识完成两轮问询,并在2024年1月17日完成审核中心意见落实函回复,但之后却8个月都未能上会,最终撤回IPO申请。

开科唯识是一家金融机构数字化转型技术及产品供应商,按照此次8亿元的拟募资规模,开科唯识的发行市值为32亿元。

作为开科唯识的最大股东,红杉自2017年入股以来,已经陪跑7年。这期间经历了企业服务领域赛道的起起伏伏,红杉一直等到现在都没有退出。

在开科唯识与红杉等投资者的对赌协议下,公司当前的目标就是实现IPO。如今,A股IPO监管趋严,开科唯识撤回创业板上市申请,下一步会去哪里呢?

签了对赌,红杉陪跑7年

开科唯识创立于2011年,创始团队由郭建生、迟立辉、李昌盛、宋长伟、秦川五人组成,其实在2003年,五人就已经在深圳创业。

据招股书,开科唯识创始团队于2003年在深圳成立了开科唯识前身深圳市开科技术有限公司(已于2019年注销),五人分别担任董事长、总经理、副总和项目经理等,其中郭建生、迟立辉、李昌盛还同是四川大学计算机软件专业2000 年的毕业生,宋长伟、秦川则是李昌盛在2001年深圳市东方汇博科技有限公司担任技术开发工程师时的公司同事。

后期由于公司发展需要,为了更好地拓展全国市场,并提高公司对客户的需求响应能力和服务质量,形成能够提供更为贴身和深入服务的团队,通过引入新的战略合作伙伴,于是2011年在北京注册了开科唯识。

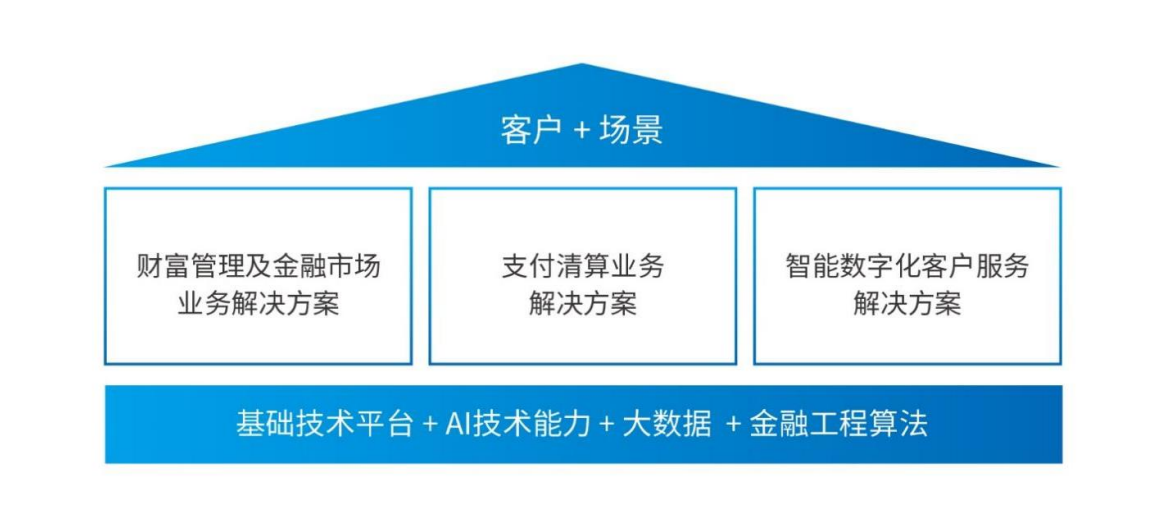

和最初的业务方向一样,开科唯识专注于金融行业应用系统软件开发和服务,主要为银行等金融机构提供财富管理及金融市场、支付清算、智能数字化客户服务等领域的软件开发及技术服务、运维及咨询服务。

根据工信部赛迪研究院(中国电子信息产业发展研究院)数据,2022 年度,公司在新兴的银行财富管理业务解决方案领域排名市场第一,支付清算业务解决方案属于行业第一梯队。

在企业服务赛道被资本关注时,开科唯识的第一次融资,就得到了顶级VC红杉的青睐。2017 年 9 月,红杉通过股权转让及增资方式成为公司股东。

三年后,开科唯识完成新一轮增资,善润天曜以2840 万元认购开科唯识新增股份 80.7517 万股。此轮融资后,善润天曜持股比例为2%,开科唯识投后估值为14.2亿元。

不过,直到递交创业板招股书,开科唯识再没有过新的投资者。

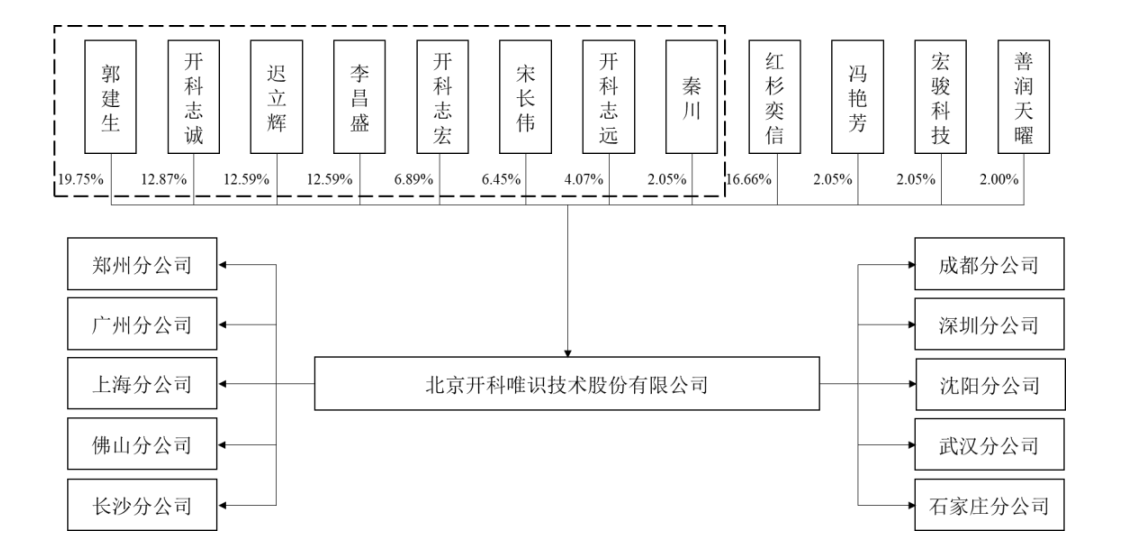

股权结构方面,郭建生、迟立辉、李昌盛、宋长伟、秦川直接控制发行人53.42%表决权,通过开科志诚、开科志宏、开科志远三个持股平台间接控制公司23.83%表决权,合计控制公司77.25%表决权,为公司控股股东、实际控制人。

红杉持股比例为16.66%,为公司第一大机构股东,是仅次于郭建生的第二大股东。

值得注意的是,开科唯识还与红杉、善润天曜等投资人签订协议,投资人享有特定条件下的股权回购权、优先认缴权、转让限制、优先购买权、共同出售权、反稀释权、优先清算权等特殊股东权利。

在2022 年 6 月,投资人与开科唯识及其他股东签署了《股东协议补充协议》,其中约定,若开科唯识撤回上市申请;上市申请被有权机关终止、否决或不予(撤销)注册;有权机关向开科唯识核发的首发上市批文失效;或上市未能成功实现,股权回购约定重新生效。

开科唯识是红杉在中国企业服务赛道投资的其中一笔。据了解,2015年后的一段时间,红杉热衷ToB赛道,其对开科唯识的投资就发生在这一期间。

从2017年至今,红杉的这笔投资至今未退出,也没有其他机构来接盘,当下除了上市,似乎没有其他选择,而A股的IPO审核正处在一个非常严格的阶段。

曾被抽中现场检查,撤单后“行业第一”何去何从?

在开科唯识创业板IPO申请获受理后不久,即2023年1月6日,证监会公布当年第一批首发申请企业现场检查抽查名单,开科唯识为被抽中的5家企业之一。

在A股此前大概率“一查就撤”的环境下,开科唯识并没有怯场。2023年7月,开科唯识开始接受问询。

值得注意的是,在对开科唯识的两次问询函和意见落实函中,审核中心均对其研发费用进行了问询。其中包括研发费用率低于同行业可比公司、期间费用完整性、研发活动认定的准确性以及对于研发费用的直接询问。

在意见落实函中甚至要求开科唯识采用平实、浅白的语言说明报告期内主要研发项目的内容、实现的功能及先进性水平,并结合相关研发内容具体说明单个研发项目的工时折算研发人员数量逐年上升的合理性。

而在2024年1月开科唯识回复审核落实函后至今的8个月里,审核中心依旧没有安排其上会。

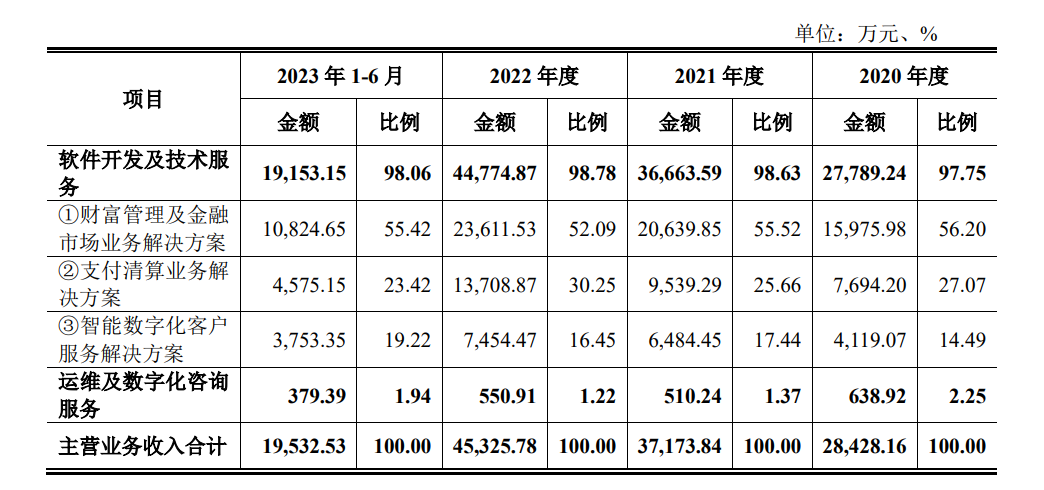

从财务方面来看,2020 年、2021 年、2022 年、2023 年上半年,开科唯识营业收入分别为2.84亿元、3.72亿元、4.54亿元、1.96亿元,净利润分别为3323.62万元、5164.55万元、6248.40万元、586.81万元。

开科唯识最近三年营业收入复合增长率不低于20%,最近三年累计研发投入金额不低于5000 万元,并且最近两年净利润均为正,且累计净利润不低于5000万元,符合创业板上市标准。

开科唯识主营业务分为财富管理及金融市场业务、支付清算业务、智能数字化客户服务解决方案三个板块。

据招股书,2020 年、2021 年、2022 年、2023 年上半年,开科唯识来自财富管理及金融市场业务的收入占比超过一半,分别为56.2%、55.52%、52.09%、55.42%。

在审核中心关注的研发投入方面,招股书显示,2020 年、2021 年、2022 年、2023 年上半年,开科唯识的研发投入分别为3079.17 万元、3416.35 万元、4646.54 万元、2575.38万元,收入占比分别为10.83%、9.18%、10.23%、13.15%。而同行业可比公司平均研发费用率分别为 18.44%、19.11%、18.07%和 20.06%。

开科唯识的解释是,银行业软件公司产品定制化程度相对更高、研发费用率一般在 10%左右。报告期内,公司研发费用率水平与宇信科技、天阳科技、科蓝软件等以银行为主要客户的可比公司基本一致,不存在显著差异。

不过,开科唯识业务模式基本以作为项目交付为主,回款以验收为准,这也导致开科唯识的应收账款越来越高。招股书显示,在2020 年、2021 年、2022 年三个完整年度,开科唯识人应收账款余额分别为 8435.10 万元、1.22亿元、2.17亿元,应收账款余额占当期营业收入比例分别为 29.67%、32.83%和 47.78%。在2023年上半年,其应收账款为2.72亿元。

因此导致的逾期未回收账款比例,也从2020年末的2.67%,一路抬升至2023年上半年的13.82%。

此外,开科唯识此次IPO共有 5 个募投项目,除补充运营资金项目以外,其余 4 项均包含不动产购置,相关建设投资金额分别为1.23亿元、5460.36 万元、8916.34万元、4123.63 万元,地点均为成都市高新区。

开科唯识终止创业板IPO,未来或许会有其他选择,但在对赌协议裹挟下,这家行业第一该何去何从?