来源:直通IPO,文/韩文静

港交所官网信息显示,4月26日,佰泽医疗集团向港交所递交了上市申请,招银国际担任其独家保荐人。

佰泽医疗集团专注于提供肿瘤“防-筛-诊-治-康”全周期、全链条的医疗服务,并为旗下医院提供优质的医疗资源、管理经验,对其进行精细化运营管理。

放眼非公医疗行业,一波赴港IPO热潮正在上演。

今年1月,肿瘤医疗服务提供商美中嘉和登陆港交所,成为2024年第一个民营医院IPO;今年3月,树兰医疗再次向港交所递交招股书;今年4月,来自江苏南京的明基医院向港交所递交IPO申请……

可以预见的是,民营医疗向高质量发展已经成为了一种趋势,随着资本的助推,越来越多的入局者将会进一步提高规模化程度。

坐拥8家民营肿瘤医院

2018年6月,佰泽医疗集团收购北京京西肿瘤医院,至此,公司开始实际开展业务。

佰泽医疗依托北京京西肿瘤医院的学科优势(尤其是消化系统肿瘤),先后收购及/或托管数家医院,专注于为肿瘤患者以及包括肿瘤患者家属在内的肿瘤高危人群提供癌症筛查、肿瘤诊断、肿瘤治疗、肿瘤康复等肿瘤全周期医疗服务。

截至发稿日期,佰泽医疗集团在国内拥有6家自有医院,2家托管医院。

其中,6家自有医院分别是北京京西肿瘤医院、天津石氏医院、天津南开济兴医院、太原和平医院、太原和平医院和武陟济民医院,以及2家托管医院,分别为黄山首康医院和太原市万柏林区和平社区卫生服务中心。

从整个行业来看,中国民营肿瘤医疗服务市场相当分散,就2022年收入而言,市场前六名参与者的占比仅为6.7%。在中国所有民营肿瘤医疗集团中,按2022年收入计,佰泽医疗排名第五。

截至2022年12月31日止年度,在中国所有民营肿瘤医疗集团中,佰泽医疗的胃肠镜检查病例数排名第一;在中国所有民营肿瘤医疗集团中,2022年佰泽医疗在提供肿瘤服务的自有医院数量方面排名第三。

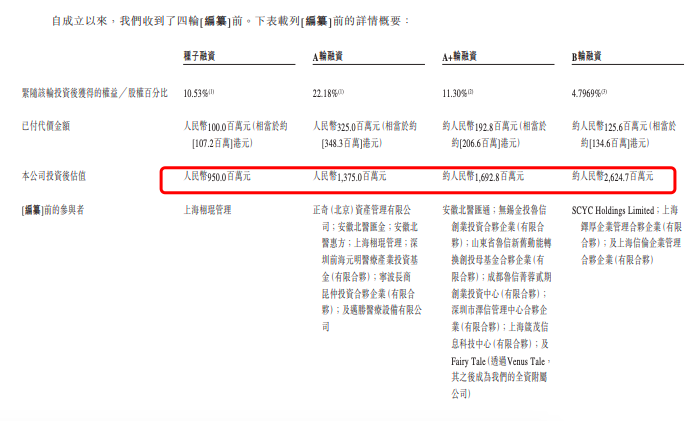

自成立以来,佰泽医疗历经四轮融资,融资共计约7.44亿元,投后估值增至26.25亿元。

年营收10亿,向盈利迈进

财务方面,2021年、2022年和2023年,其收入分别为4.616亿元、8.027亿元、10.722亿元;年度亏损分别为6195.5万元、7551.5万元和2440.6万元。

公司的亏损额在逐年减少,表明其正逐步迈向盈利。

于业绩记录期间,佰泽医疗的收入主要来自医院业务(包括住院服务、门诊服务及其他)。

截至2021年、2022年及2023年12月31日止年度,医院业务的住院服务所产生的收入分别总收入的38.4%、47.3%及48.1%。

同期,自有医院的住院人次总数分别为5,834人次、30,740人次及44,461人次,每次住院的平均支出分别约为3.03万元、1.23万元及1.16万元。

截至2021年、2022年及2023年12月31日止年度,医院业务的门诊服务所产生的收入分别总收入的25.9%、27.0%及27.0%。

同期,自有医院的门诊人次总数分别为19.6万人次、54.8万人次及70.2万人次,每次门诊的平均支出分别约为609.5元、395.2元及413.2元。

行业层面,据中国卫生健康统计年鉴,就中国所有医院的收入而言,民营医院的增长速度比公立医院快。

资料显示,民营医院的收入从2018年的人民币3,838亿元增加到2022年的人民币6,074亿元,年复合增长率为12.2%。据预测,民营医院的收入将在2026年进一步增加到人民币10,943亿元,年复合增长率为15.9%,在2030年增加到人民币19,324亿元,年复合增长率为15.3%。

据悉,佰泽医疗本次融资将主要用于:强化肿瘤全周期医疗服务(包括采购设备、聘请专业医疗人员)、收购新医院、扩展医院管理业务、升级信息技术基础设施系统等。