来源:直通IPO,文/韩文静

医疗投资圈有句名言:金眼、银牙、铜骨头。口腔医疗作为“暴利行业”,一直被外界视作长坡厚雪的赛道,近年来相关企业纷纷冲击上市。

作为口腔行业的上游企业之一,爱迪特是一家集口腔材料与设备研发、生产、服务,及综合解决方案于一体的全球口腔服务商,目前,公司正在向深交所创业板发起冲击,拟募集资金9.55亿元。

11月10日,爱迪特上会,创业板上市委公告称,爱迪特(秦皇岛)科技股份有限公司(首发)符合发行条件、上市条件和信息披露要求。11月14日,爱迪特过会并更新了创业板IPO招股书。

在A股市场中,关于牙科的公司只有通策医疗这一家,并且它是以借壳的形式上市,截至目前尚无以IPO形式上市的相关企业。

若此次爱迪特成功过会后能顺利上市,A股将迎来“牙科IPO第一股”。

假牙材料生产商,即将迎来一个IPO

成立于2007年的爱迪特,主要提供两类产品,口腔修复材料及口腔数字化设备,二者合计贡献营收超9成。

公司所生产销售的口腔修复材料主要用于制作牙冠,报告期各期,公司口腔修复材料占主营业务收入的比例分别为 78.57%、69.64%、59.37%和 67.40%。主要靠卖假牙材料,爱迪特在三年内营收总额已经超过10亿元。

在2019年至2022年上半年,爱迪特的营收分别为2.99亿元、3.62亿元、5.45亿元、2.7亿元。同期净利润为4828.03万元、4442.99万元、5545.84万元、4383.05万元。

爱迪特专注于义齿用氧化锆材料的研发,2008年开始批量生产并投入市场,经过多年的发展,公司自主研发生产全瓷义齿用氧化锆瓷块已达到三大品牌近千种产品。

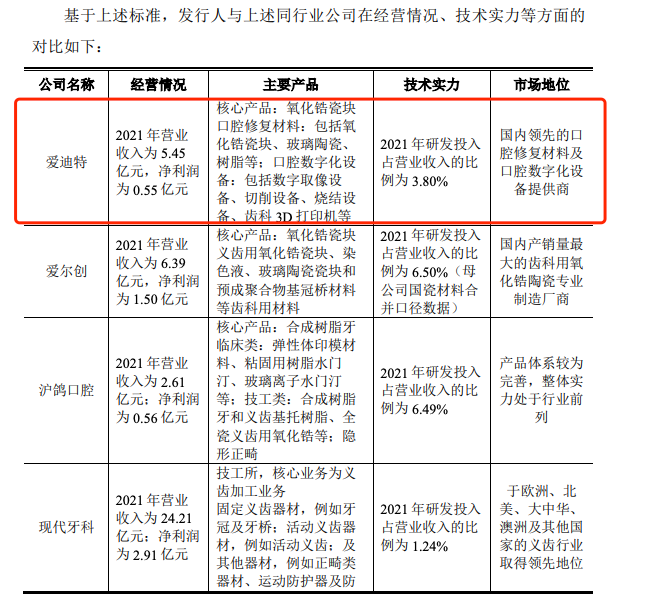

与同行业公司对比来看,2021年,爱尔创研发投入占营业收入的比例为6.5%,爱尔创是国瓷材料控股子公司;沪鸽口腔的研发投入占营业收入的比例为6.49%,均高于爱迪特同期的3.80%。

纵向来看,2019至2022上半年,公司研发费用总额分别为1166.22万元、1228.44万元、2070.21万元和1149.87万元,各期研发费用率分别为3.9%、3.40%、3.80%和4.26%。

2021年,爱迪特主营业务毛利率为38.13%,同行业的国瓷材、沪鸽口腔、现代牙科2021年的毛利率分别为62.33%、66.55%、52.47%,相比之下,爱迪特的毛利率并不占据优势。

报告期内,公司氧化锆瓷块毛利率分别为 61.29%、54.40%、51.30%和54.19%,主营产品毛利率也存在着下降的风险。

需要注意的是,爱迪特的境外销售规模较大,产品销售至欧美、日韩等120余个国家及地区。报告期内,公司境外销售收入占主营业务收入的比例分别为38.13%、36.08%、44.49%及57.01%。

如果境外市场出现波动,或部分产品进口国的进口政策、经贸环境等发生不利变化,均可能会对公司的经营业绩产生一定的影响。

拿近4亿买理财,大股东上市前临场退出

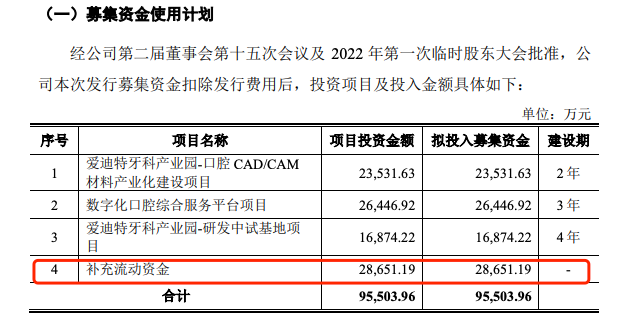

招股书显示,爱迪特累计募集资金9.55亿元,拟投资于爱迪特牙科产业园-口腔CAD/CAM 材料产业化建设项目、数字化口腔综合服务平台项目、爱迪特牙科产业园-研发中试基地项目和补充营运资金。

其中,补充流动资金便高达2.86亿元,占募集资金总数的30%。

一边通过募集资金补充流动资金,另一边,爱迪特却大手笔购买理财产品。

爱迪特表示,公司根据经营和财务状况,为了提高资金使用效率,将部分暂时闲置资金购买理财产品。

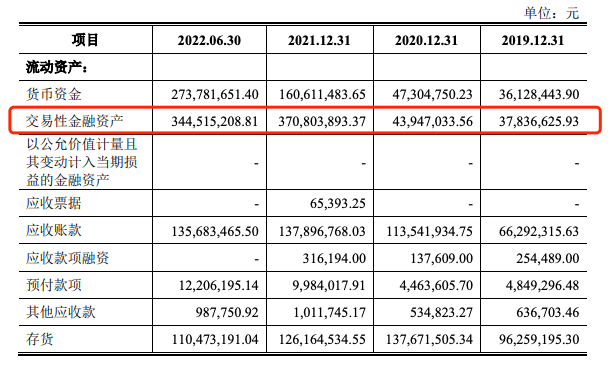

从招股书披露信息来看,2019年-2022年上半年,公司交易性金融资产账面价值分别为3783.66万元、4394.7万元、3.71亿元和3.45亿元。

招股书中也提到,报告期各期末,公司交易性金融资产均由银行发行的中低风险、期限较短、流动性较好的理财产品组成,但公司投资的部分理财产品为非保本浮动收益型及固定收益类产品,该类理财产品存在一定投资风险。

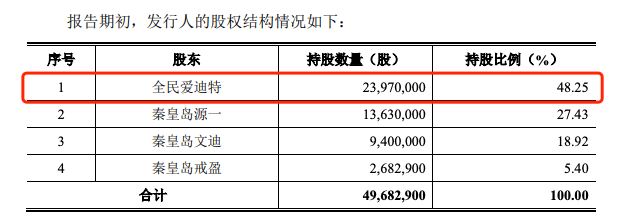

报告期内,爱迪特股东曾发生大幅变动,全民爱迪特是公司的第一大股东,系新加坡上市公司新加坡全民的全资子公司,报告初期持股48.25%。

2019年10月10日,爱迪特、全民爱迪特及公司其他股东与君联欣康、HAL、Adveq、ASP 签订《股份转让协议》,约定全民爱迪特按照公司10亿元估值向君联欣康、HAL、Adveq、ASP 转让其持有的公司1700万股股份。

本次转让后,全民爱迪特持股比例下降至12.25%。

2021年,公司突击引入投资人,获得了包括君联欣康、辰德资本、中金启辰、中证投资、阿里网络等资本的融资,估值也大幅增长。根据招股书披露,按照2021年8月签署的投资协议约定,公司投前估值32.66亿元。

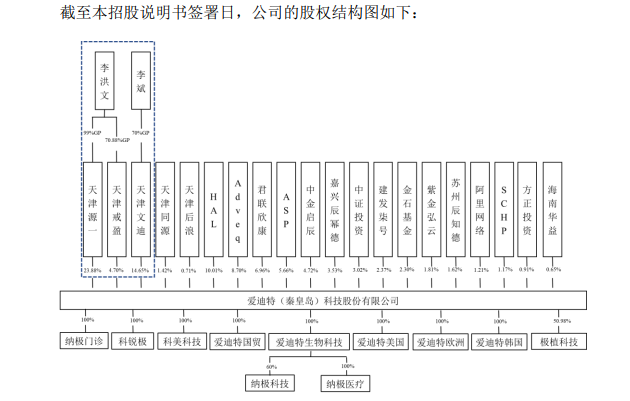

截至本招股说明书签署日,天津源一直接及通过《一致行动协议》间接控制公司合计 38.53%股份的表决权,为公司的控股股东;创始人李洪文通过天津源一、天津戒盈及《一致行动协议》间接控制公司合计 43.23%股份的表决权,为公司的实际控制人。

押注口腔上游,机遇与风险并存

随着居民生活水平不断提高,人们对于口腔医疗重视程度和支付能力增强。招股书中提到,2020年全球口腔医疗市场规模达到3656亿美元。其中,全球义齿行业上游市场规模达1559亿人民币。

作为一家口腔医疗上游材料厂商,爱迪特处在一条备受资本青睐的赛道。

口腔上游主要包括硬件设备以及耗材、口腔修复材料等;中游包含经销商或分销平台、协助下游厂商建立信息化流程的软件厂商等;下游包含各类医疗服务机构、医务工作人员以及终端患者。

在整个投资市场节奏明显放缓的大环境下,口腔上游赛道依然火热,VC纷纷押注。

上个月,聚焦齿科3D打印设备及材料的迅实科技,获得了过亿美元D轮融资,由软银愿景基金二期领投,毅恒资本、众为资本等跟投,现有股东辰德资本、远毅资本继续追加投资。

2022年6月,专注牙科3D打印的贝康美获数千万A轮融资;7月,提供齿科3D打印数字化解决方案提供商铖联激光获1.4亿元A轮融资,投资方为真成投资。;8月,普利生获2亿元C轮融资,由启明创投领投。

根据动脉网的统计数据,今年1-8月,口腔一级市场一共发生15起融资事件,融资总金额超过15亿人民币,处在近年融资的高位。

不过需要注意的是,一方面口腔医疗上游成为了近两年受资本关注的领域,另一方面,下游口腔机构的正开始式微。

受种植牙集采等因素的影响,下游的民营口腔机构正面临变局。以口腔医疗服务龙头通策医疗为例,今年三季度的财报显示,公司前三季度实现营收21.39亿元,同比上涨0.14%;净利润5.15亿元,同比下滑16.92%。

二级市场上,通策医疗年内股价已跌去约四成。下游的口腔机构会影响到口腔上游牙科材料的需求量,随着下游企业口腔医疗服务企业增长放缓,这种不良情绪或也将传导至上游。

对于爱迪特而言,抢滩牙科IPO第一股只是一个开始,公司所在的氧化锆陶瓷行业十分拥挤,如何提升产品的竞争力、扩大市场份额、踩准口腔医疗服务端数字化的大趋势,才是爱迪特接下来需要思考的重中之重。