来源:直通IPO,文/韩文静

去年的时候,万物云CEO朱保全还曾表示上市不是个必要动作:“身处轻资产服务业,且有充沛的经营性净现金流,我们本不需要上市,更不需要融资。”

一边说本不需要上市,而另一边,万物云距离IPO只差了临门一脚。

9月28日,万科发布关于万物云境外上市全球发售及最终发售价范围的公告,显示最终发售价格为每股49.35港元,将于9月29日在港交所挂牌上市。

按此发售价计算,万物云募资净额约为56亿港元。

万物云香港公开发售获认购0.82倍,国际发售的股份已获超额认购,约为可供认购1.05亿股的3.3倍以上,国际发售股份的最终数目为1.07亿股,相当于全球发售项下发售股份总数的91.83%。

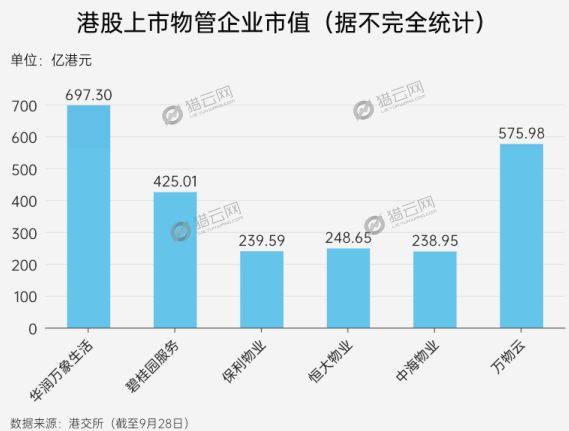

倘全球发售按最终发售价格进行,紧随全球发售完成后的万物云市值将约为575.98亿港元。

此前市场预估万物云的市值将达千亿,如今看来,万物云的市值也远低于此前的估值。万物云选择上市的时点,并非物业管理股估值的高潮期。

不过,即便物业板块市场低迷,但从万物云的基石投资人来看,其依然获得了资本市场的肯定,淡马锡、瑞银资管、中国诚通、润晖投资、UBS等,都是国内外知名投资人。

稳坐物业江湖“老二”,万物云批量造富

得益于万科系的加持,万物云的基石投资者阵容堪称豪华。

万物云本次IPO受到了7名基石投资者的支持,包括淡马锡、中国诚通、中国国有企业混合所有制改革基金、UBS等,合共认购2.8亿美元的发售股份。

如果按照估算,万物云市值有可能超过碧桂园服务、保利物业,在港股上市物企中排名第二位,仅次于华润万象生活。

从港股上市物企现状来看,截至9月28日午间,华润万象生活的总市值约697.30亿港元,碧桂园服务的总市值约425.01亿港元,中海物业总市值约238.95亿港元,保利物业总市值约239.59亿港元,恒大物业总市值约248.65亿港元……

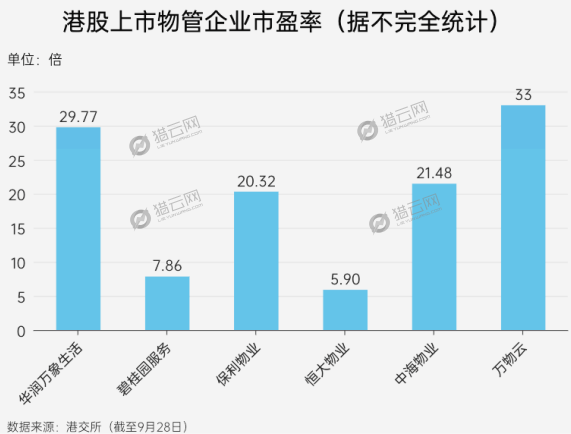

脱胎于房地产开发的物管行业,虽然在营收上与母公司相差甚远,但其市盈率则相比于母公司更为可观。万物云目前的市盈率约33倍,虽然不及物业股巅峰时期超50倍的平均市盈率水平,但仍然高于当前物管上市企业平均市盈率不足10倍的水平。

万物云由万科物业更名而来,是万科体系内除住宅开发外,较为赚钱的公司之一。

2019年-2021年,万物云的收入由2019年的139.27亿元增加30.3%至2020年的181.45亿元,并进一步增加30.6%至2021年的237.04亿元。2022上半年,万物云营收增38%至143.5亿。

相对应的,万物云的年内利润分别为10.40亿元、15.19亿元、17.14亿元,年复合增长率为28.37%,三年内净利润累计超40亿元。

2020年被称之为“物管行业元年”,这一年共有18家物管企业上市,恒大物业、融创服务等多家物企纷纷登上港交所。一个崭新的赛道在短短几年之间变成了风口,物企市值一度远超过母公司。

也正是这一年,万科物业更名为万物云。然而在物管行业的风口期,对于分拆物业上市的安排,万科方面却表示“不着急”,直到去年11月,万科才宣布拟分拆万物云拟赴港上市。

尽管IPO姗姗来迟,但2021年万物云在中国物业管理服务市场中排名第一,占有4.28%的市场份额,不影响万物云行业带头大哥的身份。

伴随着万物云的成功上市,造富神话也开始上演。超300位获得股权激励的员工身家飙升,平均身价超千万,一举实现“财富自由”。

万物云对员工一直比较大方,数据显示,2019年至2021年,万物云3年共计派息41.02亿元,而这三年万物云利润合计也只有42.73亿元,意味着几乎把近三年的利润都用来了分红。

根据招股书,万物云通过设立睿达第一到第五有限公司,作为其境外员工持股平台,共计持股8.57%。

此外,截至最后实际可行日期,员工持股平台合共直接持有奖励相关股份合共为7000万股股份,并已授予394名参与者。

若按照49.35港元的最终上市定价,万物云员工持股计划对应市值49.36亿元,394名员工的人均财富高达1252.67万元。

除了个人,机构也赚得盆满钵满。进场较早的58同城和博裕资本,也获得了令人眼红的回报。

2017年,58.com和Boyu Capital增资入股,成为万物云的股东。当年,博裕资本以15亿元认购万科物业25%股权,58同城以3亿元认购5%股权。

2021年11月,博裕资本却通过Radiant Sunbeam Limited将万物云7.6%股权转给瑞轩、睿达第三有限公司、珠海达丰,总对价69.96亿元;

与此同时,58集团姚劲波通过旗下的Dream Landing HoldingsLimited向海南云胜转让2.14%的股权,对价19.91亿元。

经过本次减持,博裕资本持股降至17.14%,58集团降至2.86%;两家套现总计约90亿元。短短五年时间,博裕资本和58同城获得了数倍乃至十倍以上的回报。如今随着万物云的上市,这两家机构还将再赚一笔。

“差市场结交真朋友”,打科技牌逆势IPO

万物云上市前夕,朱保全在社交媒体上写道,“差市场结交真朋友”。这句话是不争的事实,如今上市或许并非最佳时机,物业行业的高光时刻已过。

从去年下半年开始,随着物业资本市场迅速降温进入“寒冬”,已经上市的物业类公司,整体的资本表现开始展现出疲态。

相比于去年6月最高点85元每股,如今不到14元每股的碧桂园服务,市值跌去了大半。曾经突破两千亿港元大关,现在仅为425.01亿,较最高点缩水已经超过80%。

2020年底上市的融创服务,自去年6月股价达到29元每股的最高点之后,开启下跌模式,如今只剩不到3元每股。

中物研协数据显示,截至8月末,59家上市物企市盈率PE均值首次跌破十倍,仅剩8.0倍。

自从去年年底,万科公布将万物云推上资本市场的计划以后,对其上市时间节点不佳的质疑就不绝于耳。此前市场预估万物云的市值将达千亿,当下预计上市市值缩水了大半。

物业向来被看作是一个没有科技含量、效率低的行业,未来头部物业的竞技场势必会要围绕科技、数字等维度展开。

朱保全曾公开表示“我们把传统的物业管理或者资产服务定义为空间科技服务。科技、云服务是万物云未来重仓投资的方向。”

万物云的破局点在科技,近年来,万物云不断强调自身的科技属性,试图跳出物业这一单一概念范畴。

目前,公司的三大业务包含社区空间服务、商企和城市空间服务、AIoT及BPaaS解决方案服务,被称作万物云的三驾马车。

相对应的是,传统物业服务仍占据万物云的营收绝对占比。自2019年、2020年及2021年,公司物业服务占同年总收入的70.5%、72.5%及70.2%。

2019年、2020年及2021年,AIoT及BPaaS解决方案属业务的营收分别为8.06亿、10.33亿和18.5亿,占比分别为5.8%、5.7%和7.8%。

在2022年万科中期业绩会上,郁亮解释称,“万科分拆万物云上市不是‘卖猪仔’,叫个好价钱就把它卖掉,而是希望通过上市获得更大的发展空间。”

今年上半年万物云实现营业收入143.5 亿元,同比增长38.2%。

其中,社区空间居住消费服务收入80.8 亿元,占比56.3%,同比增长34.8%;商企和城市空间综合服务收入51.1亿元,占比 35.6%,同比增长39.7%;AIoT及BPaaS 解决方案服务收入 11.6亿元,占比8.1%,同比增长59.0%。

AIoT及BPaaS板块的收入贡献的逐年增加,也使得万物云在打科技牌的时候多了些底气。不过相比传统两大业务而言,AIOT以及BPaaS解决方案创造的营收占比仍然很低,在物管行业步入疲态的大环境下,万物云的科技故事想要打动资本市场,依然存在一些不确定性。