猎云网注:站在现在这个时点看整体宠物行业,仍处于高速发展期。行业渗透率目前有待提高。年轻人的孤单感,单身化带来宠物经济蓬勃发展。从拟人化的角度去满足宠物的需求,可能会有启发。文章来源:IT桔子(ID:itjuzi521),作者:褚自航。

中国经过近 40 年的经济快速发展,2018 年人均 GDP 已达到 64,644 元,全国城镇养宠人数达 7,355 万,宠物消费已成为现代社会主流生活方式之一。

随着高瓴资本与瑞鹏携手组建的新瑞鹏集团宣布完成整合,宠物行业得到创投行业更为广泛的关注,作为 80、90 后生活的一部分,千亿宠物赛道都有哪些创业投资机会?

10 月 22 日,IT 桔子邀请沃赋资本 投资总监 褚自航 分享了高频消费的宠物行业投资逻辑。

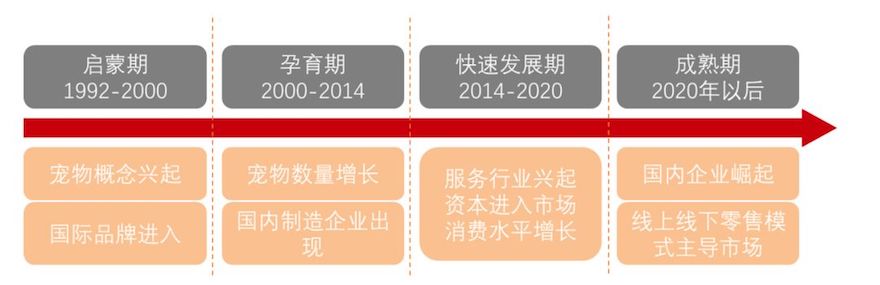

1、宠物行业的历史进程

中国宠物市场的历史相比发达国家接近百年的宠物行业历史并不长。

1992 年 9 月,中国小动物保护协会在北京成立,这一事件被认为是中国宠物行业的开端。「宠物作为人类伴侣」这一理念开始宣传,宠物的概念在中国开始兴起。宠物行业也逐渐进入大众的视野。

1993 年,玛氏公司在国内设厂;2 年后,法国皇家等一批国际化品牌也陆续进入中国。

1993 年,以四川华西、北京博爱、上海顽皮家族、北京怡亚等为代表的国内第一批专业宠物用品销售及医疗服务店建立。

这段时期是中国宠物市场发展的启蒙期,在一线经济发达城市,大批社会上层人群被养宠物这种新鲜事物所吸引。

进入新世纪了:这一阶段市场初具规模,宠物角色慢慢由传统的「看家护院」转变为伴侣动物、家庭成员,人们对宠物注入了更多情感因素。与此同时,国内开始出现规模化工厂,生产对外出口的宠物产品,2001 年通威旗下好主人公司成立,国内知名企业开始以 ODM 模型涌现。包括烟台中宠股份、温州佩蒂(A 股上目前两家上市公司)、杭州天元、上海多格漫等。这批宠物产品制造商在 拉动国际市场的迅速发展的同时推动了国内宠物市场发展,电商渠道开始兴起。

而当前宠物赛道还处于高速发展期:得益于国内经济大发展带来人民生活水平及消费实力的提高。强大的经济增长带来了国内宠物市场的空前繁荣。宠物产业不再局限于宠物买卖、配种、繁殖、出租等活动赚钱,各种与宠物生活相关的市场,包括制造业、服务业都不断兴起。

近几年除了宠物商品的生产销售企业外,包括宠物医院、宠物零售店、宠物美容美发的宠物门店也纷纷在上海、北京等经济发达城市悄然兴起。宠物门店提供的服务也越来越多样化,部分已经形成了包括商品销售、宠物美容、宠物寄养和宠物售卖等在内的宠物服务一条龙服务。

资本也在快速涌入这个赛道。比如重仓宠物赛道的高瓴资本,特别是在宠物医疗赛道,高瓴以产业化的思路不断并购整合,2018 年 8 月和瑞鹏集团宣布双方强强联合组成的新瑞鹏集团,更是成为宠物医疗领域的「航母」。

预计未来,目前以国外品牌为主导的领域很可能被国有名牌抢占掉越来越多的市场份额,国货崛起的趋势在数据上也得到了支撑。从不同方向切入宠物赛道的各家企业也开始不断融合。

2、宠物行业数据概览

根据《2018 年中国宠物行业白皮书》数据显示,我国宠物行业市场规模已经达到 1708 亿元,同比增长约 27.5%。其中宠物狗市场规模约为 1056 亿元,宠物猫市场 652 亿元。2014 年~2018 年五年 内市场规模翻了 1.5 倍多,年复合增速 24.1%。而 2019 年的白皮书显示中国城镇宠物犬猫消费市场规模达到 2024 亿元,比 2018 年又增长 18.5%。这么大市场还能保持每年两位数增长是相当不容易的。

我国市场虽然发展快规模大,但相对发达国家市场规模仍有很大的提升空间。国内家庭宠物拥有率仅有 4%-5%,户均养宠数为 0.24。2017 年,美国家庭的宠物拥有率为 68%,户均宠物数量 1.46 只;日本家庭宠物拥有率为 38%,户均宠物数量 0.35 只,都远远高于我国。在发达国家,很多家庭养宠物的数量甚至超过了孩子的数量。

城镇人口是我国养宠的主要人群,近三年城镇养宠比例由 10% 上升至 17%,但同美日等宠物行业发展成熟的国家相比还是非常低的。

总结来看,宠物行业大市场、高增速。渗透率目前还不高。所以宠物赛道得到资本的关注也是很自然的事。

3、宠物行业用户画像

之前有观点认为宠物市场的增长,背后的驱动力主要是老年人。逻辑看上去也很顺畅:比如中国正在逐渐步入老龄化社会,老人占人口的比例越来越高,而很多老人都需要养宠物来排解寂寞。

但是如果从数据来说,你会发现这件事情并不是这样的,各家机构统计的公开报告都显示,从最近消费群体的年龄看,以 80、90 后为代表的年轻人宠物消费占比逐年攀升,宠物消费的主力军由 80 后向 90 后乃至 95 后过渡。

从近三年的《中国宠物行业白皮书》报告数据可以发现,80、90 后消费群体的占比在整个宠物行业中始终处于上升状态,由 2016 年的 65% 上升至 2018 年的 77%。其中 90 后的占比在 2017 年大幅增加至 41%,超过 80 后成为市场主导。2018 年最后一批 90 后也已成年,90 后成为消费主力的趋势依然延续。

2019 年,第一批 00 后也将成年并逐步加入到宠物消费市场中。新一代的年轻人比他们的长辈更加接受养宠爱宠的生活方式,也更舍得为宠物花钱。所以年轻人群成为了支撑起宠物行业迅速发展的主力军。

老年群体虽然也有养宠物的需求,但许多人的很大精力和花销还是集中在子孙后代身上,即使养宠物也不太舍得花钱。他们的消费观往往还停留在比较传统的观念上,大多数老年人不太会像年轻人一样额外花多少钱给宠物消费。

相比起老年人,年轻人消费角度有所不同,熟人社会到陌生人社会的变迁,不同文化价值观群体的分裂,谈恋爱结婚养娃的时间成本精力高,这些种种原因导致单身人口占比越来越高。

有数据统计中国单身人口的数量接近 2 亿人,其中 80% 都是年轻人。这些年轻人中的绝大多数都在外地工作,远离家人。在陌生的城市打拼,压力又大,难免有孤独感,而饲养宠物成了他们应对孤独感的重要手段。特别是年轻女性,有时在朋友圈分享宠物的照片,往往也是给远方的家人及朋友传递一种信号:即我在外面还过得不错,把自己照顾好的同时还有精力去照顾小动物。各家报告里养宠人群里女性比例占主导地位也印证了这一点。

年轻人的观念也在变化,对于婚姻的态度也越来越谨慎,许多年轻女性宁可一直保持单身,也不愿意将就。

结婚率在不断下降是个不争的事情。比如民政局公布了一项数据,我国在 2018 年的结婚率,数字仅仅为 7.2‰。创近十年来新低,其中最低的城市上海,结婚率仅为 4.35‰。

有一个很有意思的观点分享给大家,结婚率和娱乐供给的丰富程度成反比。现在的娱乐条件太丰富,一个人只要有网,估计躺在床上玩手机都能玩一整天,一个人的话想去哪去哪,想点什么吃就点什么,想玩什么玩什么,而结婚需要一定程度的牺牲和妥协。所以结婚率越来越低也就容易理解了。而且不光是结婚成本高,一线城市的养娃成本也很高。所以大城市年轻的夫妇暂时不养娃,觉得两个人时间精力过剩,也可能通过养宠物排解寂寞,在这样的 80 后、90 后眼中,宠物就是他们的「孩子」。

总结来看,当前要做宠物的生意,最大的市场机会还是年轻人,特别是在一二线城市打拼的年轻单身女性,可能是市场上消费力最旺盛的目标群体。她们更多把宠物看做家人而非动物,从拟人化的角度去满足宠物的需求,可能会有启发。

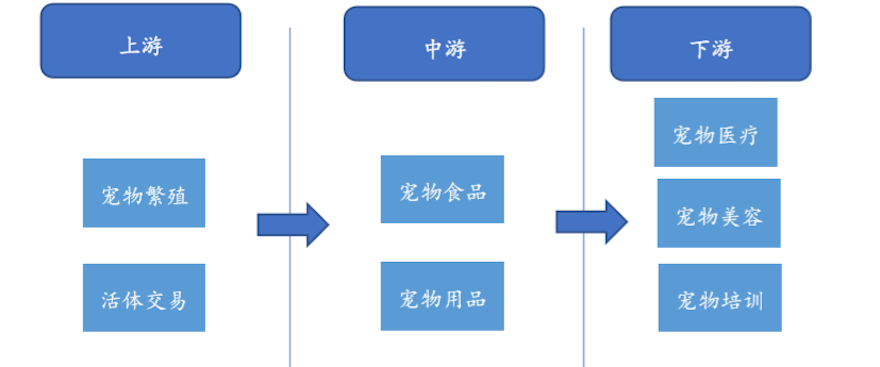

4、宠物行业产业链剖析

在这里用一张图来展示宠物产业链,分为上中下游。基本包含了宠物从出生到死亡过程中的各个环节。其中了,上游包括宠物繁殖及交易;中游主要为宠物商品,包括食品、日常用品;下游为宠物服务,包括宠物 医疗、宠物美容以及宠物培训等。

a. 上游,主要涉及宠物繁殖以及宠物交易。

目前来说中国尚无进行规模化宠物繁殖培育的专业机构,宠物繁殖的途径主要有三条:养殖场、家庭养殖以及动物救助中心。而宠物交易环节则更为复杂,包括包装、检验检疫、配送以及售后等一系列流程,多为宠物养殖方在售卖前后自主完成。

因而国内现有宠物上游市场既缺少大型标准的统一供应商,也缺少专门的销售配送渠道,多数仍然以个体门店的方式相对分散经营,市场存在宠物品质差、存活率低以及售后不到位等许多问题。

根据狗民网数据统计,2018 年宠物交易渠道中,线下渠道在狗、猫的交易方式中占比分别为 57% 和 53.5%,线上渠道占比仅为 17.1%,和 25.1%。其中,狗活体线上交易以微博、微信、贴吧论坛等信息获取渠道为主,线下则是狗市、犬舍等专业渠道占比较高。而猫活体交易渠道中,线上信息获取渠道和综合电商优势明显,线下同样以专业渠道为主。

从养殖和交易角度来说,现在宠物养殖业极度分散,受限于现有繁育技术及对养殖的环境要求,目前并没有大规模的宠物养殖和培育活体的专业机构,活体养殖比较活跃的地区主要分布于四川、河南和东北三个区域。因为活体养殖业不确定因素较多,投资机构尽调困难,比较难投。

从交易环节切入可能是有机会的,特别是线下连锁店的交易模式。这部分的壁垒第一在于打造标准,反向控制扶持养殖供应链;第二是科学管养,降低宠物的死亡率;三是连锁店的规模化扩张。

总结来看这部分的竞争在呈加速状态,团队具备在全国消费力较强城市拓店的能力和大区管理的效率能力,以及供应链这块的整合能力就有机会跑出来并往中下游延伸。

b. 中游,宠物食品和宠物用品。

宠物食品是经过工业化加工制作的用以喂养宠物的食品,按食品功能的不同可划分为主粮、零食以及营养保健品三大类。食品是宠物日常生活的刚需产品,具有消费频次高且持续时间长的特点,是目前宠物产业中竞争最为激烈的赛道之一。

宠物食品消费渠道以线上为主,综合电商优势明显。根据狗民网统计,近六成的宠物主人选择线上购买食品,线下购买人数占 28%。其中,线上方式里又以综合电商的比例最高,达到 90%,而线下则以宠物店购买为主,比例为 56%,其次是宠物医院,超过综合商超。

但随着新零售的兴起,线下体验以及支付系统的完善,线上线下的差异正在逐渐缩小,部分 90、95 后年轻宠主正在向线下回流。

从产品来看,宠物食品进口仍占主流,国牌日渐崛起。2013 年开始国外品牌的比重开始下滑,从 68% 降至 2016 年的 54%,国内大品牌基本维持不变,稳定在 16%,而国内小品牌则从 16% 迅速增长至 30%,几乎翻倍。猫狗零食(罐头,湿粮),保健品等高客单价,高附加值的消费品成为近来高速增长的消费品类。这点也是不少创业团队的切入点。

宠物用品主要是为改善宠物生活质量的一系列用具,包括日用品、清洁用品、宠物玩具以及宠物服饰等。该领域我国目前尚未出现具有影响力的品牌,多数以中小企业为主,并且大部分生产制造企业的客户面向国外市场。

国内企业自主研发能力相对欠缺,多以 OEM/ODM 模式为主。国内宠物产业由于发展时间较短,在产品品牌和销售渠道上尚存短板,多以小规模的出口代工型企业为主。

用品领域总体来说产品渗透率高,但品牌渗透率低,存在竞争空间。根据 2018 年宠物白皮书统计,狗用品年人均消费为 1826.7 元,其中项圈、洗护和玩具是渗透率前三的产品,均 达到 90% 以上。猫用品年人均消费为 1721.2 元,其中猫砂产品渗透率最高,超过 95%。以上产品基本属于刚需品,但对应的品牌渗透率却相对较低。

可以看出宠物主对于宠物用品的品牌敏感度相对不高,更为关注的是产品的实用价值。最近一些年轻化品牌量也起的比较快,但同质化竞争,互相抄袭情况比较严重,在品牌的打造上任重道远。

中游从资本化的角度看,宠物食品的工艺门槛较低,本土龙头制造技术已完备;消费者忠诚度不高,国牌依托营销+性价比承接消费转移;从产品维度看:主粮占比高,海外巨头规模化占优,本土一些企业也在发力赶超;零食正兴起,国内原材料及人工成本优势强;从渠道维度看:电商宠食兴起打破传统渠道垄断优势,本土品牌依托距离优势与线上社群打造口碑,格局上已与海外巨头分庭抗礼;从营销维度看:国内团队对国内数字化营销更擅长,流量获取,社群营销方面玩的溜

资本如果投单品牌,还是看重这件事情的持续性。比较看好本身供应链能力比较强,对于品牌定位推广比较擅长的团队。从实际情况上讲,可能既有自己产能可以做些代工,又有品牌建立经验的团队比较有机会跑出来。

c. 下游:宠物服务是向宠物主人和宠物提供满足其日常生活和心理需求的服务,主要包括宠物医疗、美容、寄养、社交、训练等。

越来越多的宠物主人愿意支付费用为他们的 宠物提供如人一样的生活方式,同时催生出更多的个性化服务。随着饲养宠物的数量激增,宠物服务行业潜在的市场容量较大。其中宠物医疗和宠物美容是消费比例最高的服务类行业。

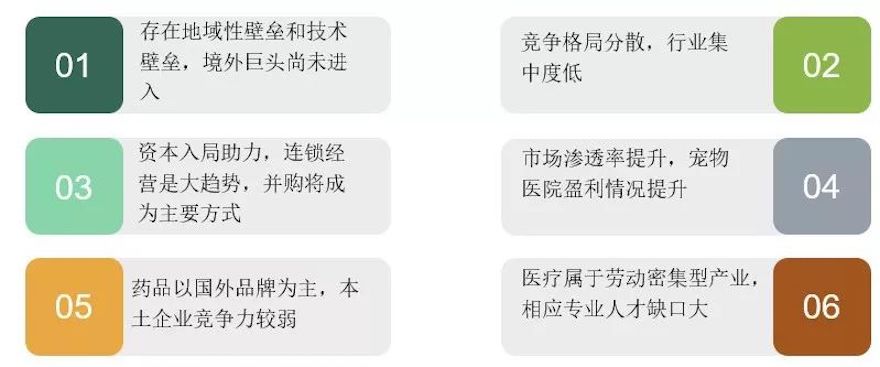

宠物医院格局相对分散,连锁化程度约在 8%-15%。,中国拥有超过 17000 家宠物医院,其中高瓴资本通过控股或参股拥有宠物医院超过 700 家,瑞鹏旗下运营医院 400 余家,然后这两家形成的新瑞鹏医院家数达到 1000 多家,是全国最大的宠物医院集团。占比约在 85% 的宠物医院多以中小型为主,资产规模低于 1000 万。

中小型宠物店由于资金、设备以及兽医的短缺,单店经营的功能和服务范围有限。未来连锁化行业并购整合是大趋势。宠物医疗行业的门槛相当较高,人员、资金、技术要求都很高。个人认为更适合产业资本,大资本进入。

其他如同宠物保险,宠物寄养需求比较分散低频,可能单一点不足以支撑自洽的商业模型,做为补充性业务比较好。站在现在这个时点看整体宠物行业,仍处于高速发展期。行业渗透率目前有待提高。年轻人的孤单感,单身化带来宠物经济蓬勃发展。从拟人化的角度去满足宠物的需求,可能会有启发。宠物行业上游的活体交易线下连锁,宠物食品用品都是机会比较大的地方,宠物医疗整体而言还是比较适合大资本进入。