猎云网注:外界普遍认为,最早一批从科创板尝到甜头的,极有可能是深耕科技领域的VC/PE。因为科创板给VC/PE多搭建了一个退出渠道,尤其对于生物医疗类的周期较长的行业来讲,是一利好。文章来源:投资界(ID:pedaily2012),作者:冯颖星。

科创板的脚步越来越近了。

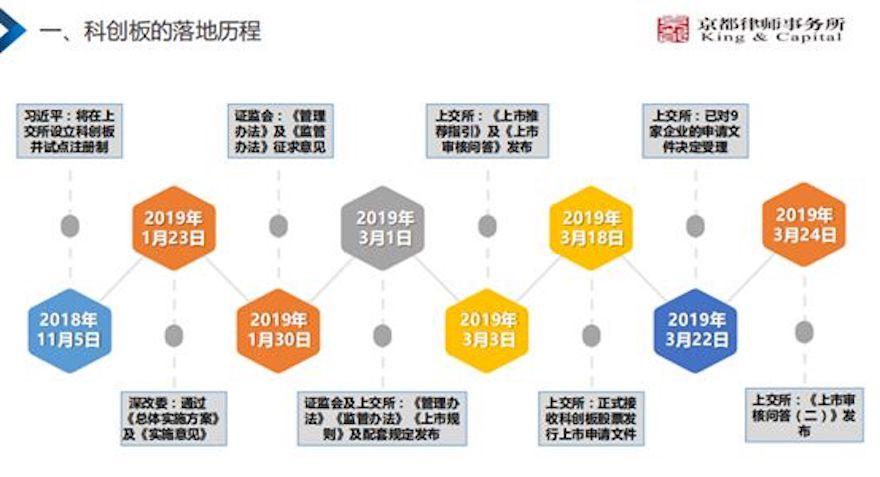

3月1日,证监会正式发布《科创板首次公开发行股票注册管理办法(试行)》和《科创板上市公司持续监管办法(试行)》。3月18日,上交所正式受理各投行对科创板项目的申报,随后首批科创板申报企业出炉。

作为中国多层次资本市场体系下的一个崭新资本市场板块,科创板与现有的A股主板和新三板相比,其规则体系都有哪些重大调创新和突破?创投圈对于科创板的到来,做了哪些准备,又有哪些焦虑?

3月26日,投资界沙龙邀请京都律师事务所高级合伙人陈宇,中电健康产业基金-投资副总裁罗光星,索元生物医药-首席执行官、首席科学家罗文,信中利资本集团-联席董事刘忱,亮马投资创始合伙人、原天弘基金股权投资部总经理杨永民一起探讨科创板。

关于科创板,创投圈有哪些焦虑?

“从发展历程来看,科创板从提出设立至今,仅仅过了四个多月的时间就完成了从无到有再到落地的过程,推进速度非常快,为科创企业带来了历史性发展机遇”,京都律师事务所高级合伙人陈宇表示。

关于科创板,外界看热闹,业内有期许,却也伴随着焦虑。

“科创板对企业的选择、上市要求、盈利要求、人员稳定性要求等方面与其他板块均有较大差异。当前不少本来备战主板的企业,纷纷转向科创板。在科创板开闸前期,有一些本身盈利能力不足的企业,选择一套适合自己的市值标准至关重要”,陈宇强调。

索元生物医药-首席执行官、首席科学家罗文更关注科创板的流动性。他表示,“新三板的根本问题在于没有流动性。对我们来说,科创板最大的不确定性也是流动性,这个门槛怎么定,也是根本问题。”

信中利资本集团-联席董事刘忱则对投资者门槛也表示忧虑,“大家都在关注科创板的门槛,我在关注另外一个门槛,就是投资者的门槛。之前新三板有500万的限制,这样的门槛是希望有更多机构投资者,或有经验的个人投资者进来。到科创板这个门槛成了50万,两年的投资时间,相比新三板是大大降低了。从市场活跃度来说,科创板或能提供更好的流动性。再者,科创板判断企业价值门槛也非常高,比如说半导体,生物医药等行业,蹭风口的的公司也很多,投资者如何通过专业的判断,来发现企业的价值,让好的企业的价值能够在科创板上凸显,准入门槛上可能也会做一些要求。这两个门槛要守好,否则是要出问题的”。

刘忱同时表示,不管是对标纳斯达克,还是从设立科创板这个板块的初衷,之所以允许现在还没有盈利的企业上市,是希望这些企业能够在资本市场上获得长期支持,投资者和企业都可从中获利,所以科创板不应该变成短期套利、或短期显示政绩的舞台。“所以我有一点点担忧,希望科创板能健康正常运行,真正成为一个为企业、为资本市场助力的板块”。

是否会成为下一个新三板?

新三板曾被称为是“中国版纳斯达克”,可以看出其对标国际著名股票交易市场的雄心,但从2013年新三板开闸至今,挂牌企业和投资者对于新三板的感受,从寄予厚望到一言难尽。而今,再设科创板,业界难免会在二者之间做对比。

原天弘基金股权投资部总经理杨永民对于新三板另有一番切身的体会,“如今再回过头来看当时很多新三板的项目,明显就是骗子公司,BP里乱七八糟,全是跟机构的合影,居然还被答应上会了,不过是利用情绪罢了”。

对于科创板,杨永民却更有信心,“科创板应该更好一点,因为很多政策的设置,导致不会那么容易被相信。我们在看科创板的时候,我们还是认为相对乐观的,但从投资的角度来看项目,核心的逻辑还是看价值,无论到任何一个板,中国也好,国外也罢,你做投资要能赚钱,能赚钱的核心在于价值。希望科创板是一个价值发现的过程,而不是一个价值套现的过程。”

在中电健康产业基金-投资副总裁罗光星看来,业内对于科创板的设立还相对理性:“新三板出的时候,大家都比较激动的,但不知所措。现在到了科创板,虽然各方面的规则与政策出得很快,也会有一些投机的机构,想要尽快去突击入股,但是业内整体反应还是比较理性的。针对科创板的各项政策,我们还会研讨相应的对策。”

整体来看,新三板也好,科创板也罢,决定一家企业的价值,远不是不是登陆的板块本身的政策如何,归根结底还在于企业本身否有相应的实力。

新退出渠道开闸,VC/PE备战

外界普遍认为,最早一批从科创板尝到甜头的,极有可能是深耕科技领域的VC/PE。因为科创板给VC/PE多搭建了一个退出渠道,尤其对于生物医疗类的周期较长的行业来讲,是一利好。

对此,刘忱表示,根据科创板的现实情况,信中利资本已经在进行一些投资策略方向上的调整,如果科创板的融资功能良好,对于VC/PE的投资策略来讲,将会有更多样化的选择。

杨永民观察到,还是有很多专业基金真正在做科创板概念,“科创板所涉及的领域是需要很深的技术含量在内的,对于像国家的大基金、集成电路基金、新一代智能技术基金、生物医药基金等一些深入研究的投资机构,科创板正在给他价值发现的机会”。

此前不少投了新三板的基金,寄希望于能够通过科创板的方式实现真正的退出。但是对于企业来讲,未必是好事。刘忱表示,“没有科创板的时候,企业的股东8~10年不能退出,现在3~5年就能退出了,这对企业的研发周期来讲,未必乐观”。