猎云网注:互联网企业腾讯2004年在港交所上市时市值仅几十亿港元。而2014年其市值曾突破1万亿港元。本文剖析腾讯的业务增长点,业务发展前景,并对腾讯平台价值以及线上消费的价值给出了估值。腾讯的市值等于“平台的价值(350亿美元)”加上“可能分得的线上消费的价值(1350亿美元)”,为1700 亿美元。

作者:彭晓云、张伟 来源:《清华金融评论》

今天,你“微信”了吗?

腾讯控股有限公司(以下简称“腾讯”),一只憨厚而体态微胖的企鹅,8.25亿的QQ月活跃用户及逾3.96亿微信月活跃用户让全世界都熟知这个品牌。其发展到今天,业务庞大,互联网的每类产品几乎都有触及。

近年来,腾讯开始四处战略出击。从“企鹅帝国”到“腾讯联邦”时代,腾讯凭借既往资源快速“圈地”,不断扩张自己的版图。随着其“用户平台”模式下的互联网增值业务步入成熟,腾讯平台战略转向“开放平台”。曾经的“全民公敌”正在加速开放。

腾讯互联网金融战略:开放平台

在腾讯以社交为同心圆打造庞大商业帝国之时,阿里和百度则分别在电商和搜索领域攻城掠地,三者形成了中国互联网三大巨头——BAT。

时下,布局互联网金融成为众多互联网企业的共识。腾讯不甘落后,凭借平台效应、支付体系和金融场景的优势,与阿里并列形成两大产业链。腾讯的互联网金融战略落脚点在于营造生态系统,搭建一个大平台,让市场各方参与其中,最终分享互联网金融盛筵。

不同于阿里高调进军互联网金融:从开通微信支付、申请设立民营银行到联合阿里巴巴及平安成立众安保险公司,腾讯目前在金融领域的布局已经涉及支付、基金代销、保险、小贷,甚至民营银行方面的创新。拥有庞大用户群体的腾讯成为银行、基金、券商、保险等金融机构争相合作的对象。

腾讯与阿里的差异:开放VS封闭

腾讯和阿里是互联网金融的两大阵营:“社交+电商+金融”VS“电商+社交+金融。”由于底层生态不同,两大巨头在互联网金融乃至整个产业链布局上存在显著差异。

在生态系统上,腾讯起家于社交,围绕“用户增长+产品丰富”的大社交策略使得腾讯天然具有开放的禀性。阿里起家于电商,物流、信息流、资金流,天然具有封闭性属性。这种底层生态的差异导致两大巨头在互联网金融的“玩法”上差异较大;在操作手法上,腾讯作为开放平台,提供的金融产品均来自合作方,而阿里作为封闭系统,对布局的金融业务往往要求股权上的控制;在布局侧重上,腾讯进入金融业的目的更多在于对现有用户价值的再挖掘。基于用户属性,腾讯未来侧重点将是以能够标准化的金融产品为主打方向,例如互联网理财、互联网证券、虚拟信用卡等。阿里打造的是封闭的交易平台,提供交易环节中衍生的金融服务是未来的重点,因此,银行业务应当是阿里的重中之重。在交易闭环,阿里已经开展了类似银行的“存、贷、汇”业务。

相比之下,腾讯产业链更为开放、和谐。腾讯互联网金融战略与腾讯商业模式的变化一脉相承:生态系统由封闭转向开放,即牢牢把住互联网各类入口的同时,与外部第三方在业务层面战略合作,各司其职,对腾讯存量用户的价值再次挖掘。营造生态系统、搭建开放平台、与传统金融机构合作共赢,是腾讯互联网金融战略的主基调。具体战术上,腾讯将进一步提升用户体验、完善支付体系、构建金融场景。

微信:腾讯商业化进程的开启

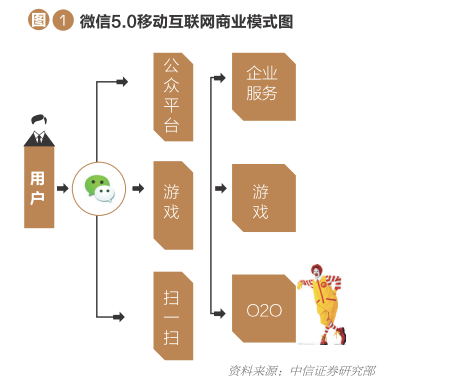

以微信5.0版本为标志,微信进入了全新的发展阶段,从一个相对单纯的移动社交入口变成了大的生态系统核心。微信接入了支付,引入了游戏平台,增加了电商、彩票、电影票、理财等多项服务,同时对公众号分类管理以保护好用户体验。这标志着微信商业化进程的开启(图1)。

在被视为移动互联网商业化重点的游戏和O2O上,微信5.0成功打造了游戏和O2O两大入口,并带来微信支付解决支付环节,从而完成了移动互联网商业化的闭环。

微信平台的价值

微信的商业化也绝不仅仅是与电商、手游结合,预计微信商业化至少能为腾讯增加25%的收入。2014年3月,腾讯以1.8亿美元从易居购买全面摊薄后15%的乐居股份,将O2O扩展至房地产领域。

2014年6月27日晚,腾讯在港交所信息披露网站上宣布,已斥资7.36亿美元收购58同城公司19.9%的股份。交易完成后腾讯成为58同城的第二大股东、第一大机构股东,享有15%投票权。这是腾讯继2014年2月投资本地消费领域的大众点评后,在本地服务领域的再次战略出击。同时也表明腾讯的微信商业化在以游戏为代表的娱乐之后,微信公众账号为代表的媒体之后,正在逼近第三步,以电影票、外卖、订餐、团购、打车等领域的本地生活服务领域,尤其是类似于家教、搬家、租房等其实高度需要社交关系和人的纯服务,这是微信商业化最理想的生态。

与增值服务赚用户钱不同,微信的公众服务平台赚的是“商家钱”。这是商家与用户之间的一个沟通平台。未来腾讯必然会在各个重点行业中寻找公众平台的标杆,比如航空、银行、基金、金融、保险、运营商和教育等与用户直接相关的行业。一旦用户养成了用微信找服务的习惯,那微信就可以利用平台优势在各行各业中都“插一脚”,借此放大腾讯公司的企业价值。

微信的商业化前途

微信红包走红、一夜之间使无数用户绑定银行卡;颠覆传统招车业务(滴滴打车);手机QQ4.6低调上线语音通话;腾讯广点通试水微信公众号商业化;腾讯微信海外版WeChat与谷歌合作大幅拓展美国市场;招行通知300元以下交易不再发短信通知,微信则每笔都通知……这几个小事件分别反映了微信支付、替代通话、商业化和国际化等方面的进展。微信在商业上的前途有以下几点:

一是颠覆运营商。微信消息已经基本替代短信,不仅是个人短信,还包括企业短信。运营商的大客户业务、电话通信业务或将被腾讯逐步取代。

二是改变电商行业。腾讯将凭借微信一举扭转在电商市场的落后形势,未来将在移动购物市场占得一席之地。特别是在微信支付取得进展之后,微信将4亿用户推送到所有线下商家面前。用户通过微信查找附近的商家,然后挑选自己喜欢的商品和服务,支付后即可到商家消费。

三是进入金融行业。微信已经上线理财通,参股保险,与国金证券战略合作,已拥有自选股软件,成立了网络小贷公司,投资了人人贷母公司。借助腾讯的金融全牌照布局,微信未来能够做资金沉淀的存款、微信信用卡-个人消费信贷、代销基金等金融产品,甚至很多我们还想象不到的业务。

这一切,其中重要的战略支点就是微信支付的推广。凭借微信和QQ的数亿用户,腾讯在移动端拥有巨大的优势。从微信支付上线、收购搜狗等动作可以看出,腾讯线上与线下平台的完善与商业化也在快速推进。当下,如何把其擅长的社交属性更好地与金融业务结合,是腾讯亟须解决的问题。

腾讯目前的业务发展重点依然集中在用户体验之上。预计微信的发展重点也依然是努力扩大用户基础。申银万国报告预测微信在未来有望成为渠道掌控力最强的三位一体移动互联网入口,即移动游戏平台、电商线上到线下(O2O)入口,以及应用软件(APP)开发平台。随着微信的不断发展,腾讯在移动端的地位也将不断加强。

目前业内最经常拿来与微信对比的产品,是在其之前实现井喷式增长的微博,二者都具有丰富的商业模式开发空间和商业应用潜力。仅就目前来说,微信应用产品逐步丰富,而且微信作为移动互联网产品,其在移动互联网趋势下优势逐步凸显,更具有发展空间。

腾讯的估值

从利润率的角度看,最近几个季度,腾讯的经营利润率和净利率均有所下滑,作为主要利润来源的游戏业务无论是行业增速,还是市场份额,均已进入“瓶颈期”。一方面由于8亿多的QQ用户数已着实难以为继之前的高增长,故而增值服务的收入增速也逐渐放缓,而微信的研发推广费用也较为显著。从腾讯的发展规划来看,增值服务还是其最主要的业务和利润来源,进军互联网金融则从微信支付开始做起,目前还处于培养用户使用微信支付的习惯,短时间内难以形成利润点。

但是,微信盈利的潜力巨大,从微信逐渐替代短信、改变手游行业格局、跨入金融行业,涉及媒体、彩票、电影票、打车等等领域,相信这一移动互联网的利器将成为腾讯未来的核心。

业界券商对腾讯的估值分歧最大的则在微信,券商对微信平台的估值区间在300亿美元到640亿美元。里昂估计微信资产价值到 2017 年将升至 920 亿美元。

华泰证券报告认为,腾讯触角已经或即将伸入到居民生活的方方面面,它的价值是微信、QQ作为社交工具的平台价值加上可能分得的居民可消费支出的价值。

社交平台价值:350 亿美元

2014 年初,Facebook宣布以190亿美元现金及等价物收购WhatsApp。WhatsApp是一款基于移动端的聊天工具,可看成欧美版的微信,但它是更纯粹的聊天工具,不靠广告盈收,每年使用费为0.99 美元,Facebook收购WhatsApp时,WhatsApp的月活跃用户为4.3亿。如将Facebook对于WhatsApp的估值看成用户所搭建的平台价值,则腾讯QQ与微信这一同样着眼于全球化的社交工具的平台价值即为350 亿美元[腾讯财报数据,QQ月活跃用户约8亿人;微信/WeChat为3.96亿人,保守假设二者用户重叠,即腾讯作为社交工具的月活跃用户为8亿人,350 190×(8/4.3)]。

线上消费的价值: 1350亿美元

腾讯以社交工具起家,之后寻找到毛利较高的变现工具——游戏,近年的发展则将触手伸向更广泛的各个生活领域,这一现象不仅限于腾讯,还包括阿里、百度等多家互联网巨头,未来它们分享的将是整个线上消费大餐。

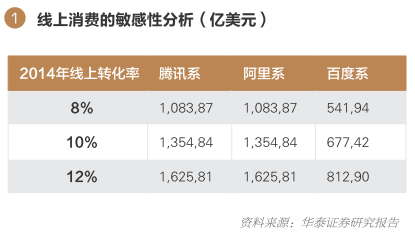

华泰证券数据显示,2012年我国居民消费支出为18.8万亿元,线上市场规模约1.6 万亿元。腾讯的京东+大众点评的电商构成已与阿里核心业务形成势均力敌的态势,但阿里金融在信用数据、资金规模、融资等领域仍具有显著优势,而百度的大数据还未完全发挥作用,短期内其布局较弱于前二者。以2014—2015 年这一短期来看,腾讯系、阿里系、百度系分蛋糕能力或呈现4:4:2 的状态。

由上文逻辑得出,2012年线上转化率约8%,大概率2014年能达到10%,腾讯系约以40%的比例瓜分线上居民消费蛋糕(表1)。2013年我国全年国内生产总值(GDP)56.8 万亿元,近10年我国居民消费支出约占GDP 的35%,2014 年居民消费支出预计约为21 万亿元。腾讯线上消费价值约1350亿美元。

综上所述,腾讯的市值等于“平台的价值(350亿美元)”加上“可能分得的线上消费的价值(1350亿美元)”,为1700 亿美元。

值得注意的是,目前微信从移动支付角度探索商业化之路。如果微信商业化进程低于市场预期,长期不能找到合适的盈利模式,将可能导致腾讯整体利润率下滑。