来源:直通IPO,文/王非

专注ICV仿真测试技术,这家公司继续闯关港交所。

12月5日,北京赛目科技股份有限公司(下称:赛目科技)第四次向香港交易所提交主板上市申请。

IPO进程显示,赛目科技曾于2022年12月、2023年10月、今年5月持续冲刺港股IPO,却未能获得通过。

值得一提的是,作为国内少数可结合自主研发的安全分析工具与仿真测试工具的提供商之一,赛目科技与华为建立了深度合作,并获得了华为哈勃参与的数亿元投资。

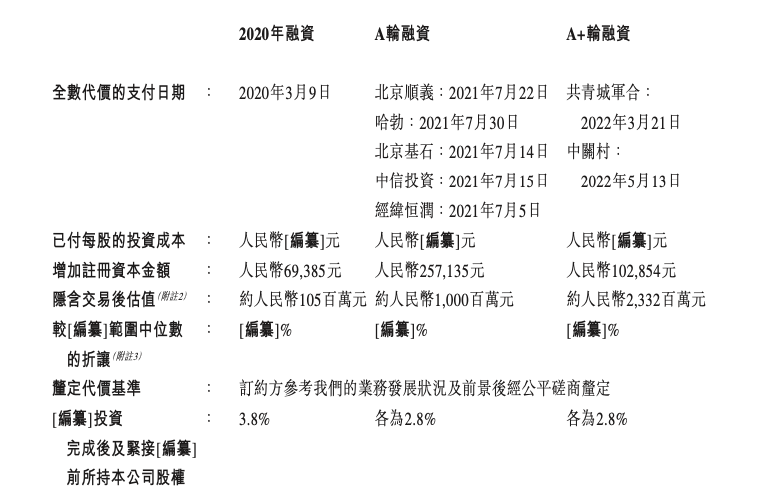

华为哈勃入股前一年,赛目科技的估值约1.05亿元,入股后则攀升至10亿元。伴随2022年3月份最新一轮融资的完成,赛目科技的估值在华为哈勃入股8个月后飙涨至23.32亿元。

源自赛迪,“换道”成市占第一,获华为哈勃入股

赛目科技成立于2014年1月,原名为北京利猫科技有限公司(下称:利猫科技),由赛迪集团及北京梆梆分别拥有51.0%及49.0%,该公司旨在从事移动应用程式网络漏洞检测业务。

经过3年多发展,利猫科技似乎并未取得预期成绩。彼时,鉴于ICV测试行业的潜力以及赛迪集团(为规管ICV测试行业的工信部辖下实体)未来可能提供的支持,赛迪集团通过马蕾女士公司邀请管理团队,调整发展方向。

也正是在此时,现年45岁,毕业于北京理工大学取得弹药工程及爆炸技术学士学位的胡大林,成为了赛目科技“换道发展”的“关键先生”。他在工业软件开发及设计方面拥有丰富经验,曾于2010年11月加入主要从事工业电器及软件设计和开发的北京远新兴业科技有限公司,并一路从监事做到执行董事兼总经理。

作为利猫科技管理团队成员的胡大林,在2017年中,带领管理团队其他成员开始研发工作,其中就包括如今赛目科技SimPro的前身。2018年3月,管理团队以个人资金投资并展开ICV测试相关业务的营运。也正是此时,公司正式更名为赛目科技并开启了迅猛发展。这一年,该公司自主研发并商业化推出ICV仿真测试、验证和评价工具链Sim Pro。

2018年,赛目科技获任命为杭州少数ICV第三方测试机构之一;2020年,赛目科技仿真测试平台获指定为北京少数合格的ICV仿真测试平台之一;2021年6月,Sim Pro通过国际标准ISO 26262项下的ASIL D功能安全认证,根据弗若斯特沙利文的资料,这使其成为全球首款获得全球最高级别功能安全认证的ICV仿真测试、 验证和评价工具链。

值得一提的是,2021年,赛目科技还自主研发用于ICV的FuSa和SOTIF分析工具-Safety Pro,该产品也将使赛目科技成为国内少数可结合自主研发的安全分析工具与仿真测试工具的提供商之一。

根据弗若斯特沙利文的资料,按2023年的收入计,该公司是中国ICV测试、验证和评价解决方案行业的最大市场参与者,市场份额约为5.3%;按2023年的收入计,公司是中国ICV仿真测试软件及平台市场的最大市场参与者,市场份额约为5.9%。

“大功臣”胡大林,也于2018年12月至2019年12月,担任赛目科技总经理,负责日常运营、管理及产品规划,此后更是获任公司董事会主席至今。自2022年12月获调任为执行董事的他,目前主要负责监督公司的日常运营及整体业务策略与规划。

伴随公司快速发展,赛目科技也顺利获得一级市场青睐,成立至今共完成三轮融资总计约2.97亿元,且集中在2020年后:

2020年3月融资500万元;2021年7月A轮融资1.6亿元,由基石创投、华为哈勃、顺义科创、中信证券、经纬恒润共同投资,投后估值达10亿元;2022年3月的A+轮融资1.32亿元,投资方为共青城军合及中关村,投后估值约23.32亿元。

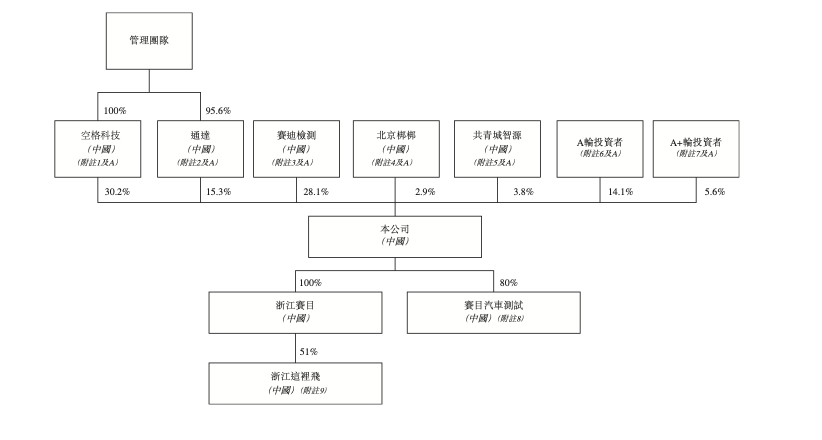

IPO前,持有赛目科技30.2%股份的空格科技由管理团队全资拥有,胡大林、马蕾、何丰分别拥有约64.1%、25.6%、10.3%;通达(作为员工激励平台)持股约15.3%,由胡大林、马蕾、何丰及17名其他员工分别拥有约50.0%、43.5%、2.1%、4.4%。空格科技和通达作为一致行动人,合计持有赛目科技约45.5%股份。

此外,赛迪集团的全资附属公司赛迪检测对赛目科技的持股比例为28.1%,北京梆梆持股2.9%,共青城智源持股3.8%,A轮投资者合计持股14.1%,A+轮投资者合计持股5.6%,A轮和A+轮投资方如华为哈勃、基石创投的持股比例均为2.8%。

年入近2亿、毛利率约70%,最大客户贡献近三成收入

根据弗若斯特沙利文报告,在智能驾驶技术不断发展及智能汽车在中国的接受度不断提高的推动下,中国ICV测试、验证和评价解决方案行业的市场规模(按收入计)亦稳步增长,由2019年约12亿元增至2023年约33亿元,复合年增长率约为27.8%,且预期到2030年将进一步增至约279亿元,自2024年起复合年增长率约为33.6%。此外,按收入计,预期2023年ICV仿真测试软件及平台于中国ICV测试、验证和评价解决方案市场的市场份额将保持在50%以上,2030年将进一步增至接近60%。

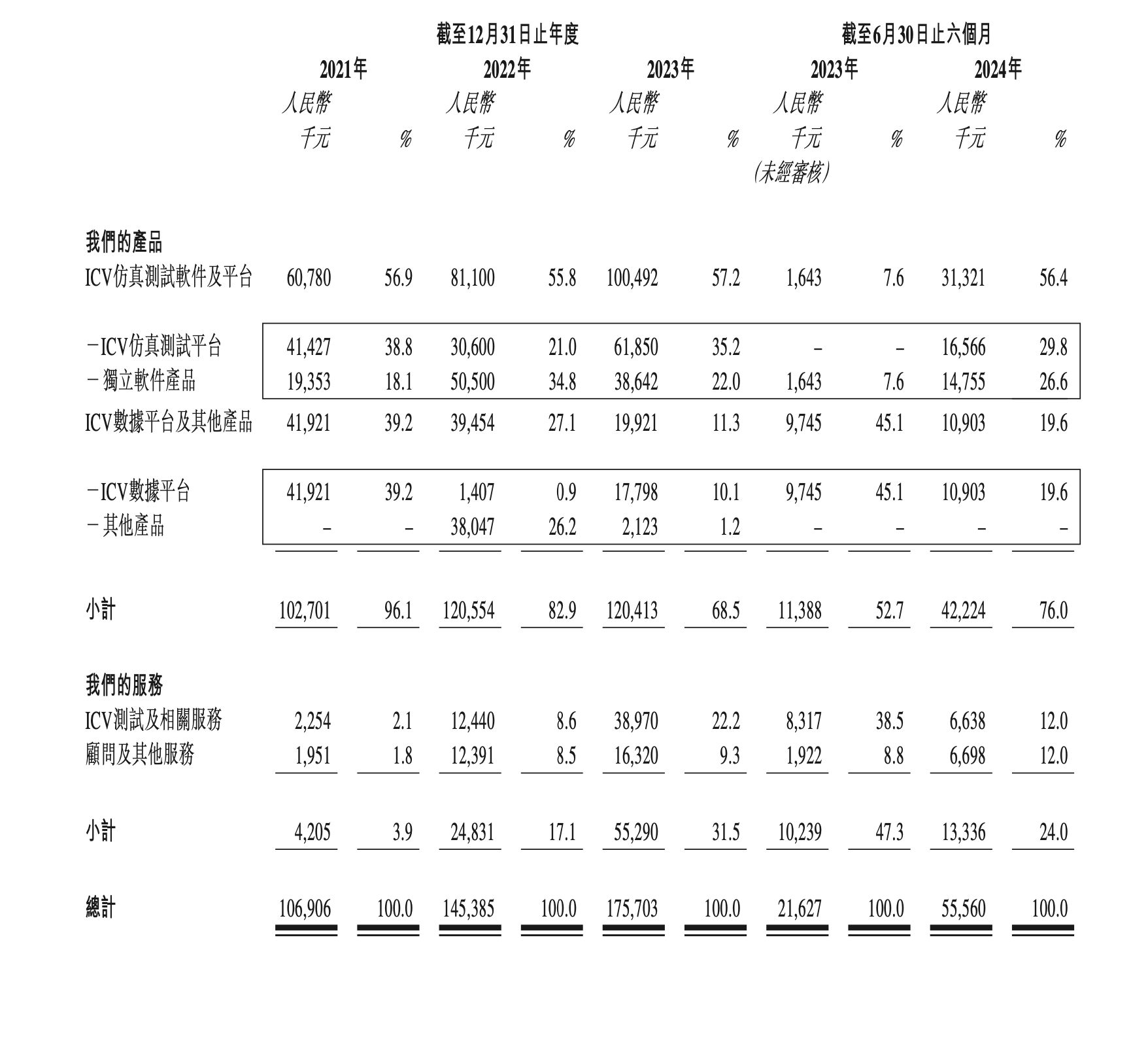

招股书显示,赛目科技的业务模式,主要就是提供ICV仿真测试软件及平台;ICV数据平台及其他产品;ICV测试及相关服务;顾问及其他服务。

2021-2023年及2024年上半年(下称:报告期),ICV仿真测试软件及平台正是赛目科技的主要收入来源,分别约为6078.0万、8110.0万、1.00亿、3132.1万元;收入占比分别为56.9%、55.8%、57.2%、56.4%,这一比例始终保持在55%以上。

报告期内,ICV数据平台及其他产品在报告期内分别贡献4192.1万、3945.4万、1992.1万、1090.3万元收入;收入占比分别为39.2%、27.1%、11.3%、19.6%。

招股书显示,于往绩记录期间后及直至最后可行日期,赛目科技取得总合约价值约1160万元(不包括税项)的十份新获授合约,包括两份销售ICV仿真测试软件及平台的合约;一份销售ICV数据平台及其他产品的合约;四份提供ICV测试及相关服务的合约;及三份提供顾问及其他服务的合约。此外,赛目科技的ICV仿真测试软件及平台、ICV数据平台及其他产品、ICV测试及相关服务以及顾问及其他服务分别有4个、3个、12个及15个进行中项目,积压金额分别约1800万、1420万、390万、920万元。

需要注意的是,赛目科技存在客户集中度高的风险。2019-2023年及2024年上半年,该公司来自五大客户的收入合共分别占该公司总收入约96.5%、100.0%、93.4%、67.2%、55.8%、76.1%,其中来自最大客户的收入分别占该公司总收入约31.6%、58.7%、39.0%、24.4%、22.8%、29.8%。

此外,2019-2023年及2024年上半年,赛目科技向五大供应商的采购额合计分别占总采购额约94.3%、91.0%、99.6%、97.3%、98.6%、99.5%,其中向最大供应商的采购额分别约占该公司总采购额约25.0%、38.3%、35.1%、86.2%、87.7%、93.5%。

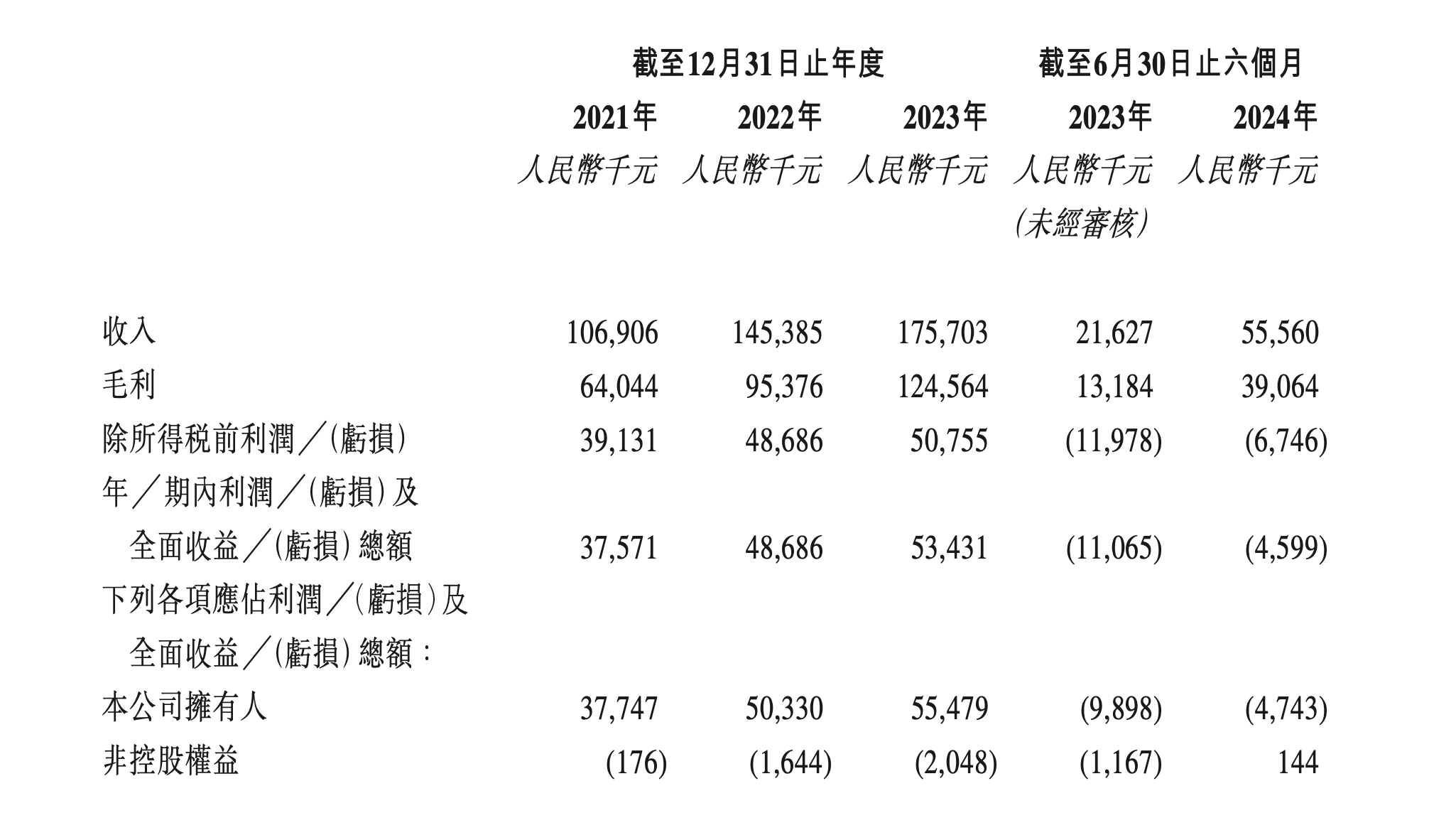

综合多份招股书显示,2019-2023年及2024年上半年,赛目科技的收入分别约为806.6万、7120.3万、1.07亿、1.45亿、1.76亿、5556.0万元;净利润分别为559.4万、5157.9万、3757.1万、4868.6万、5343.1万、-459.9万元。

按非国际财务报告准则计量,2019-2023年及2024年上半年,赛目科技的经调整净利润分别为539.4万、4058.4万、3860.7万、5039.4万、5497.5万、-384.0万元。

需要注意的是,赛目科技的毛利率曾连续下滑三年,后续随着收入增长保持在70%左右。2019-2021年及2022上半年,公司毛利率分别为96.9%、72.2%、59.9%、65.6%、70.9%、70.3%。

与此同时,赛目科技的净利率从2019年的69.4%下降至2021年的35.1%、2022年的33.5%、2023年的30.4%,呈持续下滑趋势。

研发方面,2019-2023年及2024年上半年,赛目科技研发开支分别为260万、80万、2710万、3880万、7640万、4110万元。于最后可行日期,公司研发团队约占员工总数的73.8%,在中国拥有74项已注册专利及已申请注册88项专利,有关申请仍在办理中,并在中国共注册60项著作权(包括59项软件著作权)。

此次IPO,赛目科技就计划将募资主要用于提升研发能力,包括升级现有的解决方案及开发新的ICV测试、验证和评价解决方案等,此外还将用于地域扩张及提升销售和营销能力。