本文转载自:银杏科技,作者:普子胥。猎云网已获授权。

《繁花》里气定神闲的爷叔谈到做生意,这样对小宝说:

“一个男人应该有三只钱包,第一只是你实际上有多少钱;第二只是你的信用,人家钱包里的钱,你能调动多少;第三只是人家认为你有多少钱。”

从互联网一路跨界而来的何小鹏,造车伊始,其实也在苦苦寻找着自己的“三只钱包”。

第一只钱包是智能化:多年不计回报地投入,小鹏汽车试图以智能的差异化突围。

第二只钱包是让行业相信自己的智能化,愿意为之买单:这两年和大众技术合作,引入了资本,也优化了供应链管理和成本管控,大幅回血,小鹏一举变大鹏。

最后,就是第三只钱包:即让消费者一提起小鹏,就毫不迟疑地想到智能化,毫无保留地认为智能化很厉害很费钱,并愿意承担一定的溢价。

其目的也不是仅仅是认可,而是为了让这份认可变现,赚钱。

要找到第三只钱包,销量很重要,且不仅是销量的数字,重点在销量积累下产生的规模效应,在于口耳相传,消费者的无条件信任。

于是2024年下半年,何小鹏为了第三只钱包,前后奔走,步履明显加快。小鹏和滴滴姗姗来迟的MONA上市即大定,在中低端市场吹响销量反击的号角,开了一个头。

10月14日巴黎车展,何小鹏高调推出了“全球首款AI汽车”小鹏P7+,预售价20.98万起,订单旋即破30000台,创下了订单增速纪录,让青黄不接的小鹏产品矩阵久旱逢甘霖,隐隐有破局的另一个的势头。

可问题在于,现在小鹏汽车的第三只钱包,真到兑付的时候了吗?

何小鹏迈入四年前的同一条河流?

小米su7发布会当天,何小鹏坐在台下,镜头中的他或是微笑,或是若有所思。

投资人下场造车,派头、噱头、苗头,自然和自己完全不一样。

雷军主导的小米su7产品发布节奏,几乎堪称现代营销剧本:持续数年的预热、“挤牙膏”式的产品露出、临近发布时抬高价格的暗示,创始人下场代言,加上友商嘲弄不成反“抬轿子”,种种招数拉满,戏剧效果溢出。

以至于,这一场不断拔高人们预期的发布会,最后,则以小米一个富有诚意的价格大火收汁,引爆了现场掌声,市场热烈回馈。

也是在小米su7发布会的后半场,何小鹏为了赶飞机,匆匆离开。

转眼到了10月14号。何小鹏带着“全球第一款AI汽车”P7+,还有这款车谜一般的价格,高调亮相巴黎车展。

彼时彼刻,恰如此时此刻。

2020年,小鹏P7开局即巅峰,与特斯拉Model 3一时瑜亮。如今,何小鹏带着P7+试图在四年后踏入同一条河。不过这一次,四年前的河流已经改姓。一直有着技术达人称号的何小鹏,也多了些意想不到的变化。

在自己曾经最不喜欢的“营销”上,何小鹏就在巴黎车展前,开了一场不公布价格、遮遮掩掩的发布会预热,也有了自己在微博,和网友热火朝天的问答。

当然,对这款新车,何小鹏也多了很多“雷式”描述:产品参数上,何小鹏不吝啬用上了“天花板”“30万以内最大空间的轿跑”“全球首款AI汽车”“空间怪物”等。

尽管这很不何小鹏,可形势比人强。P7+表面上是小鹏汽车2024年下半年重磅新品,深层次说,则是这家车企重新认识和定位自己的尝试。

这样的变化,有一个过程。经历了MONA M03上市即大定的成功后,何小鹏似乎总结出了一些爆款逻辑:颜值能看、智驾主打、拉高价格预期,最后营销开路,低价收场。

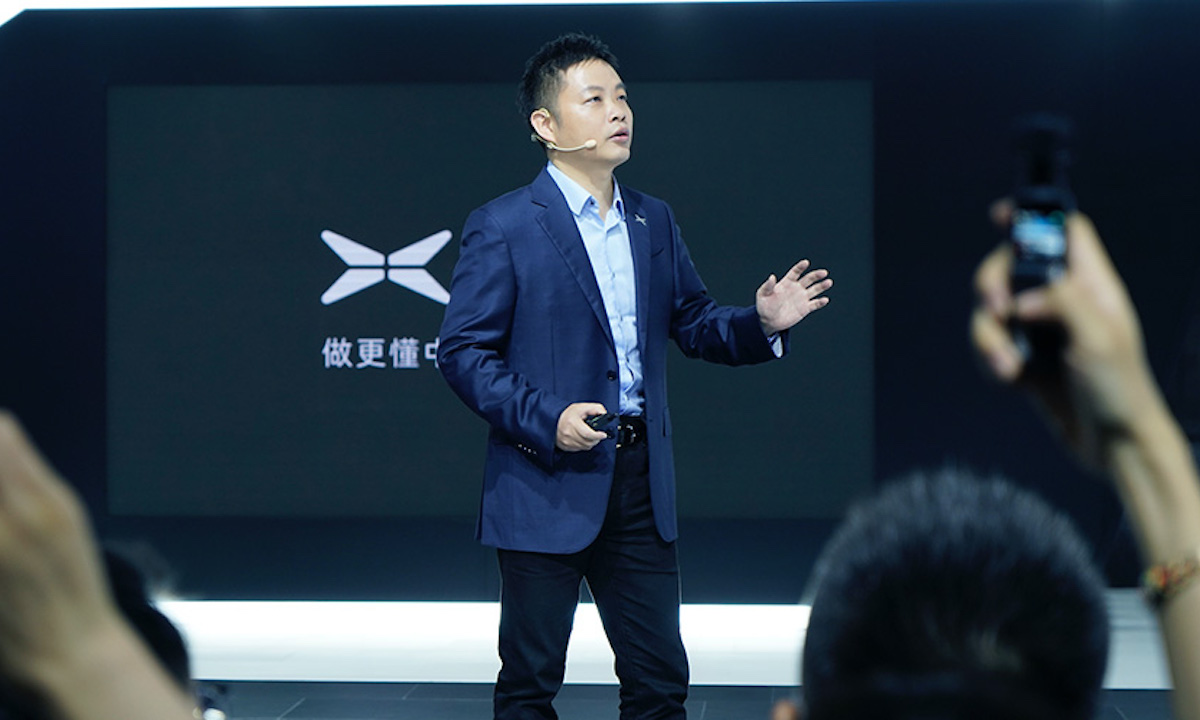

先前发布会上,何小鹏就谈到:“中国的汽车行业很多不是把技术创新放在前面,而是把产品和营销放在前面,过去没把小鹏汽车营销做好,未来一定会把营销做好。不光会干,还要会叫!”

会干和会叫,作用在P7+的定位描述上,也悄悄起了变化:这一次,何小鹏提出了新车三+,即技术+、空间+,舒适+。谈到P7+面向的人群,何小鹏则总结为:想要 P7 的优雅运动,又想要媲美 SUV 的空间。

并且,他将这款车形容为一款堪比“布雷斯塔警长”的三合一新物种:拥有轿跑的姿态、SUV的空间和MPV的舒适。

“小鹏P7+自诞生之初便肩负两大使命:让更多普通人感受到‘豪华行政级轿车’的空间与舒适,让更多燃油车用户体验到标配‘高阶智能纯电’的乐趣。”何小鹏在P7+首秀时谈到。

在备受关注的智能化上,P7+为了成本考虑放弃了激光雷达,从而采用了AI 鹰眼视觉智驾系统,也能实现高阶智驾XNGP功能。并且,P7+的AI天玑XOS 5.4.0系统,也能实现了不限路况、不限路线的智驾实现。

对这款车的智驾水平,何小鹏直接表示:“达到了小鹏汽车的最高水平!”

种种因素作用下,20.98万元起的P7+,预售开启不到2小时,订单量就突破了3万辆。

小鹏P7+的“盛世危言”?

当下,销量无疑比任何时候,都能更好地丈量出一家车企的生命周期。可意义也不仅于此。

在小鹏MONA M03 9月销量破万的同时,小鹏汽车却一直没能真正解决能拉高利润率的主力车型销量疲软的问题。

在这一背景下,小鹏P7+应运而生。可这一次,小鹏P7+能否完整应对竞争?进一步说,现在的小鹏,真到了可以兑付业绩的时候了吗?

事实上,这次P7+,采用的是小鹏SUV车型G6同款扶摇架构,并非小鹏P7原本的平台,外加外观、内饰各种配置不用,严格意义上来说,P7+本不应算作P7的改款:两者关系类似比亚迪秦 plus与秦 L,名字虽有一致性,可内在完全不同。

因为两款车型联系不够紧密,事实上,在小鹏P7+上市前,据报道,小鹏内部还就命名为P8还是P7+产生过分歧。最终为了延续用户心智,小鹏还是采取了P7+的命名。不过,延续命名,从某种程度上来说,也是小鹏心态变化的一个缩影。

实际上,2020年推出的小鹏P7,其成功具有一定的“偶然性”:那一年,纯电车市场选择面不多,小鹏P7凭借造型和智驾优势,成为了当时少数能与 Model 3竞争的车型,一举打开了销路。即便到了2022年,小鹏P7依然能收获最高月销量9000台的不错成绩。

然而,小鹏P7或许也将小鹏带到了一个本不属于自己的高度。

2020年亮相后,往后很长一段时间,小鹏 P7 与特斯拉 Model 3 主导了二十万元级别的纯电轿车市场,2022 年更是实现了十万辆落地成绩,创下新势力造车纪录。

可随着纯电轿车竞争越发激烈,小鹏本想延续P7成功的计划,却随着2023年改款P7i销量表现一般,而宣告搁浅:事实上,到了2024上半年,P7与P7i共交付仅1万辆。

销量不振只是问题的表面,产品依赖也不止小鹏一家独有。可最为关键的是,因为P7车型的成功,小鹏汽车本该借势解决的诸多问题,反而被搁置。

P7的大获成功,一举让小鹏拿下21年新势力销量冠军,可在那时,何小鹏和整个小鹏汽车陷入了一种“盛世危局”中:

本该作为小鹏汽车灵魂人物的何小鹏,开始将更多的精力投入到了飞行汽车中。

少了一把手盯梢,原本还没有夯实的造车基本盘也暴露出种种问题,比如内部采购失序,成本飙升,更引发了诸如G9盲目定位,造成销量大跌的滑铁卢。

这也引发了这些年围绕小鹏汽车一直存在的思考,即为什么相较于理想、蔚来的战略定位,小鹏则更加模糊?

此前,一位在小鹏汽车人士,曾告诉银杏科技,在当时那个时间段,虽然团队还在推崇技术,可因为组织发展过快,一些不好的风气也在滋生。PPT文化盛行,内部抢夺资源的情况时有发生。甚至会出现,几个团队同时在做一个项目,最后互相“撞车”、掣肘的冲突,此时,如何向上管理成为了核心竞争力。

某种程度上说,销量可以是一种结果,同样也是一个起因。

这些年,随着销量过山车式起伏,更引发了小鹏汽车心态的深远变化。

比如,P7取得巨大成功后,小鹏汽车实际没有在这场出乎意料的成功中真正总结经验和方法论,反而“盲目自信”——彼时的小鹏智能化优势,在一款接一款,大量分散、不具有延续性的多款车型作用下,逐渐分散。

如果查看小鹏历年来的产品定位,不难发现,在P7后,小鹏推出了G9,一款SUV车型,随后又推出主打中低端市场的紧凑型轿车车型P5,以及主打中高端市场的中大型MPV产品X9。

作为一家积淀不算深的初创车企,小鹏汽车的产品范围几乎无所不包,涵盖了轿车、SUV与MPV,在尺寸上涵盖了小型、紧凑、中型与中大型四个类型,这也直接导致了在消费者心智中的混乱。

不过,好消息是,随着近些年何小鹏和王凤英内外分工,问题正在得到缓解。

可另一种更加复杂的心态变化,也在当下的小鹏身上,有所映射:比如,经历了先前的成功与波折后,当下的小鹏急于重新证明自己,也不断加快着产品推出速度和频率。

以及2024年后,一个本不热衷营销的何小鹏,开始尝试来到舆论的舞台中央,卖力营销。

除了急迫,因为先前定位失败仍历历在目,也导致了当下小鹏的每一步路,似乎都走得相当谨慎:比如,小鹏主品牌还没有做深做透时,小鹏汽车则推出了子品牌MONA,在确定双品牌战略后,小鹏汽车又重新否定了该策略。

从这一点上说,此次沿用P7系列命名的P7+,外加先前放弃MONA为第二品牌,正是小鹏汽车复杂心态的集中反应。

相较于P7+未来可能与极越07、小米 SU7、比亚迪汉等车型的贴脸竞争,当下的小鹏更加迫切需要平衡的,或许是自己的节奏、速度、以及心态。

第三只钱包的窗口期,还有多久?

小鹏汽车的急迫和谨慎,也受到外部环境的倒逼。

现在的小鹏汽车,比谁都要输不起。于是在2024下半年,何小鹏的动作节奏,正在明显加快。

MONA问世后,何小鹏开始频繁站台,随后,又为新车P7+密集宣传。形势不等人:2024年上半年,小鹏累计交付5.2万辆新车,新势力排名站位,已经在理想、问界、蔚来、零跑、哪吒等众多玩家身后。

如果认真分析上半年的销量,可以看出,上半年的小鹏汽车,实际处于马斯克口中“两个增长浪潮之间”,车型多少有些青黄不接:比如,1月推出的X9,是一款聚焦30万以上价位的纯电MPV,上半年累计交付1.3万,仍无法让成为小鹏的销售主力。

此外,上半年小鹏G6、P7i、G9 销量分别为1.53万、0.91万、1.14万辆。全面平庸的产品销量无一不在证明,当下的小鹏已经没有一款和当年P7一般的爆款。

这点上说,现在的小鹏汽车,也处在三只钱包转换的波谷中,急需破局:

一方面,小鹏汽车智能化的第一只钱包,即P7的红利期逐渐过去。另一方面,与大众合作的第二只钱包,即小鹏要想供应链管理、软硬件采购上要想取得更多成本优势,也仍需时间。

此时,何小鹏势必需要找到第三只钱包。在2024下半年,“智驾”加“平价”的两张牌打出,MONA 也成为小鹏铺开销量,击穿用户心智的重中之中。

不过,行业的竞争千变万化,无所不包。

一方面,随着马斯克十一次到访中国,2024年底特斯拉的FSD即将全面铺开,加上,面向中低端市场的平价特斯拉,极有可能在2025年进入中国。受此影响,MONA “智驾”+“平价”的窗口期,或许将步步收窄。

此外,在国内新能源汽车月度渗透率跨过50%后,智驾逐渐成为了车企竞争的焦点。从汽车之家研究院报告来看,目前有超过50%的新能源用户购车时关注智能,在所有购车关注因素中排名第四,有58%的90/95代际用户和20万以上分价位用户关注车企的智能表现。

一个直接的例子是,当下行业对智能领域正在持续投入。包括华为、蔚来、理想都发布了端到端模型的后续规划中,此时的车企竞争,早已不分领域,小鹏端到端的优势也加进一步压缩,压力会节节攀升。

从这一点上说,不管P7+能否成功,激烈的竞争不会就此停下,甚至才刚刚开始。

如何真正找到第三只钱包?

今年春节开工,何小鹏曾在内部信指出:“今年是中国汽车品牌进入“血海”竞争的第一年,也就是淘汰赛的第一年。”

事实上,2023年中国推出超过1000种新车型,全球独一无二,足以证明行业竞争的激烈。同时,国内新车型的生命周期也在加速缩减,过去一辆车或许能够畅销10年,现在一辆车能持续上榜三年几乎已是极限。

当新能源车更加贴近且遵行摩尔定律,车型的更新速度会越变越快,利润也会越摊越薄:数据显示,2017到2023年,汽车行业利润率分别为7.8%、7.3%、6.3%、6.2%、6.1%、5.7%、5.0%。今年上半年,中国汽车制造业的利润率仅为4.98%,处于2017年以来的新低。

受此影响,新能源汽车正在加速变身消费品。此前,零跑汽车创始人朱江明曾表示:“以前,国内的汽车企业一般是4年更新一代产品,国外可能要6年。智能电动汽车时代,我认为应该是2年更新一代,因为它是一个电子产品。”

2023年至今延续不断“价格战”已经常态化。例如,乘联会数据显示,新能源车市场整体购买均价由2023年3月份的19.1万,下降至2024年3月的17.23万。

在种种不利因素下,小鹏汽车要想凭借“智驾”破局、实现“爆款”突围,是一件难度越来越高,但又不得不做的事情。

更重要的是,何小鹏带领的小鹏汽车,也急需从单一构建“技术优势”,转向同步构建“消费者认知优势”,真正打造出自己的第三只钱包。

从这点上说,低价并非坏事,低价的小鹏MONA所谓拉低小鹏汽车的价格带,降低品牌调性的问题,实际是伪命题。

相反,当下小鹏汽车的最为急迫的命题,仍然是以MONA为抓手,爆破中低端市场,铺开销量,在更广大的群体中打出自身智能化的口碑,从而令用户口耳相传,形成智能化认知,最终让智能化的品牌调性,反哺于小鹏的其他车型,不断拉高销量。因此,MONA的优先级或许远远大于P7+,当下的小鹏,或许也没有到达兑付第三只钱包的时候。

MONA系列发布初,何小鹏就曾放出豪言:“今年下半年,MONA会比雷总的小米SU7有更好的销量。”

并且,何小鹏还谈到,目前中国整车企业约为40家,再经过10年的竞争和淘汰,主流汽车品牌的数量会缩减至7家。如果想成为这7家之一,就必须在未来10年,实现年销10万辆AI汽车:“这是决赛的入场券”。”

好消息是,在刚刚过去的9月,MONA销量一举拉升了小鹏整体销量,9月交付数据创下单月交付历史新高,达到21352台,同比增长39%,环比增长52%。

可值得玩味的是,当下小鹏 MONA产能交付,却开始受阻:用户开始出现了抱怨,这对小鹏来说,可不是一个好消息。