来源:直通IPO;文/邵延港

福建富豪,又要IPO了。

9月11日,车联网解决方案提供商慧翰股份正式登陆创业板。此次IPO,慧翰股份发行1755万股,发行价格39.84元/股,募资总额6.99亿元,与预计的7.13亿元融资相差约1400万元。

上市首日,慧翰股份开盘价为67元/股,较发行价高开68%。截至午间休盘,慧翰股份报64.97元/股,涨63.08%,公司市值45.58亿元。

慧翰股份是从科创板转到创业板IPO。2020年4月,慧翰股份科创板IPO获受理,并在同年8月过会。而在2021年2月,慧翰股份收到证监会现场检查通知,一个月后,慧翰股份及其保荐机构主动撤回上市申请。

慧翰股份表示,撤回科创板IPO,是由于申报时的收入和利润规模均相对较小。

2022年7月,慧翰股份冲刺创业板IPO,2023年6月过会,直到2024年5月才提交注册。其冲刺创业板的过程也接近两年时间。

值得注意的是,慧翰股份顺利IPO,站在其背后控股比例超8成的福建富豪陈国鹰家族,也收获了第二个创业板IPO。9月11日,陈国鹰名下第一家上市公司国脉科技的市值为59亿。

陈国鹰从信息通信技术领域发家,国脉科技主要做物联网,将物联网与汽车电子结合又做了车联网,慧翰股份也是国内最早做推出车联网解决方案的企业之一。

慧翰股份上市后,以当前市值计算,陈国鹰持股市值约28亿,其家族所持有的两家上市公司的股权市值约60亿元。

宁德时代、上汽押注的福建富豪

慧翰股份成立于2008年,慧翰股份是一家为智能汽车及产业物联网客户提供智能网联解决方案的服务商,主要从事车联网智能终端、物联网智能模组的研发、生产和销售,同时为客户提供软件和技术服务。

公司实控人是福建富豪陈国鹰家族,在IPO前,其通过国脉集团直接和间接控制慧翰股份82.58%的股权。在慧翰股份高管层中,陈国鹰的儿子陈维任董事,侄女婿隋榕华任公司董事长。

一个家族企业,必然有一个核心的灵魂。

陈国鹰1963年2月生于泉州惠安县,15岁便考入厦门大学数学系,是一个少年天才。

大学毕业后,陈国鹰先后在北京邮电部邮电科学研究院、福建省邮电规划设计院工作, 后来,他还曾到美国硅谷闯荡了6年。后来决定回国创业,陈国鹰在1996年创建国脉科技,主要为政府、电信、交通、医疗、教育、金融等不同行业的客户提供物联网技术服务。

2006年,国脉科技在深交所成功上市,陈国鹰拥有了第一家上市公司。如今,国脉科技已经由陈维接班。

国脉科技主要做物联网技术服务,慧翰股份则是陈国鹰将其发家的信息通信技术与汽车电子相结合。2012年起,慧翰股份凭借在车载通讯模组方面的技术积累,推出了第一代车联网TBOX产品,这是中国市场上第一批车联网产品。

随着汽车智能网联化的发展, 慧翰股份受到了资本市场的关注。

2014年7月,慧翰有限完成股份制改革,2015年3月,慧翰股份登陆新三板。根据慧翰股份公布的公开转让说明书,在评估值为4.26元/股的情况下,上汽创投以4元/股的价格,耗资2000万元,认购了慧翰股份在新三板发行的500万股股票。

在慧翰股份撤出科创板和冲刺创业板的间隙,公司进行了成立以来的第一次股权转让,和第二次增资扩股。

据悉,在2021年6-7月,上汽创投及其他几家投资者,先后与陈国鹰签订股权转让协议,以7元/股的价格转让慧翰股份股权。其中,上汽创投转让350万股,收回投资额2450万元。上市后,上汽创投还持慧翰股份有150万股股份。

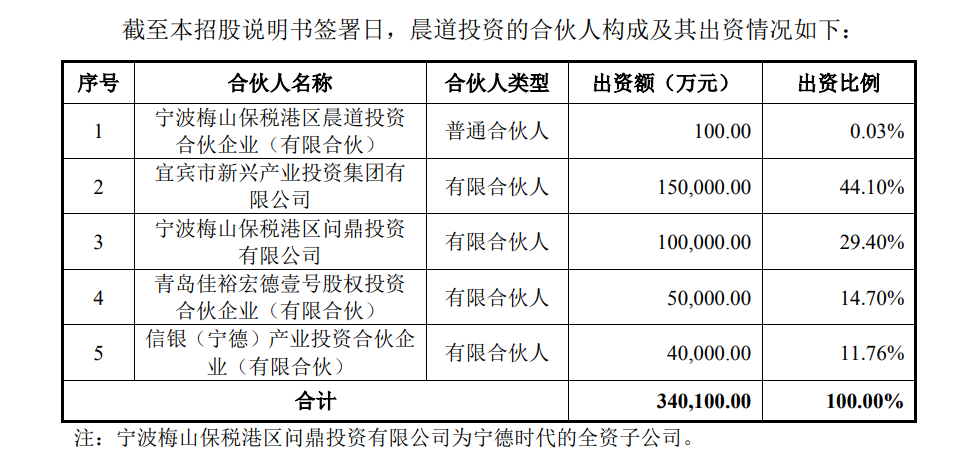

而在7个月后,2022年2月,慧翰股份将注册资本增加260万元,对应扩充260万股总股份。晨道投资、开发区国资公司、超兴投资,以20元/股的增资价格,分别认购增发新股189万股、50万股和21万股,投资额分别为3780万元、1000万元和420万元。

慧翰股份的估值也从7个月之前的 3.48亿元增长到10.52亿元。

值得注意是,在晨道投资的LP中,出资比例29.4%的宁波梅山保税港区问鼎投资有限公司为宁德时代的全资子公司。

在IPO前,晨道投资持有公司 3.59%的股份,上汽创投持有公司2.85%的股份,分别位列第四、五大股东,也是慧翰股份第一、二、大外部投资者。

花2亿募资买研发大楼,超80%产品外包生产

慧翰股份凭借在车联网领域多年的扩张,已经与上汽、奇瑞、吉利、比亚迪、广汽、理想、蔚来、宁德时代、德赛西威、电装天、安波福等多家自主品牌智能汽车厂商及其一级供应商建立了合作关系。

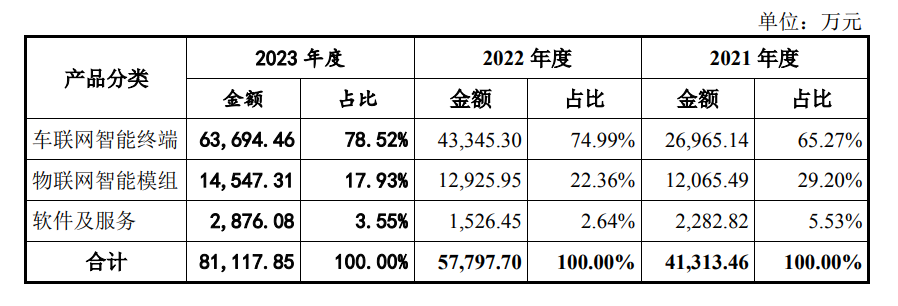

2021年、2022年及2023年,慧翰股份营业收入分别为4.22亿元、5.80亿元、8.13亿元;净利润分别为5919.64万元、8562.61万元及1.28亿元;而同期,慧翰股份主营业务的毛利率分别为 30.14%、27.97%和 27.02%,呈下降趋势。

从收入构成来看,慧翰股份主营业务的产品由车联网智能终端、物联网智能模组和软件及服务构成。其中,车联网产品收入分别为2.70亿元、4.33亿元及6.37亿元,收入占比分别为65.27%、74.99%及78.52%。

车联网产品的销售与汽车行业智能化、网联化大趋势有关,随着车联网渗透率持续上升,行业市场规模快速增长。据招股书,2024年前三季度,慧翰股份预计实现营业收入6.52亿元至7.26亿元,较上年同期变动17.93%至31.39%;预计实现归属于母公司股东的净利润1.11亿元至1.25亿元,较上年同期变动19.47%至33.88%。

在客户构成中,2021年、2022年及2023年,慧翰股份对前五大客户的销售额合计分别为3.28亿元、4.73亿元、6.57亿元,占总营业收入的比重为77.67%、81.53%、80.77%。其中,对上汽集团的销售收入占各期营业收入的比例为43.35%、44.63%、38.77%。

同上汽一样,在2021年至2023年,宁德时代也是慧翰股份前五大客户,保持着既是股东也是客户的关系。

作为车联网系统提供商,慧翰股份采用自主生产和外协加工两种生产模式,主要外协厂商为青岛智动、厦门盈趣。

招股书显示,2021年、2022年及2023年,慧翰股份车联网智能终端的总产量分别为66.08万个、112.58万个及151.09万个,外协产量分别为50.25万个、83.39万个及122.24万个,外协生产比例分别为76.04%、74.07%及80.91%。

虽然外协生产可能会引发产品质量和良率下降、延迟向客户交付产品的风险,但慧翰股份在2023年仍有80%的车联网产品采用外协生产。

慧翰股份表示,公司定位于研发型公司,选择外协加工方式符合行业惯例。此外,慧翰股份在招股书中表示,从2021 年以来,外协加工产品所需辅助物料逐步转为自主采购,仅部分包装材料由外协厂商采购。

2021年、2022年及2023年,慧翰股份研发投入分别为3286.75万元、4191.35万元和5418.32万元。其中,公司研发人员的职工薪酬金额分别为2145.73万元、2709.98万元和3427.34万元,占研发费用比例分别为65.28%、64.66%和63.25%。

此次创业板IPO,慧翰股份计划将募集资金投入智能汽车安全系统、5G车联网TBOX研发及产业化项目,以及研发中心建设项目。

值得注意的是,慧翰股份研发中心建设项目拟投入2.62亿元,其中2.04亿元用于在福建省福州市购置房产作为研发中心办公楼,投资金额占比78%。面对监管质疑,慧翰股份回复称,本次计划使用募集资金购置研发办公楼,有助于进一步增强研发工作的稳定性,避免场地租赁到期、搬迁等给研发工作带来的不利影响。

慧翰股份如今顺利在创业板挂牌,陈国鹰家族收获第二个创业板IPO,这两家物联网相关的上市公司,也让其创业生涯有了浓墨重彩的一笔。