来源:直通IPO,文/韩文静

6月10日,港交所文件显示,方舟云康控股有限公司(以下简称“方舟云康”)通过港交所主板上市聆讯。

方舟云康的IPO征程可谓一波三折,其于2022年11月21日、2023年6月14日、2024年2月28日先后三次递表。

时间回到2015年,方舟云康正式成立,作为一家线上慢病管理平台,方舟云康满足了慢病(如高血压、心血管及呼吸系统慢性疾病)患者的需求。彼时,国内互联网医疗体系也已经在逐步完善,方舟云康在成立之初就布局互联网医疗领域,并且重点深耕慢病管理这一细分领域。

凭借着公司核心品牌“方舟健客”平台及大数据分析能力,公司已经积累了大量用户数据。截至2023年12月31日,健客平台约有4270万名注册用户。

招股书显示,整体而言,方舟云康保持着高速增长的态势。

2021年、2022年及2023年,方舟云康的收入分别为人民币17.59亿元、人民币22.04亿元及人民币24.34亿元;毛利分别为人民币2.20亿元、3.81亿元、4.87亿元。

方舟云康透过健客平台提供以下服务:综合医疗服务、线上零售药店服务以及定制化内容及营销解决方案。

其中,综合医疗服务包括由注册医生及自有医疗专业人员通过公司的医院到家服务平台进行的复诊及电子处方服务;线上零售药店服务直接为客户提供广泛的药品及保健品;定制化解决方案包括为医药公司提供多种定制化内容及营销解决方案。

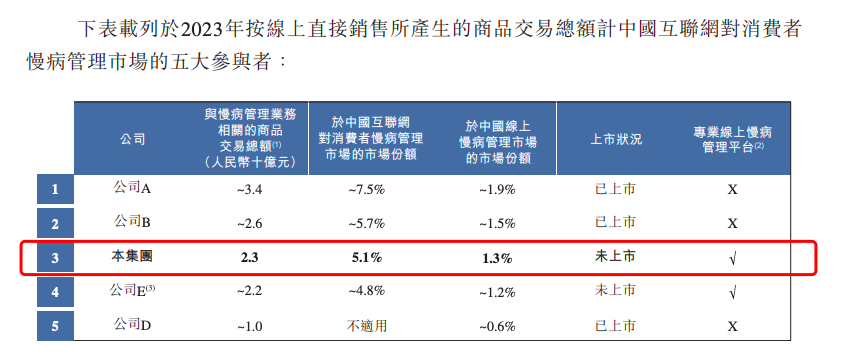

横向对比来看,方舟云康处在慢病管理市场也具有一定的竞争优势。

根据灼识咨询的资料,按2023年月活跃用户计,方舟云康为中国最大线上慢病管理平台。根据灼识谘询的资料,按线上慢病管理直接销售产生的商品交易总额计,公司在中国互联网对消费者慢病管理市场排名第三,市场份额约为1.3%。

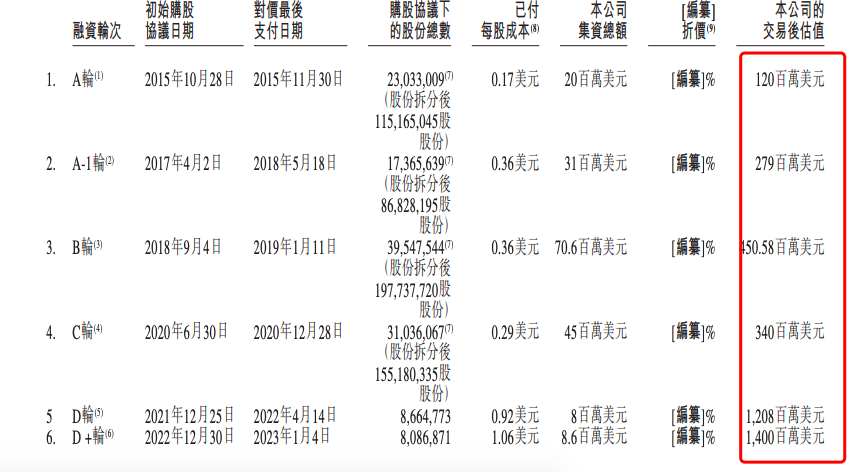

招股书显示,在公司发展的过程中获得了6轮融资,其中不乏火山石投资、高特佳这样的知名机构。

2022年12月,方舟云康完成了D+轮融资,也是上市前最后一轮融资,本轮融资后公司的估值来到了14亿美元。

本次IPO前,谢方敏通过Fangrong Management持股20.17%,通过控制Xingyu Holdings L.P.、Fangzhan Holdings L.P.分别持股0.42%、0.42%;ZHOU Feng(周峰)通过Celaeno Group Limited、Silica Brothers Corp.分别持股14.14%、3.83%。