生物基材料,是一类由可再生生物资源(如玉米、甘蔗、纤维素等),通过生物、化学、物理等手段制造的一类新型材料,如生物塑料、生物质功能高分子材料等。伴随碳中和目标的全球化共识与国家顶层设计的政策支持,生物基材料的发展前景积极乐观。但在长期市场趋势向好的情况下,生物基材料作为成长型赛道仍面临生产成本、技术成熟度、市场培育等挑战。

近两月来,光源资本副总裁刘梦苏分别受邀出席了由生物降解材料研究院主办的“第三届生物基与降解材料行业大会”及第一材智主办的“生物基化学品产业创新论坛”行业会议并发表演讲,就生物基材料未来的产业化与商业化高速发展期给出了自己的见解,我们综合两次演讲核心观点在此与大家分享。

观点速览

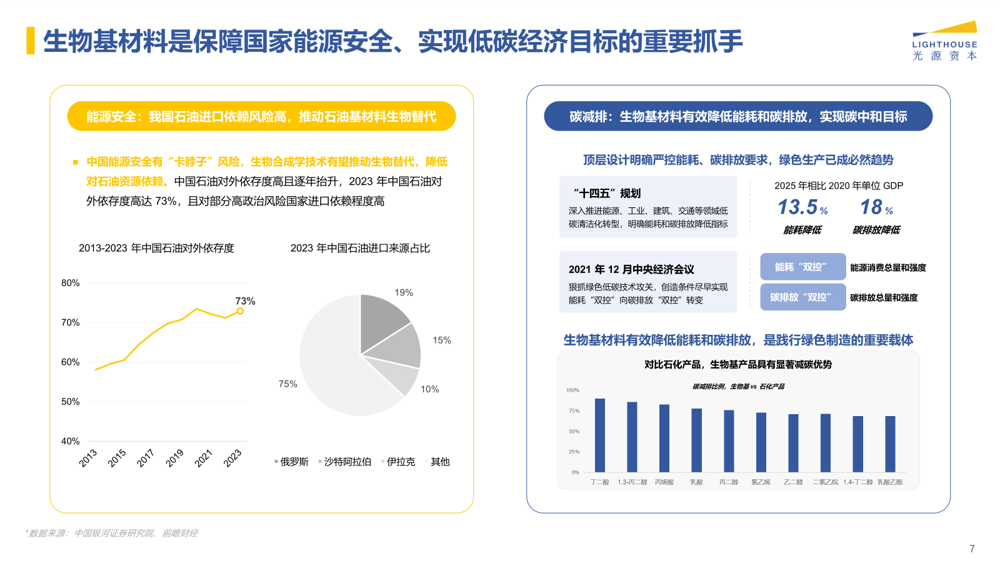

得益于低碳可持续发展的战略目标,生物制造与生物基材料战略意义凸显,是保障国家能源安全与碳减排的重要抓手;

需求侧带动与供给侧持续研发,生物基材料迎来产业化与商业化高速发展期;

未来生物基材料的发展将向大宗化渗透,大宗化首要解决的问题就是成本,从成本优化的角度,关注新型碳源带来的降本路径;

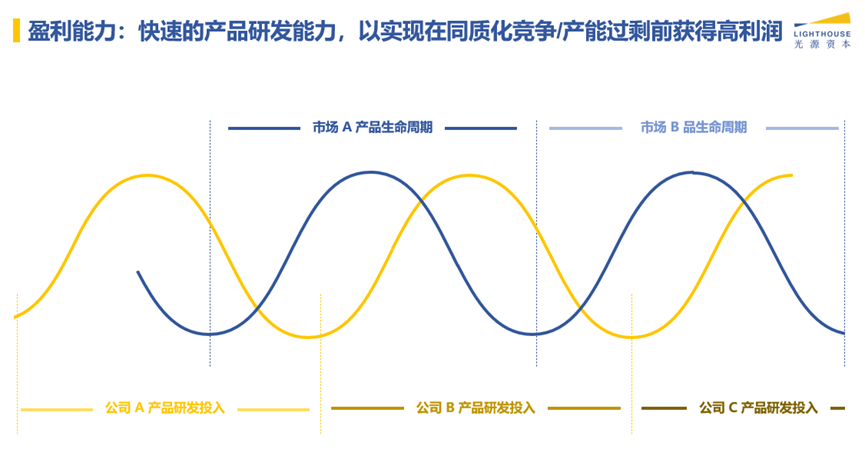

生物基材料企业构建盈利能力,需要通过快速的产品研发能力,以实现在同质化竞争及产能过剩前获得高利润,并通过与下游的高效配合加速应用导入;

光源持续看好生物基材料的长期发展,我们相信在绿色可持续发展的全球共识识下,伴随产学研联动与核心技术的不断突破,生物基材料将进一步实现产业化加速、多元化应用与高质量发展。

以下内容根据演讲整理:

全球共识凝聚,政策、需求、供给驱动生物基材料行业发展

近年来,随着碳中和目标在全球形成共识,低碳绿色发展成为必然趋势。其中,生物基材料以其环保性、经济性、应用广等优势成为实现碳中和目标不可或缺的新兴产业。在国家战略目标推动下,我国各部委先后出台了关于支持绿色经济及生物基材料发展的政策,尤其在今年刚刚发布的政府工作报告中可见,生物制造已被国家定义为新质生产力的重要组成部分。在宏观政策的支持下,生物基制造与生物基材料战略意义凸显:

首先,能源安全角度看,生物合成技术有望推动石油基材料的生物替代,降低对石油的依赖,解决能源“卡脖子”问题。

其次,在碳减排层面,生物基材料具备绿色环保、资源节约等显著降低能耗和碳排放的特性,生产过程绿色环保,是践行绿色制造的重要载体。

光源认为,在政策加持以及市场供需的重要参与方相互作用与渗透下,生物基材料将迎来产业化与商业化高速发展期:

需求端,我们日常生活的许多场景,诸如箱包、家具、餐具食品包装、服饰配件等,都已开始陆续使用到生物基材料,光源认为,终端需求会进一步推动上游材料体系的研发、产业化与商业化进程。

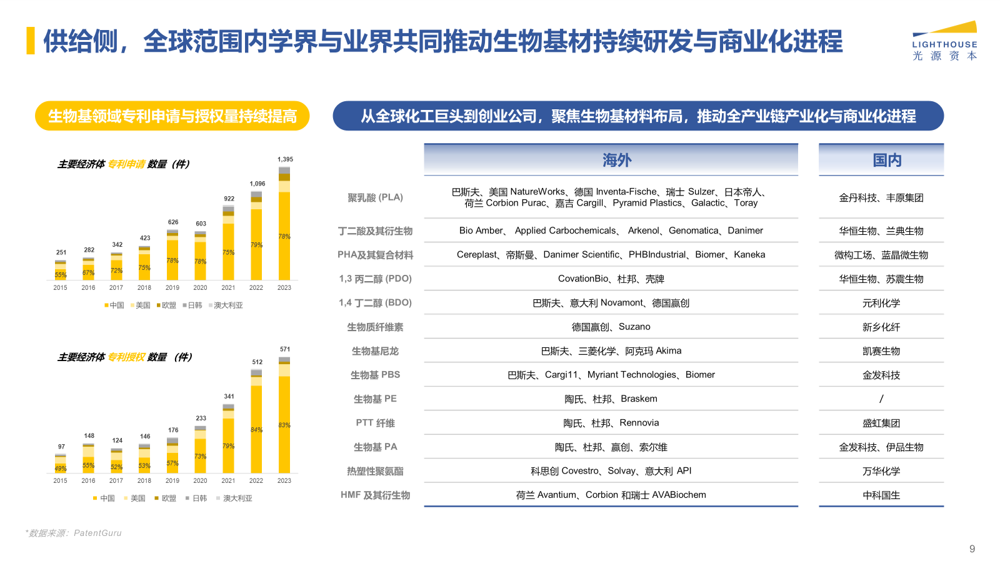

上游供给侧,在学术端,近年来全球范围内生物基材料相关专利布局持续提升,其中中国无论在专利申请与授权数量上,均遥遥领先,在全球生物基材料产业的发展中占据重要位置。在企业端,无论是传统的石化巨头,还是创新性企业,都已在核心的生物基品类上陆续推进产业化与商业化布局。

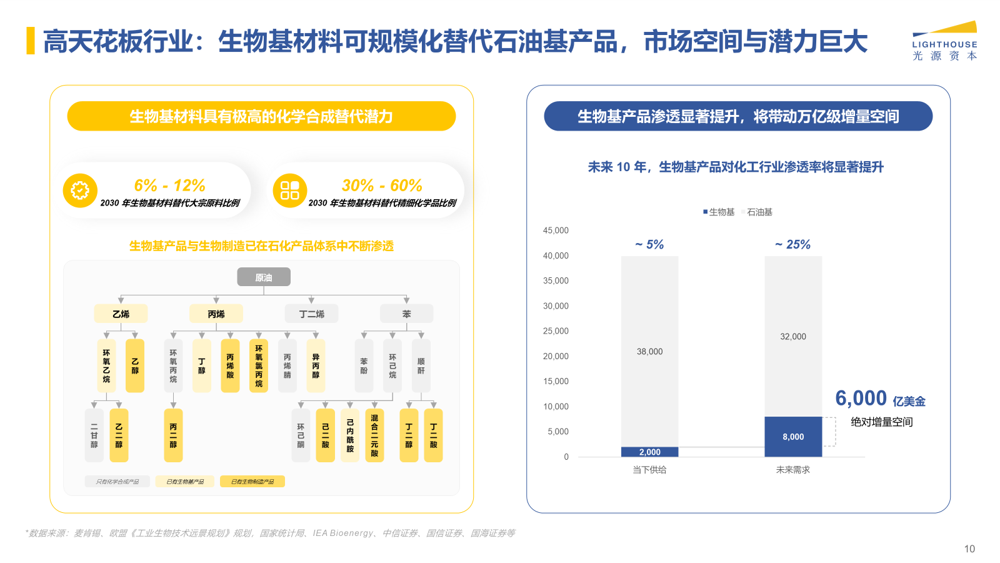

与此同时,生物基产品与生物制造已在石化产品体系中不断渗透,未来将带动万亿级增量空间。如我们所见,在石油基的碳2、碳3、碳4、碳6等平台下,均已有多个产品实现生物基材料的替代,未来将实现更高比例的渗透,我们相信并期待生物基材料未来拥有巨大的发展潜力。

资本市场多元化布局生物基材料,为行业注入信心与动能

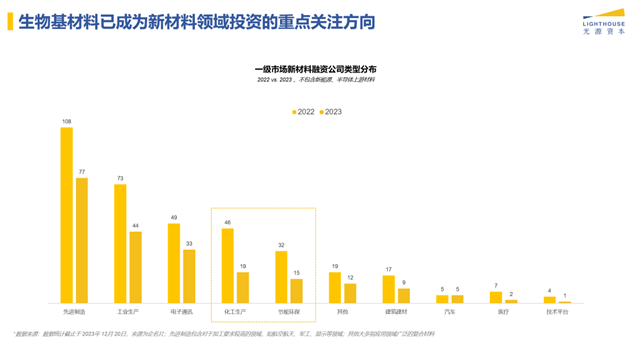

盘点近两年一级市场新材料方向融资数据可见,市场对生物基材料行业长远发展保持着积极的预期和信心。

首先,以化工生产(含绿色化工)、节能环保等为代表的生物基材料赛道,已成为新材料领域非常重要的投资方向。

其次,合成生物作为使能技术,是驱动生物基材料发展的核心技术。从合成生物领域企业的融资情况看,偏产品型的公司受到更多青睐,同时能快速商业化的公司获得了更高比例的融资,由此可见,市场对公司产品的商业化确定性要求变高。盘点近两年一级市场获得大规模资金的企业及产品,我们可以看到布局HMF、FDCA,PLA、PHA、丁二酸、 PBS及部分核心的医药中间体、食品添加剂产品的企业都获得了投资。这也证明了目前资本市场在生物基材料领域呈现多元化的布局。

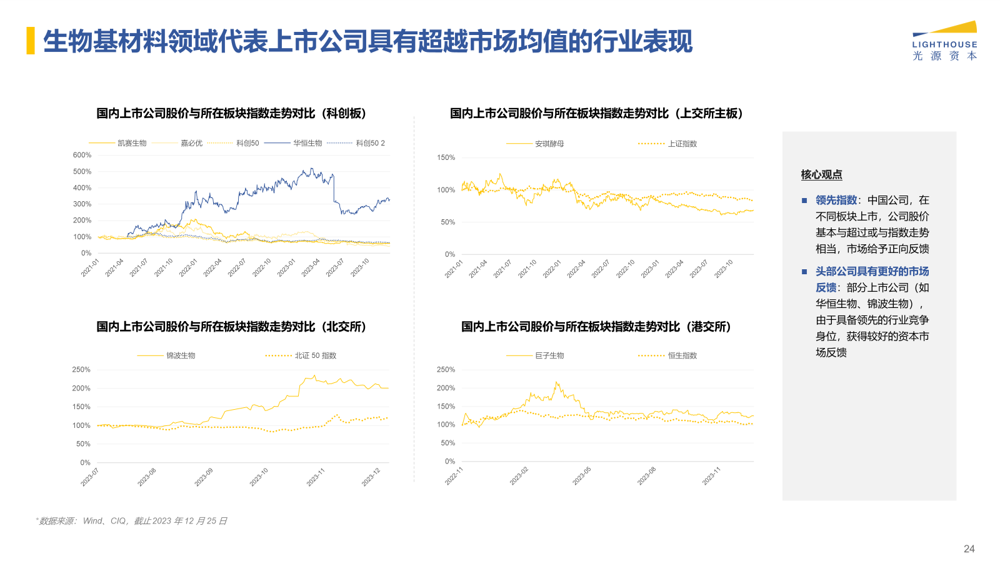

第三,盘点二级市场具有代表性的上市公司,包括凯赛生物、华恒生物、嘉必优、锦波生物等,分别一方面代表了在化工、食品添加剂、农药、美妆个护等的多领域应用方向,同时也代表了不同交易所板块对该领域市场反馈,可以看到生物基材料相关上市公司的股价表现均超越市场平均水平,估值体系近2年也呈现一定的回升,由此,我们认为二级市场同样给予了生物基材料板块的高度认可。

行业迈入高速发展周期,企业弯道超车的六大要素

生物基材料作为一种新型材料,从研发到商业化的周期较长,需要上下游高度协同配合。在投融资领域,我们从以下六个维度详细梳理了资本市场关注的核心要素:

首先,市场空间层面,公司可从两个维度进行布局:一是,公司具有大单品属性的单一产品,或通过平台化合物覆盖更多应用场景;二是,公司有明确的降本路径,可从最初的细分市场切入,通过成本优化进一步拓展更广阔市场。

其次,政策引导层面,部分品类拥有短期政策发展的窗口期,如限塑令带动的可降解塑料的发展,碳关税及全球船运/航运减碳需求带动的绿色甲醇、绿氨及生物航油的发展等。但长期将回归到商业本质,低碳、性能、成本仍然是行业需要综合权衡的要素。

第三,产业链配合层面,企业可针对自身产品规划布局策略,可分为直接替代型产品与全新产品,两种类型产品对于产业链配合的要求程度不同。

第四,技术成熟度层面,目前仍然倾向于商业化确定程度比较高的品类。

第五,经济性与盈利能力层面,更多关注企业的成本优势,以及在面对竞争和市场变化时的持续盈利能力。

最后,团队能力层面,由于生物基材料行业具有非常强的交叉学科属性,包括生物、物理、化学、材料学的交叉,同时需要覆盖研发、工程化、应用开发及商业化等全链条能力,更倾向于拥有多学科复合背景与产业侧复合能力团队。

结合市场关注要素,光源资本从经营与战略的角度出发,从业务方向选择、盈利能力等方面,为企业未来发展提供针对性参考建议:

业务方向选择是企业竞争力的基础,企业可根据自身禀赋针对性地进行布局。

在产品类型选择层面,生物基的化学纤维、复合材料、聚合物、涂料均有非常广阔的市场空间,是适合作为布局产品方向的选择。

在单品选品层面,考虑可从两个维度来看:

第一是从产品属性来看,可分为全新产品和替代性产品。

全新产品的核心挑战来源于整个产业链的兼容性。新的产品需要充足的市场下游教育,以及整个产业链在加工、配方、设备等环节的配合,需要公司具备研发、生产、商务等完善的能力结构。

替代性产品的下游市场需求非常明确,核心挑战主要在于降本空间以及持续盈利的能力,对于公司的能力要求更多围绕自身产品竞争力和成本优化来开展。

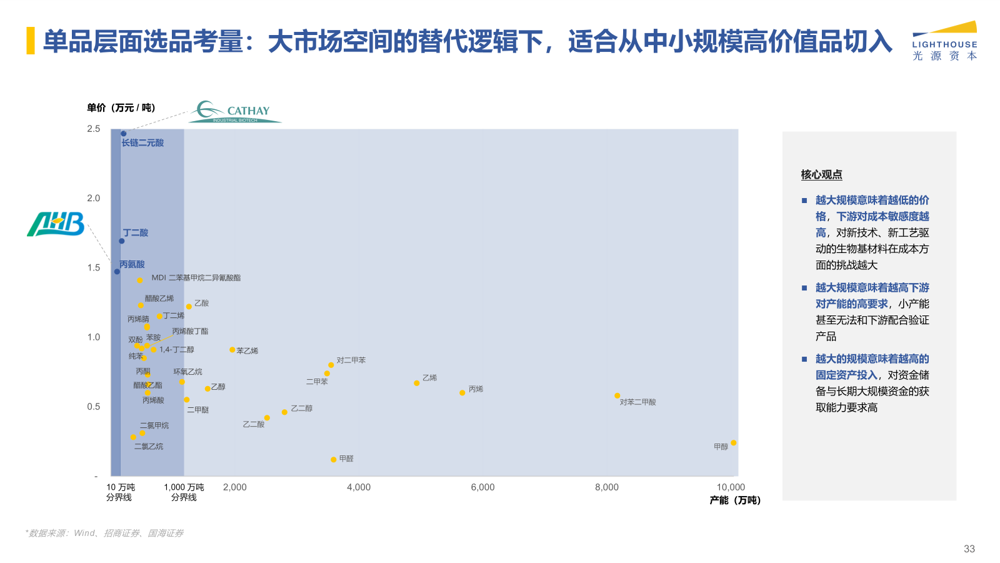

第二是从产品本身的盈利性定位角度来看,可以分成高附加值产品和大宗产品。

高附加值产品聚焦在单品规模在吨级或吨级以下的、利润水平较高的产品。这类产品的抗周期能力较强,能拥有比较好的利润水平。核心挑战是下游的导入与切换意愿,因为高附加值产品通常在下游的成本结构中占比不高,因此需要关注是否有绝对的产品优势去说服下游进行应用,对于公司的核心能力要求是持续的研发与产业链的配合。

大宗产品聚焦在单品规模在十万吨/百万吨以上的产品。这类产品具备高确定性的大市场,且拥有较强的竞争壁垒(重资金和资源投入)。我们认为,生物基产品向大宗产品的渗透一定是长期的必然趋势。核心挑战一是资金,二是成本。对于初创公司来说,选择大宗产品作为首发管线的布局会有一定的挑战,应对这一挑战,我们认为处于相对高价格带区间、中小规模的单品会更适合初创公司作为早期产品布局。

除了产品选择之外,我们在生物基材料行业的另一个核心关注点是新型碳源。未来生物基材料向大宗化渗透,首要解决的问题就是成本,而从成本优化的角度,碳源是最直接显性的抓手。因此,企业可以考虑布局新型碳源,重点关注技术路线、产业链合作、稳定工艺、商业化验证。

盈利能力是企业在资本市场重要的差异化竞争力。由于目前各企业的管线重合度高,行业竞争激烈,企业面临的盈利挑战更大。企业需要通过快速的产品研发能力,以实现在同质化竞争及产能过剩前获得高利润,企业应更深入地理解下游需求,针对性构建应用开发的能力,加速下游导入进展及商业化进程。

随着绿色可持续发展的需求提升、产学研联动带来的核心技术突破,生物基材料将进入高速发展期。全产业链发展得益于 1 + 1 大于 2 的合作形式,能更好地帮助行业提升成熟度。过去几年,已有多个上市公司与创业公司合作,通过各自发挥核心领域的优势实现共赢的案例,未来我们相信通过整个产业链各方的共同努力,一定会助力整个行业的长期高质量发展。