来源:直通IPO

5月9日,快消品户外营销服务提供商趣致集团通过聆讯,将于登陆港交所主板上市。

据悉,趣致集团创立于2013年,是一家专注于快速消费品户外营销的营销服务商,利用广泛分布且具备互动营销功能的自动贩卖机网络,结合技术支持的线上平台,让目标消费者在测试及获取快消品时获得方便有趣的体验,同时征求完成必要的互动和反馈。

此外,趣致集团开发的自动贩卖机配备各种模块,包括气味散发、动作识别及语音交互,实现高效互动的机器营销服务,根据灼识咨询资料,公司为中国唯一一家提供此类服务的企业。

招股书显示,2021年、2022年及2023年,趣致集团的营业收入分别约为5.02亿元、5.54亿元以及10.67亿元人民币。2021年和2022年,趣致集团连续录得亏损,分别约为-1.39亿元及-1.16亿元,不过2023年,趣致集团成功实现扭亏,盈利1.37亿元人民币。按2022年收入计,趣致集团是中国第五大快消品户外营销服务提供商,市场份额约为0.9%。

值得注意的是,趣致集团曾筹备A股IPO。2018年2月,趣致集团初步委聘申万宏源于辅导期担任保荐人,之后由于申万宏源无法达成上市时间表,经双方友好协商,于2020年6月与申万宏源订立终止协议,终止辅导期。随后又与中金公司签署协议,但在2021年又终止了相关辅导工作。

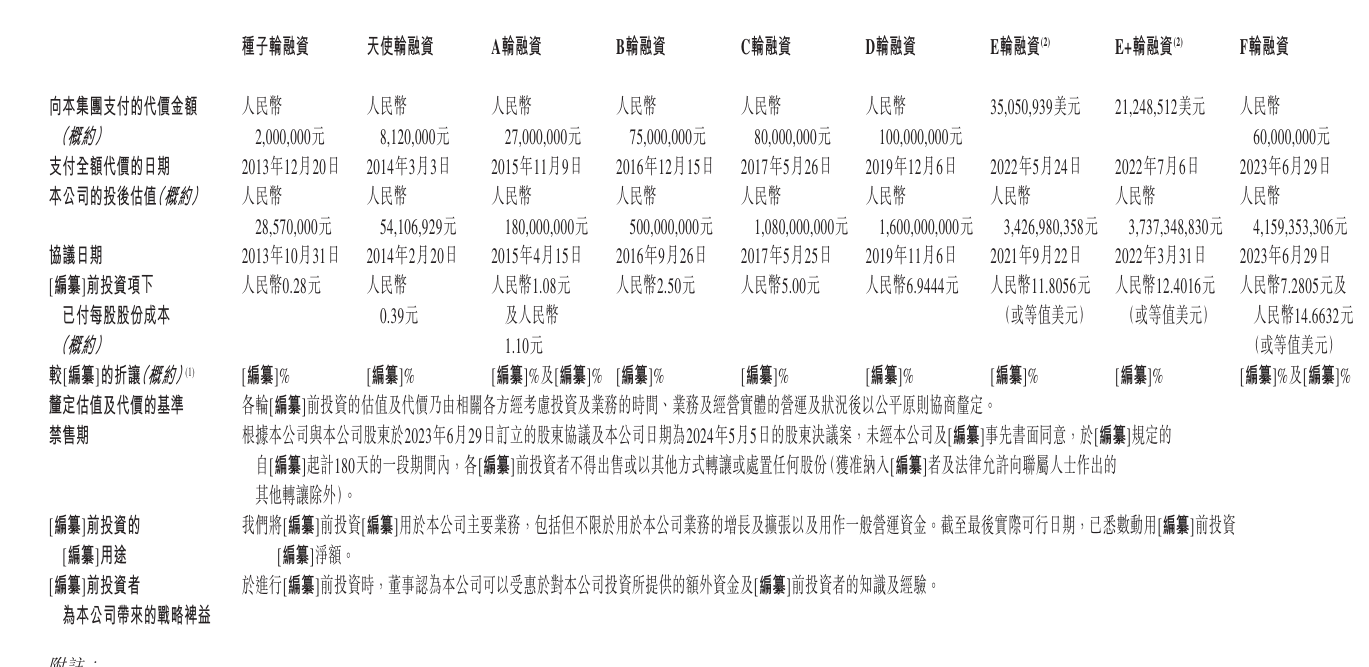

虽然上市之路漫长,但趣致集团在一级市场颇受资本青睐。招股书显示,截至IPO前,趣致集团在10年累计获9轮融资,投资方包括老鹰基金、赛富投资基金、君联资本、建发集团、源渡创投、远瞻资本等。在2023年6月完成F轮融资后,其估值达到5.71亿美元。

从股权结构发现,君联资本通过旗下上海君拿持股约9.05%,系趣致集团单一最大外部股东。

此外,趣致集团招股书显示,如果趣致集团未能在2024年12月31日前完成上市,公司优先股(不包括种子1轮优先股及种子2轮优先股)持有人有权要求公司按照年利率10%进行回购。

此外,创始人殷珏辉通过Beyond Branding持股29.75%,其胞妹殷珏莲通过Q-robot持股3.63%。两姐妹与公司销售副总裁曹理文、首席客户关系顾问吴文洪等人作为一致行动人,共拥有公司约42.45%投票权。

趣致集团通过港交所聆讯,殷珏辉殷珏莲姐妹将联手收获一个IPO。