来源:直通IPO;文/孙媛

时隔7年,易主高瓴的“中国鞋王”再次走到港交所的门前。

3月1日,百丽时尚集团(简称:百丽)正式向港交所递交招股说明书,拟主板挂牌上市。颇具玩味的是,2年前的3月,百丽也曾冲刺港交所,但不过半年时间就以失效告终。

此次二度冲击IPO,预示着鞋王重回二级市场的决心。

根据弗若斯特沙利文的资料,以2022年零售额计算,百丽时尚是中国领先的时尚潮流公司及规模最大的时尚鞋履公司。

那么,在销量上遥遥领先的百丽是否又能在二级市场重塑昔日风光呢?

上市10年,一代鞋王的兴与衰

百丽的故事,始于香港人邓耀。

1981年他成立了“丽华鞋业”,即百丽国际的前身,并于20世纪90年代,进军内地市场,3年后,百丽就采用了多品牌战略和终端控制的商业模式。

百丽不仅创立了思加图、天美意、他她等自有品牌,还将运动品牌耐克收入囊中,成为在中国最大的代理经销商。

2007年,时年73岁的邓耀收获了一个市值697亿港元的IPO,4年后,CEO盛百椒接棒,百丽在2013年更是创下市值超1500亿港元的记录。

然而,电商的冲击来了。

2009年和2011年,百丽曾两度试水电商,砸下数十亿元投资,均在2年左右就出现颓势,盛百椒十分迷惑,坦言“看不懂”。

2014年-2016年,百丽国际净利润更是三年暴跌55%。其中,在2015和2016财年中,百丽关店数目达到了366家。

终于,百丽在上市10年后以退市宣告了邓耀和盛百椒时代的结束,二人套现130余亿港元退场。

2017年,由高瓴资本、鼎晖、智者创业(管理层股东)等投资方组成的财团,以531亿港元正式私有化百丽。这其中,包括280亿港元的债务融资,以及173亿港元的股权投资。

在股权投资部分,高瓴出资142.8亿港元,鼎晖出资30.31亿港元,于武、盛放为首的新百丽管理团队出资78.21亿港元。交易完成后,高瓴资本持股56.81%,成为百丽第一大股东,鼎晖投资持股12.06%。

按531亿港元对价,以及私有化后持股比例粗略估算,高瓴资本付出的资金成本或将超过300亿港元。

自此,高瓴资本算是正式“接盘”,而百丽开启了一场拆解与重构。

一次“豪赌”,张磊的7年改造

这场交易背后,操盘者是高瓴资本掌门张磊。

于百丽而言,张磊是邓耀眼中一个能让百丽重振雄风的优秀领导者,但对于张磊而言,这是“一把正在落下的飞刀”。

2017年正是传统实体零售被投资人判死刑的时代。而这起当时中国最大的由PE机构发起的私有化,在电商兴起的渠道改革期并不被业内看好,也让张磊颇受质疑——这会不会是高瓴的滑铁卢,是不是你们冲昏头脑了……

但从高瓴的角度看,百丽却有很多“宝藏”——2万多家门店、十几个品牌、3~4亿用户,每天进店人数400-600万,按照互联网语言DAU来衡量,其量级位列中国前十大电商之一。

百丽多年经营的零售网络,以及其把控全产业链的能力,让张磊判断百丽会带来“3倍回报”,到了2019年,高瓴基金四期的募集过程中,百丽又作为案例被他频频提及。

这个蓝图描绘的逻辑下,张磊认为原因有三:一是百丽交易价格便宜,有一定的套利空间;二是运动鞋服销售业务是优质资产,但被女鞋业务拖累,分拆后价值巨大;三是传统业务数字化转型,可以提升业务价值。

于是就有了2018年百丽实现门店实时数字化,在生产系统推行精益项目;2019年百丽实现线上线下货品一体化,启动会员系统重构;2020年百丽启动组织数字化建设等一系列举措。

与此同时,张磊还通过收购和投资,持续为百丽注入新鲜“血液”,例如2018年收购高端女鞋品牌73Hours、2023年收购新兴潮流活力鞋履品牌OGR,入股小众时装品牌initial,对高跟鞋品牌7or9、街头风服装品牌BEASTER、服装品牌白小T等品牌的少数股权投资。

一套组合拳下,张磊算是把“如何用互联网思维卖鞋、如何用更多技术手段帮助实体店卖鞋”研究了透彻。

百丽时尚不仅参与和完善了包括时尚潮流趋势研究、商品企划、设计研发、商品管理、生产制造、直达消费者(“DTC”)零售及消费者洞察的全价值链环节,建立了行业领先的垂直一体化业务模式。亦通过合作品牌及自有品牌拓展至服饰业务,为多元化的时尚品牌搭建富活力的品牌成长平台。

据招股书,百丽拥有19个多元布局的核心自有品牌及合作品牌,覆盖女士、男士和儿童的鞋履、服饰和配饰,在中国300余个城市有直营门店8361家。

截至2023年11月30日的9个月,百丽时尚营收为161亿元,较上年同期的142.86亿元增长12.7%;毛利为105.34亿元,上年同期的毛利为92.26亿元;经营利润为27.35亿元,运营利润率为17%;上年同期的运营利润为14.92亿元,运营利润率为10.4%;期内利润为20.58亿元,上年同期的期内利润为10.68亿元。

此前让百丽节节败退的电商短板,更是大量资源拓展线上渠道及进行线上线下整合后,成为百丽线下网络十分重要的补充以及主要增长驱动力。

线上销售的收入贡献由截至2017年2月28日止年度的不足7%大幅增加至截至2023年11月30日止九个月的约28%。

根据弗若斯特沙利文的资料,按2022年线上时尚鞋履零售总额统计,百丽在所有中国公司中名列第一。

各类数据表现,让百丽成为了张磊在各类场合谈“数字化”、“价值创造”的典型案例,百丽更是承担了高瓴“科技赋能”最主要的解释功能。

已分拆一个IPO,高瓴“回血”还有多远

在百丽私有化时,邓耀曾诚恳地说:“我不在乎是否退出,也无意于钱,我在乎的是公司是否能与更好的合作伙伴一起,带领百丽的十多万员工凤凰涅槃、重获新生。”

而现如今,张磊在“新”百丽在转型改造上有了答卷,自然也开始提速“3倍回报”兑现,这才有了时隔2年二度递表的动作。

招股书也指明了IPO的“回血”作用。

据招股书,本次募资用途之一就是用于偿还百丽的银行借款。截至2024年1月31日,公司银行借款约48亿元。

此前百丽的私有化一半以上的资金来自债务融资。

2020-2023财年,百丽分别向股东支付股息70亿元、42.27亿元、20亿元、20亿元。截至2023年11月30日的九个月,百丽再向股东派股息20亿元。据招股书披露,过去五年间百丽向股东派息172亿元,这些派息大部分都被用于偿还私有化的债务。

另据滔搏此前招股书显示,2017-2019财年,其附属公司向其当时的股东支付股息16.1亿元、22.2亿元、5.7亿元,另外滔搏在2019财年也向股东宣派股息35亿元,共计79亿元。

而2019年,正是滔搏国际分拆上市、登陆港交所的时间,当时全球发行约9.3亿股,定价8.5港元/股,合计融资约76.22亿港元。而滔搏2019财年的35亿分红很大一部分这个IPO,也就是说,这个IPO让高瓴提前“回血”了一部分。

上市首日,滔搏股价收盘时每股报9.25港元,市值达574亿港元,已超2017年百丽国际私有化时531亿港元的市值。此后,市值巅峰曾超700亿港元。

据滔搏国际招股书显示,百丽持股85%,为控股股东。按上市首日市值574亿港元、彼时高瓴持股百丽56.81%%来计算,高瓴持股价值为326亿港元,算是“回本”。

但值得注意的是,就算按照滔搏国际最高市值700亿来算,高瓴持股价值为397.67亿港元来看,仍未达到“3倍回报”的目标。

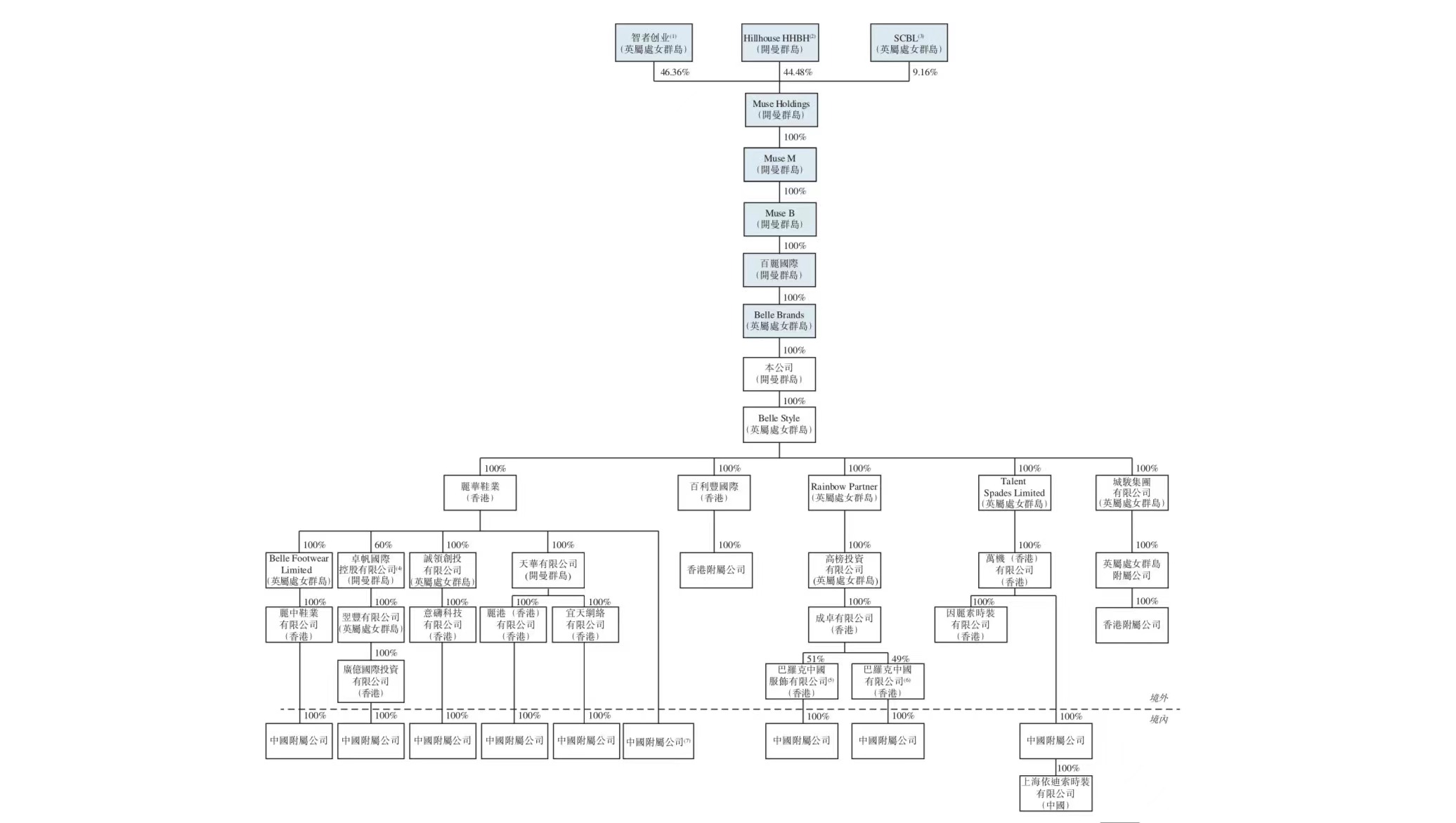

2020年6月,滔搏国际还被百丽减持,后者套现29亿港元。截至上市前,智者创业持股为46.36%,高瓴持股为44.48%,鼎晖投资旗下SCBL持股为9.16%。

随着百丽IPO提速,张磊的这次“豪赌”,将离“3倍回报”目标越来越近。