本文转载自:融中财经,作者:吕敬之,编辑:吾人。猎云网已获授权。

2023年,退出难,难于上青天。

A股、港股、美股不论是IPO数量还是募资金额都在同比下滑。相对来看,A股新股上市和募资金额同比去年分别下降了27%和40%,不过上交所和深交所从IPO融资金额来看仍出去全球领先位置。港股由于部分外资的撤离,流通性有所削减,IPO数量和募资金额下滑幅度较大,为了活跃港股IPO,港交所也在不久前推出了新的结算制度以及“双重参与”政策。

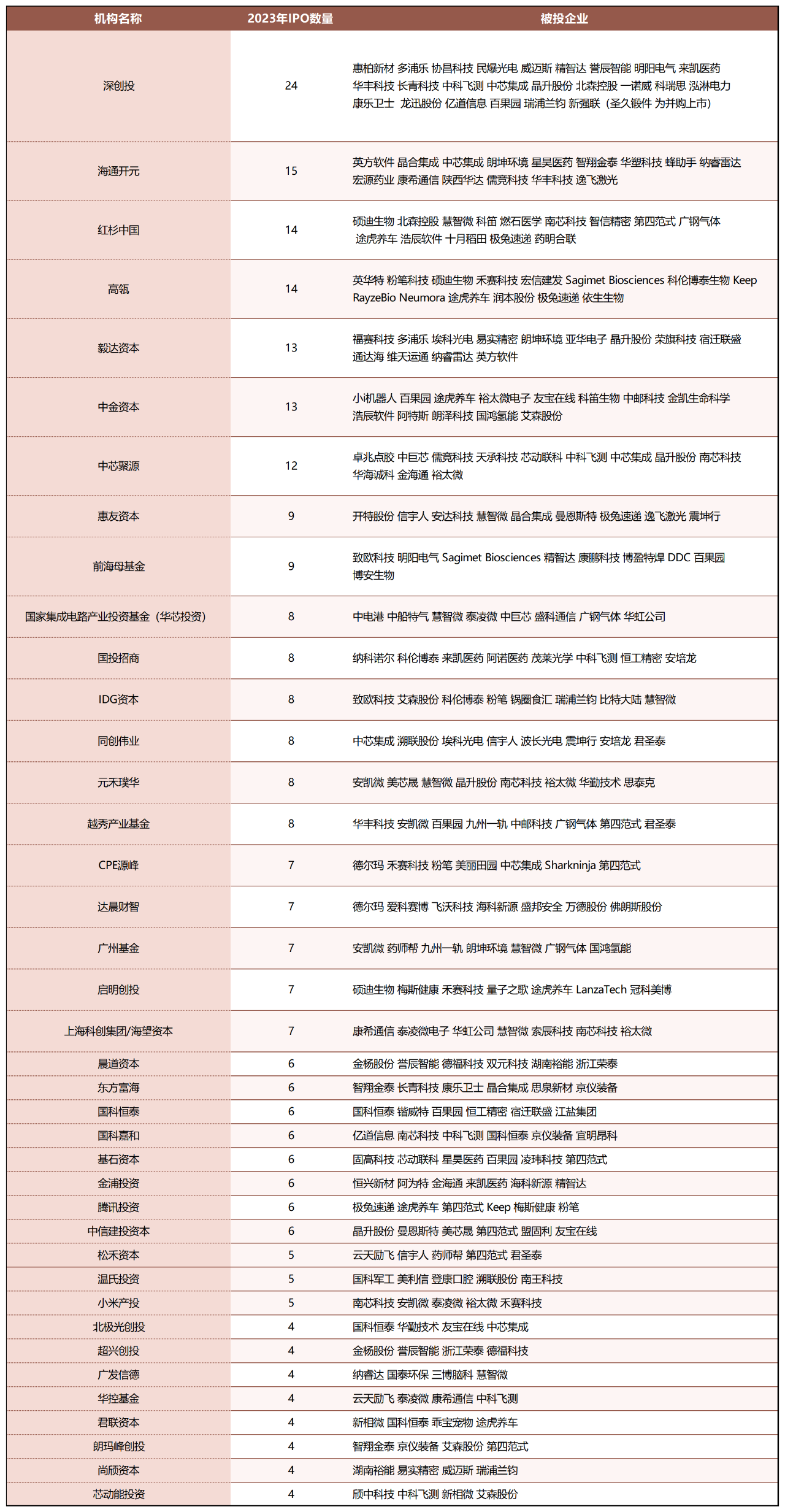

在这样的环境下,深创投以23个IPO和1家并购上市的成绩位列今年机构退出榜首,并且今年深创投的IPO企业中不乏中科飞测、中芯集成、百果园等明星企业;海通开元以15个IPO位居第二,并且参与了晶合集成、中芯集成的投资;红杉中国和高瓴均以14个IPO并列第三,其中红杉中国投中南芯科技、途虎养车、十月稻田等行业龙头,高瓴则参与到粉笔科技、禾赛科技的投资当中;毅达资本和中金资本均以13个IPO并列第五。

今年,产业基金以及科技型基金的退出成绩也相当亮眼,国家集成电路产业基金收获了8个IPO,其中包括十大新股融资之一的华虹公司;越秀产业基金也收获了8个IPO,包括百果园、第四范式等;广州基金则投出包括药师帮、广钢气体等7个IPO;中国科学院旗下机构国科嘉和也收获了包括中科飞测、南芯科技等6家企业的IPO。

数据来源:公开信息整理,融中财经制图

同IPO数量机构排名不分先后按首字母排序

01 2023年,投资人苦IPO

2023年,IPO不容易。

根据德勤中国资本市场服务部发布的2023年中国内地与香港新股市场的表现回顾及2024年展望,A股约有310只新股上市,融资约3551亿元人民币,与2022年424只新股、5868亿元融资额相比,分别下降27%和40%。

同比来看,A股上新股情况仍在收缩,不过上交所和深交所IPO融资金额仍处于全球第一和第二的位置。据统计,今年全年北交所将有75家新股上市,融资141亿元人民币;上交所将有103只新股上市,融资1933亿元人民币;深交所将有132只新股上市,融资1477亿元人民币。创业板仍将会是新股发行数量最多的市场板块,而上海科创板则将会是募集新股资金最多的市场。

港股方面,面对美联储加息、经济增速较缓等宏观因素影响,港股市场估值下降且流动性也受到了限制。受此影响,今年预计港交所全年有65只新股上市,融资金额约458亿港元,而根据港交所2022年年报,新上市公司90个,首次公开招股集资额为1046亿元,今年新股上市同比下跌27.78%,融资金额同比下跌56.2%。

美股方面,纳斯达克全年的融资额排在全球证券交易所第三位;纽约证券交易所则排名第四。中概股IPO则逐渐回暖。据LiveReport大数据统计,已在中国证监会备案的拟赴美上市的企业共50家(图达通、文远知行、极氪、雷子克或为秘密递表,未公布备案信息)目前,已完成备案的企业有20家,备案通过率为40%。其中,拟纳斯达克交易所上市的企业有47家,纽交所有3家(其中文远知行未公布上市地,暂时归为纳斯达克交易所),今年12月,也不断传来Shien争取赴美上市的消息。

而从融资规模来看,今年全球十大新股融资包括美股上市的ARM、Kenvue、Birkenstock,A股上市的华虹公司、中芯集成、陕西能源等,总募资金额为1842亿港元,相比之下,去年在中国移动、中国中海、LG Energy Solution等超级大新股的累计下,前十大新股融资金额达到3893亿元,是今年的2倍还多。

不论从IPO数量还是规模,今年IPO市场都在收紧。

为了活跃IPO市场,各大交易所也有所行动。以港交所为例,在此前融中财经的文章《香港,“疯抢”IPO》中就提到香港联交所修订了HKEX-GL85-16指引信(以下简称“指引”)容许新申请人的现有股东,包括IPO前投资者以及基础投资者在一系列“规模豁免”的条件下,在IPO进程中进一步认购或者购买股份,也就是所谓“双重参与”,以此来提升港交所的活跃性。并且,为了减少大量资金的冻结,推出了认购制度,为提升IPO审核效率也推出了新的结算工具等等。

A股方面,8月份,沪深交易所纷纷发布公告称将加快在完善交易制度和优化交易监管方面推出一系列务实举措。一方面,研究允许主板股票、基金等证券申报数量可以以1股(份)为单位递增;另一方面,研究ETF(交易型开放式基金)引入盘后固定价格交易制度。此外,为活跃资本市场、提振投资者信心,证监会指导上海证券交易所、深圳证券交易所、北京证券交易所自8月28日起进一步降低证券交易经手费。其中,沪深交易所将A股、B股证券交易经手费从按成交金额的0.00487%双向收取,下调为按成交金额的0.00341%双向收取,降幅达30%;北交所在2022年12月调降证券交易经手费50%的基础上,再次将证券交易经手费标准降低50%,由按成交金额的0.025%双边收取,下调至按成交金额的0.0125%双边收取。

02 科技成宠儿,江苏、安徽晋升黑马

从IPO的地区和行业来看,今年也出现了新的趋势。

首先,硬科技不只是投资人的心头好,也是IPO的宠儿。工业、TMT和材料是今年主要IPO行业,科创板占前十大IPO筹资额的73%。

从行业赛道来看,半导体行业中有两家企业都是今年募资金额在全球十大的新股。今年5月,中芯集成登陆A股,后改名为芯联集成,作为中芯国际的产业链公司就是一家不折不扣的硬科技企业。中芯集成主要从事工艺集成电路芯片及模块封装代工生产制造,目前市值已经达到363.5亿元。同样,作为全球十大融资新股之一的华虹公司以209.21亿元的募资金额登陆上海证券交易所,主要从事特色工艺纯晶圆代工服务,总市值达到了740.1亿元。

而今年A股上市的新股中,首日涨幅突破100%的企业也基本集中在工业、半导体、制药、电子设备等硬科技领域。比如,今年8月上市以约5.32元/股发行的盟固利在上市首日最高涨到了突破200元/股,涨幅超过36倍,这家上市猛涨的企业主要营业范围就是锂离子电池正负极材料的研发和生产、销售。另外一家典型的开盘首日市值翻倍的企业就是今年10月登陆A股的阿为特,6.36元/股开盘后盘中最高涨到86元/股,当日报收70.49元/股,最高涨幅超过12倍,而阿为特主要从事精密仪器制造,为医疗、航空、工业交通、科学仪器等领域提供高端仪器。

相较于硬科技赛道的火热,消费赛道今年的IPO之路显得没那么顺利。仅在11月就先后有老娘舅、周大福、想念食品等6家消费类企业终止IPO。不过,消费赛道今年也有好消息传来。年初,由基石资本、深创投、越秀产业基金、招商局资本、中金资本等投资的连锁水果品牌百果园成功登陆港交所;11月,由IDG、茅台等资本加持的锅圈,和前海母基金等机构投资的日日煮也先后上市成功。

从地区IPO分布来看,江苏、广东、浙江、上海、山东和北京是IPO的重要省份,将近七成的新股企业来自这6个省份,其中江苏在上市项目数量和募资总额以及总市值上都排名第一。而安徽则以13家上市公司晋升为黑马,募资总额达到239.25亿元,创下了安徽省的历史新高。

往年,浙江和广东都是IPO大省,今年江苏反超两者,以54家上市企业和575.66亿元首发募资位居IPO第一省份。在“苏籍”新上市的企业中,专用设备制造以及化学材料行业占比很高,包括科强股份、恒兴材料、盛科通信等。江苏不止在今年IPO成绩不俗,已经上市的公司的业绩也有相当亮眼的表现,据Wind数据统计,今年前三季度,“苏籍”所有上市公司整体营收规模突破2.5万亿元,实现净利润超过2293亿元,其中279家上市公司都是既增收又增利。

广东以47家新上市企业以及556.53亿元的首发募资金额排名第二。行业分布来看,计算机通信在广东今年新上市企业中占比将近30%,是广东最热门的IPO行业。除此之外,欣旺达动力、Shein这两个广东的超级独角兽也纷纷在今年下半年传来上市的进一步消息。

上海以首发募资金额519.15亿元排名第三,目前A股上市企业城市集中度很高,募资金额最大的前三个地区已经占据了总募集金额的48.67%。

值得一提的是,今年安徽成为IPO最大黑马,首发募资金额达到239.25亿元,其中晶合集成以99.6亿元募资金额创造了安徽史上最大规模的IPO。

晶合集成何许公司?

成立于2015年,由合肥建投集团控股39.73%的晶合集成主要从事半导体晶圆生产代工服务,目前晶合集成市值已经达到330亿元。其背后的合肥建投集团是一家国有独资集团,包括晶合集成在内拥有5家上市公司,并且以LP的形式投资了多家半导体等领域的高新科技企业。

03 活跃的国资与“躺平”的机构

细数今年IPO企业背后的资本,就会发现,国资资本、产业资本和CVC尤为活跃。

国资资本方面,中金资本、国科嘉和、海通开元都有不错的退出成绩,分别收获了13个、6个以及13个IPO。其中海通开元参与到了上述提到的安徽最大IPO晶合集成,以及全球最大募资额度新股之一的中芯集成的早期投资当中。根据晶合集成的招股书,2020年公司第一次进行对外机构的增资,海通证券100%控股的海通创新参与了投资,以2亿元入资持股17602824股,持股比例1.17%,以晶合集成19.86元/股的发行价计算,海通创新持有股份价值约为超过3.5亿元;而海通证券更是中芯集成的保荐机构,并且通过海通创新参与晶合集成发行股本2%的跟投,即约3384万股。

国科嘉和作为中国科学院投资的机构,主要投向集中于高端制造、芯片产业链的企业,今年登陆上交所的中科飞测背后就有国科嘉和的支持。中科飞测招股书显示,国科嘉和通过国科鼎奕持有其1.49%股份。

中科飞测作为中科大走出的科学家IPO典型,背后还有其他国资的支持,据其招股书显示,国投基金持股15.19%、深创投持股4.08%、上海物联网二期创业投资基金持股4.26%,其背后的LP是由国有全资控股的上海新微科技集团有限公司。除此之外,中科飞测身后还藏着产业资本的力量。比如,由国家集成电路产业投资以及京东方分别持股20%的芯动能投资则占股中科飞测6.41%。

除了京东方,比亚迪、中芯国际、小米在今年都收获了较好的IPO成绩。今年2月成功IPO的通信芯片研发商裕太微电子就收到了中移基金、小米以及由中芯国际入资的中芯聚源的资金支持。

除此之外,比亚迪还收获了阿特斯、湖南裕能两家IPO;小米则成功孵化出南芯科技、安凯微、泰凌微三家IPO;南芯科技和泰凌微背后同样有英特尔投资,同时英特尔投资的康希通信以及华勤技术也在今年前后登陆上交所...

不难看出,不论是新能源车、还是互联网企业,这些产业资本都对芯片的研发、生产产业链非常热衷。这并不难理解,不论是新能源车智能化趋势下,对自动驾驶、人机交互需求的增加,还是在移动硬件上解决“卡脖子”技术,芯片产业链的投资都是这些产业资本的心头好。而今年,产业资本持续发力,小米持续加码芯片研发商、机器人制造产业链;京东方也通过全资子公司出资近10亿元做LP,入资北京显智链二期创业投资基金。

另一方面,相较于人民币基金的活跃,美元基金和美元+人民币双币基金情况稍显颓势。今年收获10家以上IPO的7家机构中,只有高瓴和红杉中国两家知名美元基金。其他较为知名的双币基金中,顺为资本今年收获4个IPO,只有南芯科技登陆A股;经纬创投6个IPO中也只有康希通信登陆科创板。

VC/PE今年面临的窘境来自两方面,一方面热门赛道从互联网、新消费等多元化领域更加集中于硬科技,而硬科技项目本身除了资金需求还有更多的产业链上下游的资源,甚至是订单的需求,这就给国资资本以及产业资本很大的竞争优势,反而让VC/PE显出劣势;另一方面,外币资金的撤离也让这些顶级美元基金承担了不小的压力。所以,今年这些机构是从募、投、退都在承受多面夹击的压力。

最后,在今年的退出盘点中,不得不提到表现非常亮眼的城市——深圳。

深创投的触手可以说是“无孔不入”。晶升股份、中芯集成、中科飞测背后都有深创投的身影,包括这三家在内,今年深创投总共收获了24个IPO(包含一个并购),包括长青科技、华丰科技、威迈斯等。

今年,深创投更是在各个地方积极布局,10月30日,深创投作为湖北省政府投资引导基金的受托管理机构参与,目标总规模100亿元的武汉都市圈高质量发展基金在武汉举行签约设立仪式。该基金是深创投自2023年7月中选为湖北省政府投资引导基金管理人以来推动设立的首只分母基金;哈工大也与深创投积极讨论对高校创新项目投资的进一步可能性...

此外,深圳政府引导基金也在持续加码,就在12月7日,深圳市天使投资引导基金管理有限公司(深圳天使母基金)联合北方工业深圳投资有限公司共同打造的“深圳天使荟·北方大厦”专业孵化载体正式启动运营,中国北方工业有限公司(湾区)创新中心正式揭牌。深圳天使母基金由深圳市引导基金出资成立,目前规模100亿元,是国内规模最大的天使投资类政府引导基金。“天使荟”是深圳天使母基金围绕深圳市“20+8”战略性新兴产业集群和未来产业打造的租金优惠、交通便捷、环境优美、功能齐全、服务一流的创业孵化平台,也是深圳市引入国内外优秀初创科技企业的重要载体。

国资崛起、VC/PE的窘迫,都是随着今年的赛道变更引起的,随着硬科技的崛起,未来的资本版图,还会有进一步的变化。

各家机构IPO信息均为公开信息汇总统计,数据截止到发稿日。