6月30日晚,博将控股有限公司(下简称“博将”)向港交所递交上市申请,拟主板挂牌上市。

招股书显示,博将是一家重点服务高净值人群、专注赋能中国高科技企业的领先私募投资基金管理人。资产管理规模达人民币93亿元以上,目前管理基金74只,投资组合包括87家企业,主要涵盖高技术服务、数字信息技术、先进制造与自动化、医药医疗技术及新材料行业。

值得一提的是,博将是天图投资今年3月再次递表港交所后,内地第二家递表港交所的本土创投机构,两者均在力争冲刺港股“VC第一股”。

“创投上市是支持实体经济发展的最有效的方式之一,有利机构扩充资金,匹配长期资本投入创新创业,促进实体经济发展。此外,上市募集的资金可以作为GP的长期核心资金带动更多的LP资金,助力活跃资本市场的流动性。” 一位香港创投机构资深人士表示。

双轮驱动:募集端重点服务高净值人群,投资端专注投资高科技企业

在以机构投资者为主的私募股权投资市场,个人投资者是一片尚待开拓的沃土。地处江浙富庶之地的博将选择把高净值人群作为重点服务对象。跟据弗若斯特沙利文的资料,博将是国内最早一批面向高净值人群的私募投资基金管理人之一,以总资产管理规模而言,也是中国最大的专注于投资中国高科技行业、服务高净值人群的私募投资基金管理人。 截至2022年12月31日,博将共有1480名基金投资者,其中约99.5%为个人投资者。

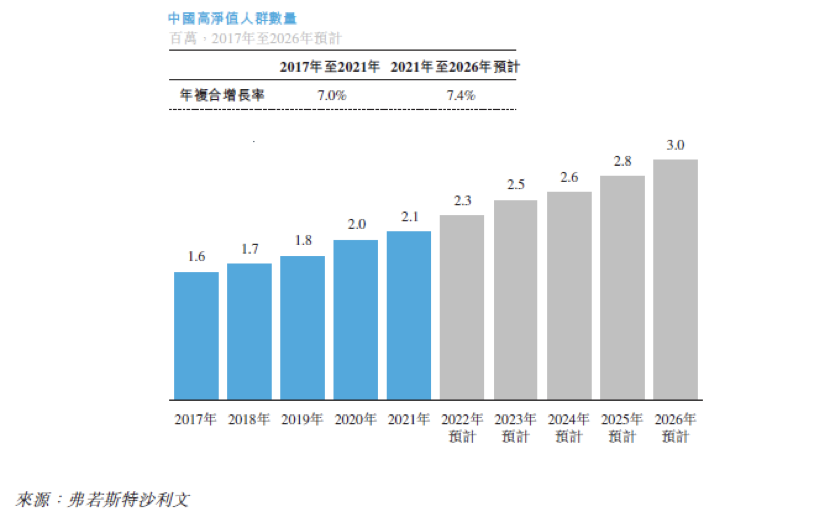

高净值人士是指可投资资产超过人民币600万的个人。近年来,随着经济的稳步增长,高新技术行业等新兴行业快速发展,催生了一大批高净值人士。中国的高净值人士数量正在稳步增长,从2017年的160万新增到2021年的210万,2017年至2021年的年复合增长率为7.0%。预计到2026年,中国的高净值人士数量将进一步新增到约300万。高净值人群的增加将进一步带动对资产管理服务需求的增长。

受益于博将优质的基金管理服务,博将拥有一批忠诚的LP群体。招股书显示,2016年博将第一只基金备案完成起,若干忠诚投资者持续投资7年以上,有超过30%的投资者进行复投。2020年、2021年及2022年,投资者复投金额分别占各年融资金额的43.6%、48.1%及69.2%。

项目投资方面,博将拥有自己的一套独特的投资逻辑,可以概况为一个中心,两个维度,三个标准。一个中心是指价值投资,即投资及赋能有长期增长潜力的企业,以为社会创造更高的价值;两个维度是投资「唯一」及「领先」的企业,即所投企业要有独特竞争优势和领先市场地位;三个标准是幸福刚需理论、天花板理论、长尾理论,幸福刚需理论指投资于对可持续发展作出贡献的企业,从而提高人民的生活质量,为人民带来幸福,和实现经济、社会及环保价值;天花板理论指投资于市场规模较大的行业,从而为企业开发市场潜力开辟更多可能性;长尾理论指投资于具有可持续经营和能够在不同阶段超越逆境的「长尾」企业。

投资收益倍数达2.8倍,5家被投公司估值超10亿美金

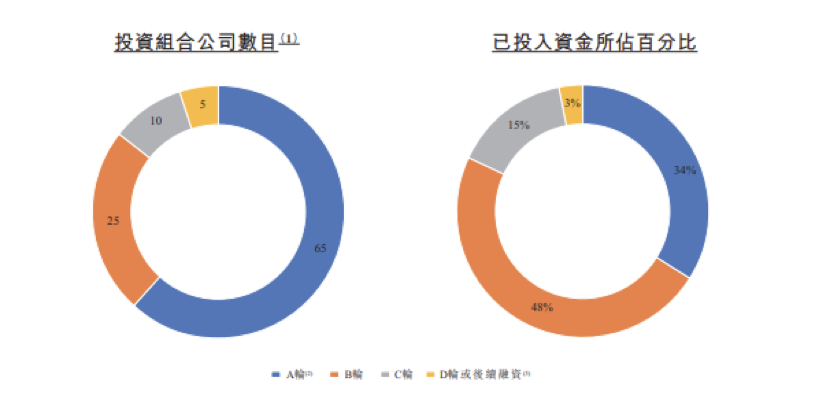

发展至今,博将的投资涵盖处于不同发展阶段的企业,包括初创期、成长期及后期。在初创期投资中,博将通过对高科技行业价值链的经验和深入理解,在项目的A轮及更早期介入,现已投资65家初创期企业,54家属于高科技行业,约占总投资成本的约34.4%。代表项目有达闼科技、安泰复材、福米科技、数位科技、烯湾科技等。

初创期企业由于业务模式的不确定性,一般有较高的投资风险,但由于投资机构介入早,项目成功后会有更丰厚的回报。截至2022 年12月31日,博将25家投资组合公司的估值较初始投资估值至少翻了一番,其中14家投资组合公司的估值为其最初投资时的至少四倍。

博将成长期和后期投资专注于中国高科技产业中具有领先市场地位的企业,代表项目有极米科技(688696.SH)、睿至、地上铁、智云健康(9955.HK)、分贝通、梯影传媒等,其中极米科技、智云健康已分别于2021及2022年登陆内地科创版与香港联交所主板。

项目退出方面,博将全部或部分退出7家公司,总投资成本约为人民币4.338亿元,于退出后实现了约人民币12亿元的退出金额,投资收益倍数达到2.8倍。博将投资组合公司的公允价值约为人民币80 亿元,其中五家公司成长为估值超过10亿美元的独角兽公司。

过去三年净利润复合增长率41.6%,高科技领域投资方兴未艾

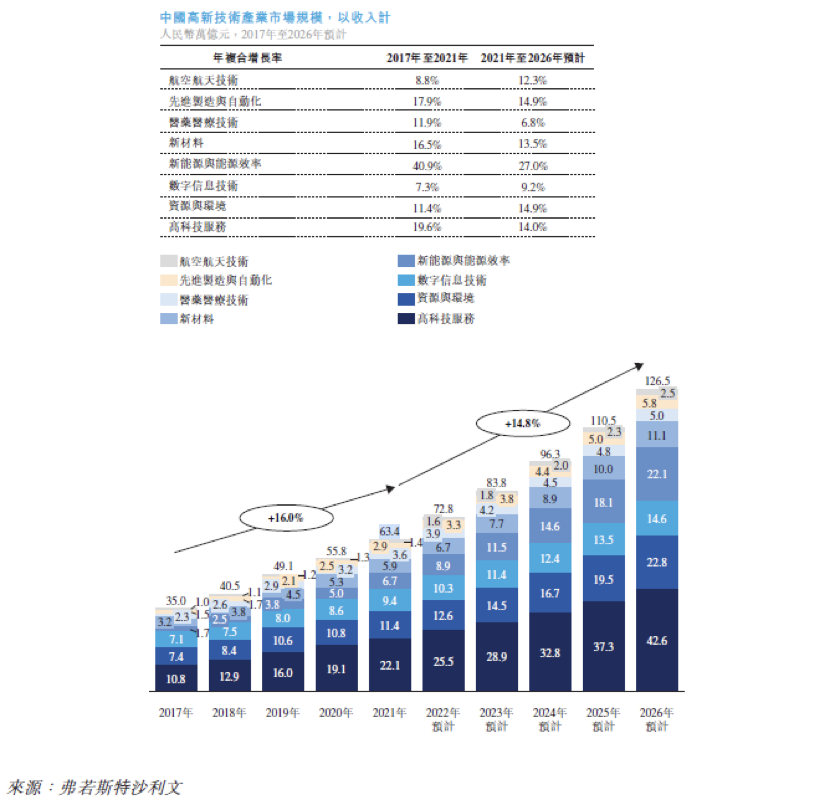

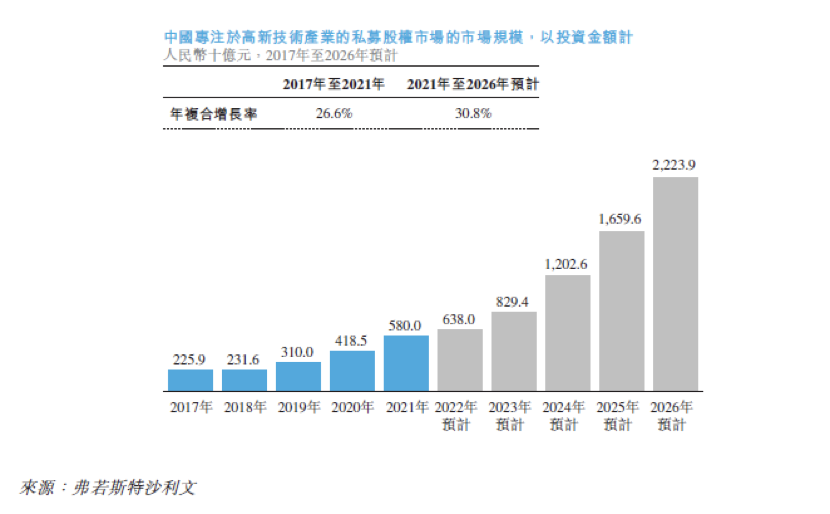

随着人工智能、区块链、云计算及大数据等新兴技术的发展,以及新兴技术与实体经济的融合,高科技行业是增长最快的领域之一。发展高新技术产业已成为国家战略的重要组成部分,也是进一步推动中国创新和经济增长的重要动力。在市场化的投资理念下,资本无疑会流向了最具成长性、可能带来更高回报的行业,高科技产业的正增长带动了中国专注于高科技行业的私募股权市场的发展。

根据弗若斯特沙利文的资料,中国高科技产业的市场规模从2017年的人民币35万亿元增长到2021年的人民币63.4万亿元,而专注于高科技产业的私募股权市场规模也从2,259亿元增长到5,800亿元,预计2026年将达到22,239亿元。

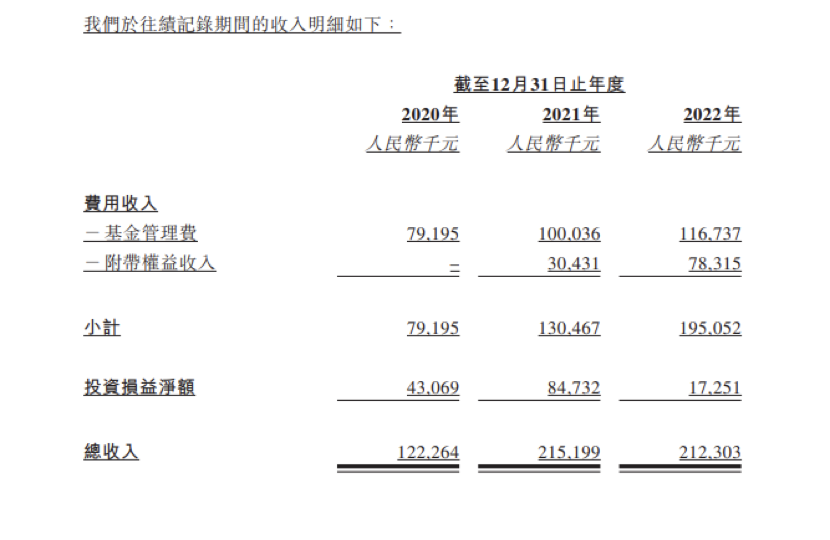

受惠于高科技行业的快速发展,及博将优秀的项目投资及基金管理能力,截至2022年12月31日,博将在管基金实现了18.7%的整体内部收益率,高于业内基金的平均水平。2020年、2021年及2022年,博将总收入分别约为人民币1.223亿元、2.152亿元、2.123亿元,年复合增长率31.8%,净利润分别为5360万、9920万、1.074亿人民币,年复合增长率为41.6%。

博将的收入主要来源于基金管理业务所得费用收入(基金管理费及附带权益)及以自有资金投资于在管基金所获得的投资收益。博将将自有资金投资于基金,旨在与投资者的利益保持一致,并增强投资人对基金管理服务的信心,同时也为自有资金寻求最佳投资回报。据招股书记载,截至2020年、2021年及2022年12月31日,其自有资金分别占实缴资本的2.7%、2.8%及3.6%。

博将创始人罗阗拥有逾17年的投资经验及基金管理经验,是业内深具影响力的行业领袖。他提出了“投资变得简单,让创业不再孤单,让资本更有温度,让社会更有价值”的价值投资理念,呼吁“为中华高科技崛起而努力”、“资本向善”,主张在投资时既考虑项目的经济效益,也要关注项目的社会价值,投资“真正为社会创造价值”的企业。

针对此次上市募资计划,博将在招股书里写道,IPO所得资金将维护及扩大高净值客户群体;提高研究及投资能力以抓住战略投资机会,持续为中国高科技行业赋能;增加自有资金投资;继续努力吸引、培养和留住有核心竞争力的员工。

今年宏观局势动荡,IPO市场遇冷,但是多家私募股权投资机构上市,成为市场关注点。