来源:猎云精选;文/邵延港

美国硅谷银行从爆雷到倒闭,只用了48小时,硅谷这次成为距离金融危机最近的地方。

美团创始人王兴创业早期为美团的美元资金在硅谷银行开过账户,不过王兴在3月11日就回应称,“我们很多年前就转用大银行了。”

国内创投圈还是有不少创业者和机构“中招”了。国内一家融资过美元基金的创业公司创始人明森(化名),可能怎么也没想到,身在北京的他要面临美国银行倒闭,公司存在大洋彼岸的资金让他周五的早上有些焦虑。

“接到投资人的提醒后,就第一时间转账。”明森对猎云网表示,“硅谷银行的中国客服团队知道得很有限,事情发展得很快,周五之前是说目前正常,周五破产消息出来后就是发官方链接。”。

明森与硅谷银行合作已有十多年,第一次合作是在2010年自己第一次创业的时候,这次创业之后的美元资金也同样存在硅谷银行。这一次虽然有人提醒,但同一时间造成的挤兑,明森没能成功转移资金。

作为科技创投圈内的知名银行,国内许多创业者和投资机构都在硅谷银行开设过账户,硅谷银行倒闭的恐慌,自然而然地蔓延到国内创投圈。

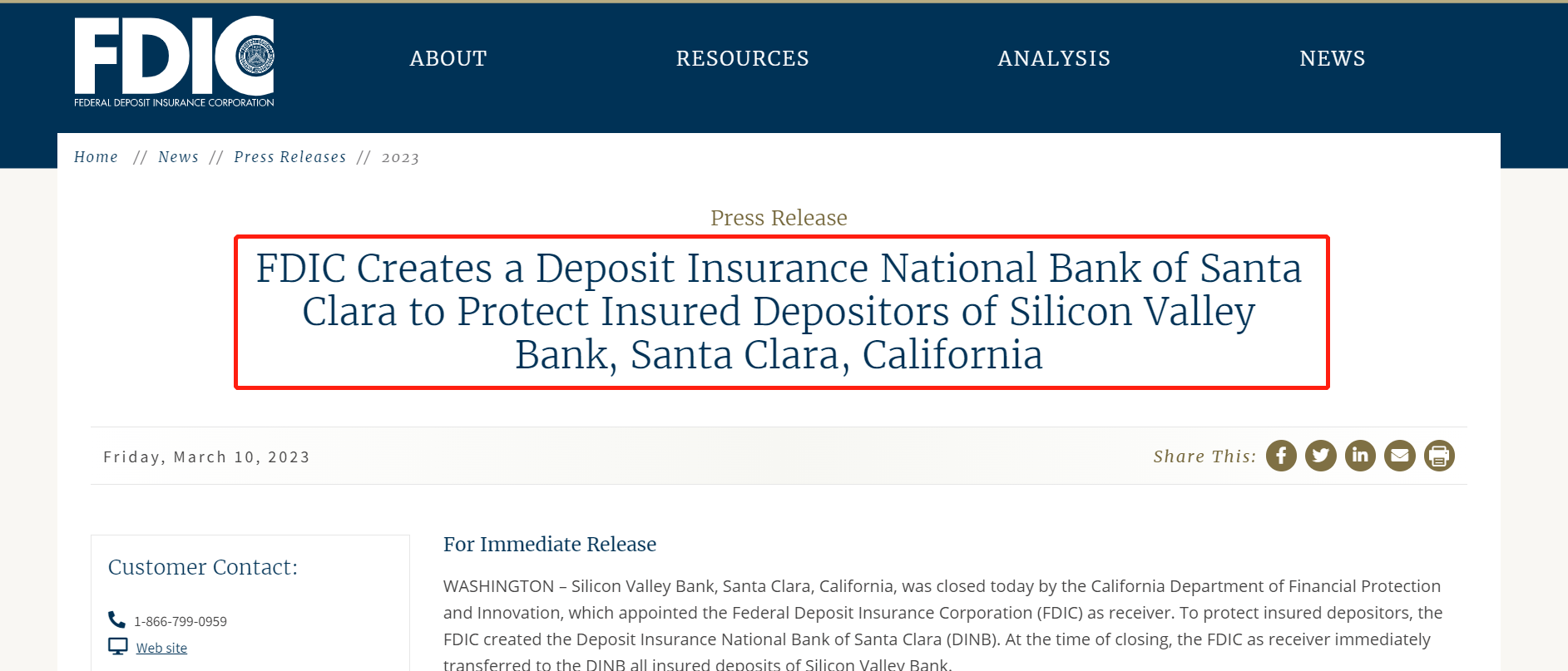

目前,硅谷银行已被美国联邦存款保险公司(FDIC)接管,FDIC被美国监管机构指定为硅谷银行的破产管理人。

日前FDIC称,已经在加州圣克拉县成立国家存款保险银行,以保障硅谷银行的参与存款保险计划的储户利益。硅谷银行总部和分行将于下周一重新开门,受保储户届时可以恢复提取存款。

明森称,因为存款并没有额外投保,FDIC的作用通常只能保护25万美元的存款,超过这个额度将不会得到充分的保证。明森和其他储户一样,现在能做的就只能等!

硅谷银行将成为雷曼兄弟银行之后,美国金融业最大的银行倒闭案。目前,作为纳斯达克上市公司的硅谷银行现已停牌,但因此引发的连锁反应还未停止。

但对于下周一的结果,市场也是看法不一。经纬中国创始合伙人张颖在朋友圈发文称,硅谷银行的这次周末危机,其个人判断可控。明森与硅谷银行的合作已有十多年,在硅谷银行事件后,明森和家族办公室顾问聊了一下硅谷银行的资产优质程度,对于拿回大部分资金还是蛮有信心。

不过中金公司认为:硅谷银行事件,影响不可低估,还要判断这次事件是否会变成一次系统性危机。

就当前的形势来看,或许真就如明森所讲,“只能等!”

自救失败,“美国最佳银行”倒闭

风起于青萍之末。

硅谷银行爆雷并不是毫无征兆。根据加州金融保护与创新部门的结论,硅谷银行被接管的理由是流动性不足和资不抵债。

在美东时间3月8日,硅谷银行曾发布公告,其将公开发行22.5亿美元的资本,其中包括17.5亿美元的普通股,以及5亿美元的可转换优先股。硅谷银行向投资者致信表示,出售股票筹资行为将带来现金流动性、盈利能力与财务灵活性的改善,增强硅谷银行财务状况与客户支持能力。

在硅谷银行此举背后,有更深层次的原因。

疫情期间,由于科技初创公司融资额的增长,带动了硅谷银行的存款总额从2020年第一季度末的600亿美元增加到两年后的近2000亿美元。这几年间,硅谷银行投资了超过1200亿美元的证券,投资的很大一部分都是固定利率债券。

直到2022年3月,美联储开始加息以对抗通胀,硅谷银行投资的固定利率债券出现浮亏。与此同时,更高的利率让私人融资的难度增加,也让初创公司储户的启动资金开始枯竭。在储户提款激增的情况下,硅谷银行不得不出售资产,其中就包括因利率上升而贬值了的投资额为210亿美元的债券,因此造成了18亿美元的实质损失,另外硅谷银行账面上还有未出售的HTM资产,目前也已经浮亏150亿美元。

这就是爆雷的开始。硅谷银行宣布倒闭后,很多储户在银行门口排起了长队,出现了挤兑现象。硅谷银行的主要储户是投资机构和科技初创公司,一些初创公司公司甚至无法为员工发工资。

美东时间3月9日,硅谷银行股票跌幅超60%,当日市值蒸发94亿美元,创下历史最大跌幅。由于投资者迅速抛售股票,硅谷银行决定于3月10日上午停牌。在当天的电话会议上,硅谷银行CEO Greg Becker劝慰储户“stay calm”,硅谷银行有“充足的流动性”。

但为流动性危机而筹备22.5亿美元的“自救”,好像失败了。

值得注意的是,在2月27日,硅谷银行CEO Greg Becker出售了12451股,价值360万美元的公司股票,同日出售股票的还有硅谷银行的CFO。

同样被人吐槽的是,在倒闭的三天前,硅谷银行刚刚连续第五年斩获福布斯2023年“美国最佳银行”。

爆雷后引发连锁反应

根据硅谷银行财报,截至2022年12月31日,硅谷银行拥有约2090亿美元资产,账下的存户储蓄规模达1754亿美元,但截至2022年12月31日,硅谷银行美国分支机构超过FDIC保险限额的未投保存款估计数额为1515亿美元。

这是储户焦虑的“症结”所在,据媒体报道,当地时间10日下午,在旧金山湾区帕洛阿托(Palo Alto)的硅谷银行分行,一些前往咨询或取款的客户在现场被告知今日关门。

而在前一天,硅谷银行储户已经排队。根据加州的一份监管文件显示,投资者和储户周四试图从硅谷银行提取420亿美元,这是十多年来美国最大的银行挤兑之一。根据加州金融保护和创新部周五提交的接管令,截至3月9日,该银行的现金余额为负的9.58亿美元。

成功转移资金的储户,也将风险转移,未能转移资产的储户,只能等待下周一。

据悉,在流动性危机爆发后,包括硅谷教父彼得·蒂尔的基金在内的一些风险投资基金建议投资组合公司将资金撤出硅谷银行,其中彼得·蒂尔联合创立的风险投资基金FoundersFund,在硅谷银行资金冻结前已取出数百万美元。

硅谷银行的储户中除了初创企业,还有一些规模比较大的创业公司。据悉,美国知名投资人“石头姐”的上市公司Roku,截至目前在硅谷银行的存款总额近4.87亿美元,占其现金和现金等价物的26%,“基本没有保险”,并且不确定有多大程度能够收回未投保的资金。据Roblox公告,其在硅谷银行存入1.5亿美元,约占公司现金比例的5%。加密货币USDC背后的Circle,也有超过33亿美元的用户资金被捆绑在硅谷银行。

3月11日,硅谷银行的英国子公司表示,将从周日晚间开始进入破产程序。英格兰银行表示,在此期间,硅谷银行英国分行将停止支付或接受存款,此举将允许个人储户从英国的存款保险计划中获得高达8.5万英镑的赔偿。

硅谷银行爆雷,有不少人也在担心对中国的影响。目前的确有不少投资机构和初创公司在硅谷银行开设账户,若未能转移,也势必面临风险。

此外,官网信息显示,硅谷银行20世纪90年代初进入亚洲市场,自1999年开始在中国开展业务。2012年,硅谷银行与上海浦东发展银行共同合资建立了浦发硅谷银行。日前,浦发硅谷银行发布公告,称其是一家在中国境内注册的法人银行。浦发硅谷银行拥有规范的公司治理架构,有独立经营的资产负债表。

硅谷银行如此体量的银行以及其覆盖的区域特殊性,全球都弥漫着恐慌的气氛。只是目前硅谷银行的问题在于是否会演变成一个系统性的金融危机,硅谷银行的倒闭是流动性问题触发的个例,还是多米诺骨牌的第一个?

一家成立40年的银行在短时间内一切归零,如此反差令人唏嘘。硅谷银行对初创公司,尤其是全球科技领域的意义非凡,硅谷银行的储户、股东等都更希望下周能有人出面拉硅谷银行一把。

硅谷银行,下周会有人来救吗?

硅谷银行是硅谷生态系统的核心部分,为大约一半的风险基金支持的科技初创企业及其许多投资者提供服务。除了存款,硅谷银行还承担科技公司IPO业务,以及为企业热门创业项目提供资金贷款业务,据悉,2022年,硅谷银行与一半美国风投机构投资的技术和生命科学公司,以及44%的美国风投投资的科技和医疗保健公司的IPO进行过合作。

硅谷创业孵化器YC的CEO GarryTan 表示,硅谷银行的后果称为“初创企业的灭绝级别事件”,YC 三分之一的portfolio company ,约一千多个Start up,所有钱都在硅谷银行,下周开始根本发不了工资和房租。

根据硅谷银行财报,截至2022年12月31日,硅谷银行总资产为2118亿美元,投资证券总额为1201亿美元,贷款、摊销成本总额为743亿美元,存款总额为1731亿美元,股东权益总额为160亿美元。在2022年,硅谷银行的净收益为15亿美元,同比下降14.7%。

硅谷银行的危机来源于“短债长投”,美元债券的贬值让硅谷银行资不抵债,引发的挤兑风险则进一步将硅谷银行推向悬崖。目前硅谷银行已经引起美国监管层面的关注,之后的形势在于和硅谷银行面临同样“短债长投”问题的银行会不会接连爆雷,走到不可收拾的地步?

眼下,硅谷银行正在寻求整体出售的机会,此时是否有人来救其于危难之间?

经纬中国张颖称,下周或许会出现新的买家,现在又有监管机构的参与,储户的存款大部分还是可以拿回来的,让大家淡定一点。

国内某早期投资机构投资人在朋友圈发文称,买下SVB(硅谷银行)就拥有了半个科技圈和未来,肯定会有大买家出手,进军硅谷的最佳打开方式。对此,该投资人向猎云网表示,对于下周谁会登场救急很期待。

在硅谷的投资机构和创业者更不希望硅谷银行就此倒下。

日前,投资机构General Catalyst的首席执行官Hemant Taneja在社交平台发文称,几位风投机构的领导人开会讨论了硅谷银行倒闭的后果,现发表联合声明:四十年来,硅谷银行一直是风险投资行业以及创始人们值得信赖的长期合作伙伴,它一直是一个重要平台,在服务创业社区和支持美国创新经济方面发挥了关键作用。过去48小时发生的事件令人深感失望和担忧。如果SVB被收购并适当资本化,我们将大力支持并鼓励我们所投资的公司恢复与SVB的银行业务关系。