来源:直通IPO;文/孙媛

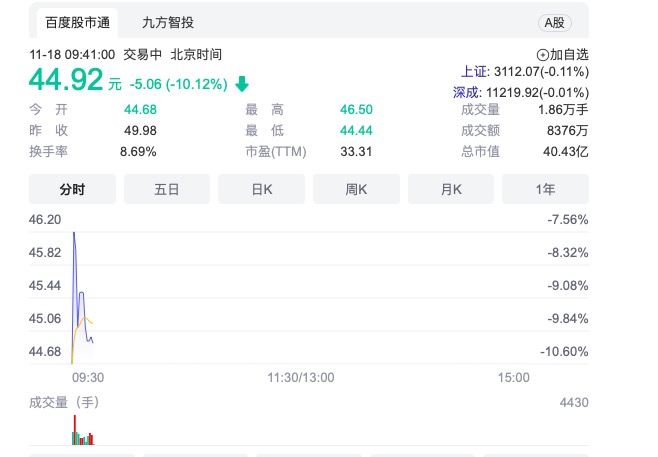

11月18日,综合型宠物产品提供商天元宠物正式在深交所创业板挂牌上市,发行价为49.98元/股,开盘后其股价便开始下跌,最大跌幅超10%,截至9点41分,股价44.92元/股,市值40.43亿元。

继今年路斯股份、源飞宠物之后,天元宠物的成功上市无疑给称为“长坡厚雪”的宠物经济赛道又注入了一针强心剂,成为浙江省第三家,中国第六家A股上市宠物公司。

但即便如此,天元宠物此前一波三折的IPO之路,以及曾一年不到便新三板摘牌,直至今日的上市即破发,都在透露着“硬伤”未解,而招股书中国外营收占比过高、利润依赖出口退税等暴露出的盈利能力质疑,依然围绕着这家A股宠物板块新增的头部企业。

家族联手做“它经济”,上市之路却一波三折

据招股书显示,天元宠物以宠物用品的设计开发、生产和销售业务为基础,积极拓展宠物食品销售业务,产品涵盖了宠物窝垫、猫爬架、宠物食品、宠物玩具、宠物服饰、电子用品等多系列、全品类宠物产品。

经过近二十年的专注与积累,天元宠物已发展成为目前国内全品类、大规模的综合型宠物产品提供商。

作为国内较早进入宠物产业的先行者,天元宠物是一家典型的家族企业,其发展最早可追溯到1998年。

彼时,天元宠物实际控股人薛元潮的父亲薛小兰和妹妹薛雅利开始涉足宠物用品行业,先后于1998年10月及1999年6月设立上虞市天元工艺品厂、杭州天元工艺品厂,从事宠物窝垫、猫爬架的生产及销售业务。

2003年6月,因宠物用品业务发展较好,薛元潮家族为进一步扩大经营规模,认为有必要通过设立有限公司的形式开展相关业务,遂决定以现金出资方式设立公司前身杭州天元宠物用品有限公司,并将杭州天元工艺品厂相关业务转移至天元有限。天元有限设立当时,薛元潮家族成员合计出资比例为100%,由薛元潮家族完全控制。

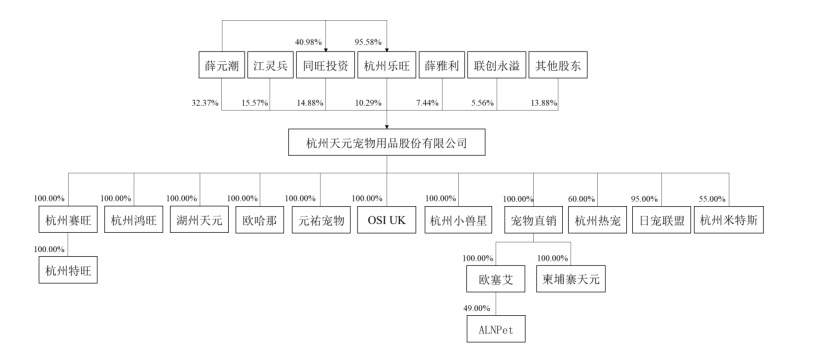

公司经历次股权变动至今,薛元潮及其家族成员所控制公司股权比例始终保持在50%以上,对公司具有绝对控股地位,并始终由薛元潮担任公司及改制前身天元有限的执行董事及董事长。

据招股书显示,IPO前,天元宠物董事长、总裁薛元潮直接持有公司 32.37%的股份,并通过杭州乐旺和同旺投资控制公司 25.17%的股份,合计控制公司 57.54%的股份;薛雅利直接持有公司7.44%的股份。薛元潮、薛雅利兄妹为天元宠物实际控股人。

随着近年来,养宠人群急剧增加,宠物经济俨然成一条热门赛道。与佩蒂股份、中宠股份在2017年陆续上市形成鲜明对比,天元宠物却在谋求登陆资本市场这条路上,几经波折。

早在2014年,天元宠物就曾筹划上市事宜,后因2013年子公司经营的宠物乐园泳池发生漏电事故,致一名游客死亡,对上市进程形成了较大障碍,于2014年终止上市计划。

2016年8月,完成股份制变更的天元宠物在新三板挂牌。但却在2017年3月,因信息披露违规,天元宠物及其董事长、信息披露负责人被采取要求提交书面承诺的自律监管措施。同年5月,公司便在新三板摘牌。从时间上,天元宠物的新三板挂牌时间不足1年。

此后,天元宠物转战A股,于2017年6月递交IPO申请并获受理。但在2019年3月26日首次上会时,却因自产率低、毛利率下滑等原因被发审委质疑,并提出了5点主要问题。

这场从IPO申请获受理开始计算、排队时间长达634天的等待,最终以IPO失败告终,天元宠物也成为新任发审委上任后第一家IPO被否的公司。

这之后,天元宠物又于2020年7月向深交所创业板提出IPO申请,并于8月获得受理。时至今日,此次上市之路才算告一段落。

外协占比、境外收入成“双高”,盈利能力仍存疑

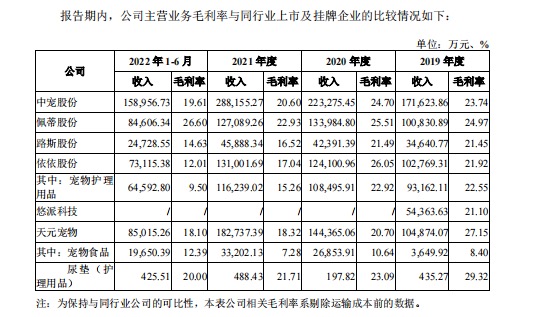

据天元宠物招股书显示,受益于境内外宠物行业的较快发展、公司的持续创新创业,报告期内经营业绩实现了稳步增长。

2019 年度至 2022年 1-6 月,公司营业收入依次为 10.49 亿元、14.50 亿元、18.54 亿元及 8.64 亿元,除非经常性损益后归属于母公司股东的净利润依次为 8717.44 万元、10032.92 万元、9628.66 万元及 4731.14 万元。

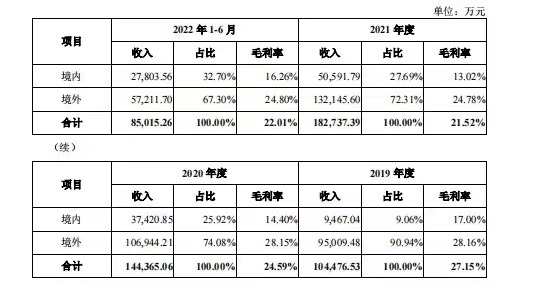

其中,2019 年度至2022年 1-6 月,境外销售收入占主营业务收入的比例依次为90.94%、74.08%、72.31%及 67.30%,是公司主要的收入与利润来源。

而贴牌销售模式作为天元宠物进入国际宠物市场的主要方式,在2019 年度至2022年 1-6 月,公司贴牌产品销售收入占主营业务收入的比例分别为 87.08%、70.60%、70.96%和68.54%。

从数据上看,境外销售收入、贴牌产品销售收入占主营业务收入的比例虽然逐年下降,但仍占比较高。如果国际竞争格局、市场环境发生变化,境外客户减少在对天元宠物的采购订单,将影响产品销售规模和经营业绩。

而天元宠物产品以外销为主,适用“免、抵、退”的增值税退税政策,其利润中来自出口退税的占比较大,也成为其经营表现上的“雷点”。

2019年度至2022年 1-6 月,公司收到的出口退税额分别为 7778.24 万元、10702.57 万元、12251.40万元和6467.14万元,各期出口退税率分别为 14.01%、12.99%、13.00%和 13.00%。

根据测算,在其他因素不变,如平均出口退税率下降1%,公司报告期各期利润总额将分别下降7.86%、6.92%、8.33%和 9.75%。

由此可见,天元宠物的出口模式在国际贸易形式及政策影响下,易受波动,盈利能力存在一定的不确定性。

此外,由于各类宠物用品的产品类型规格众多、材料工艺差异较大,且作为轻工业商品在浙江地区具有较为丰富的配套加工制造资源,天元宠物形成了以外协加工为主,及就核心产品猫爬架和宠物窝垫产品保留了部分自有产线的生产模式。

而这也就让外协生产模式的产品占比“居高不下”,合理及是否可持续成为了关注点。2019 年度至 2022年 1-6 月,公司各期外协产品入库金额占比分别为 72.63%、71.54%、75.94%和 75.34%。

对此,天元宠物在招股书中表示,公司采取外协加工为主的生产方式,将内部资源更多地聚焦于产品开发设计、供应链管理及客户开发维护等环节核心竞争力的建立,更加符合公司商业利益。

CIC灼识咨询经理张轶睿指出,以ODM/OEM贴牌的方式参与宠物行业,部分厂商都面临着竞争同质化、缺乏消费者需求理解、毛利微薄的困境。如果天元宠物不能保证其高产能、低成本,或未来无法具备自己的核心研发能力、建立壁垒,将容易被同业ODM/OEM厂商替代。

发力国内市场,天元宠物下一步胜算几何?

相比于美国、欧洲、澳大利亚和日本等成熟宠物市场,国内宠物产业正处于市场规模快速增长的发展初期。

据《2021 年中国宠物行业白皮书》显示,2021 年中国城镇饲养犬猫的人数达6844 万人,城镇犬猫消费市场规模达 2490 亿元,市场规模相比于 2020 年增长20.60%。随着我国人均收入的提高、养宠人数的增长,国内宠物行业拥有广大的市场空间和市场潜力。

俘获更多国内消费者的心,亦成为天元宠物必走的下一步棋。

与境外业务主营宠物用品不同,为加快境内业务的突破发展,天元宠物在境内采用以销售宠物食品为主,采取线上线下并重、食品协同用品的经营策略,于2019 年下半年开始通过跨境电商进口销售“渴望”、“爱肯拿”等国际知名品牌宠物粮食产品。

2020 年起,因进口品牌宠物粮食业务的发展,天猫海外直营成为公司该项业务的第一大内销客户,其与考拉、杭州优买科技有限公司及浙江天猫供应链管理有限公司的合计销售额占公司当期营业收入的 9.63%。

据招股书显示,2019 年至 2022 年 1-6 月,公司宠物食品的销售收入分别为 3649.92 万元、26853.91 万元、33202.13 万元和 19650.39 万元,主要面向境内市场。其中,2020 年以来为第二阶段,公司与境外供应商建立了宠物粮食跨境进口业务合作模式,让业务规模实现了较快增长。

但又由于天元宠物销售的宠物食品以外购的进口品牌产品为主,相对于自主开发的宠物食品,其宠物食品的销售毛利率处于较低水平。

对此,天元宠物在招股书中表示,将利用国际宠物食品供应链,开发并推出具差异化定位特征的自有品牌宠物食品,促进宠物用品与宠物食品的协同销售。

但值得注意的是,天元宠物在产品开发设计的投入上,略显“不足”。

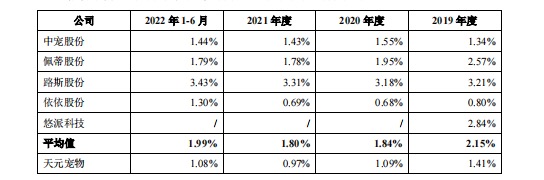

2019 年至 2022 年 1-6 月,公司研发费用投入分别为 1483.47 万元、1586.32 万元、1792.71 万元和 930.43 万元,占同期营业收入的比重分别为 1.41%、1.09%、0.97%和1.08%,低于同行平均值。

报告期各期末,公司研发人员数量分别为77 人、73 人、76 人和 83 人。截至 2022 年 6 月 30 日,公司拥有技术人员 102 名,占员工总数的比例为 7.17%;其中研发人员 83 人,占员工总数的比例为 5.84%。天元宠物的研发人员占比在10%以下。

虽然类比上市的宠物食品公司,他们对科学配比、材料选择、制作工作、食品安全等方面要求更高,往往也需要更大的研发投入,但如果天元宠物未来要进行宠物食品的研发,其投入仍有待提高。

在国内市场仍处于较为分散的竞争格局,且新玩家纷纷涌入宠物赛道的前提下,设计研发能否成为天元宠物的核心竞争力,成为其开拓国内市场的利器,目前还尚不可知。

对于这家刚登陆A股的宠物用品玩家而言,上市后新的挑战即将开始。