来源:猎云精选,文/吕鑫燚

火热的储能,引得上市公司纷纷折腰。

近日,从事职业教育的开元教育宣布,拟参与设立长沙开元商业储能有限公司,布局储能业务。此次进军储能是持续亏损后,开元教育为自身找到的一条新出路。

想谋求新增长曲线的开元教育,走了激进的一步,从职业教育直接跨界到毫不相干的储能产业。市场对于储能的追求也没让开元教育失望,公告宣布当天,开元股份股价大涨12.93%。接连三个交易日其区间涨幅达到19.76%。

开元教育激进的背后,是“不得不”转型的焦虑。

近一年来开元教育过着捉襟见肘的日子,一直通过各种渠道筹钱,来维持公司的日常运营。面对经营压力,开元教育不得不转型。和开元教育有共同想法的,还有南方黑芝麻糊等企业,他们都面临同样的现状,即主营业务增长放缓,亟需一条新的增长曲线。

今年以来,“沾储就热”的故事已在资本市场上演,储能相关概念公司的股价一路上涨。储能确实是一条值得深耕的赛道。但值得注意的是,储能行业本身需要大量资金投入,如果在企业现金流承压的前提下再进军储能,那将面临一个较长的投资回报周期。似乎并不能帮助企业,解决当下的燃眉之急。

当上市公司纷纷跨界储能时,储能赛道真的能让各家企业得偿所愿吗?

持续火热的储能赛道

2022年,资本宠儿的名号莫过于储能。

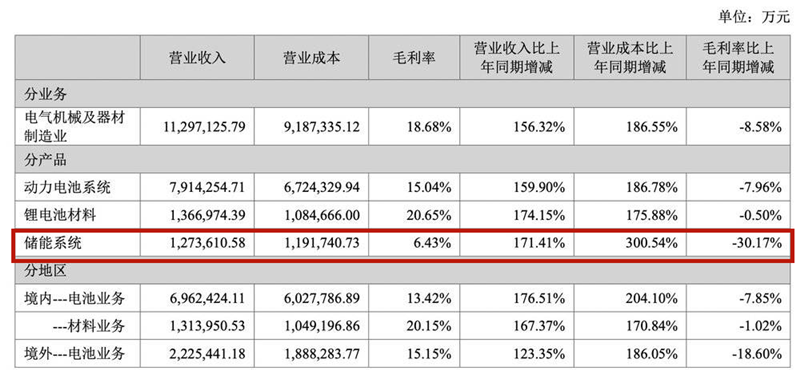

实际上,储能火热的迹象从去年年底就已经显现了,走红一年来,储能已经让第一批企业尝到红利,根据宁德时代财报显示,2021全年储能业务营收136.24亿元,同比大幅增长601.01%。接连拿下全球众多储能巨额订单后,2022年上半年,宁德时代储能系统营收同比增长171%。

宁德时代在储能方面的营收增长,仅是整个储能行业火热的缩影。类似的故事一直在上演。今年储能领域最出名的锦浪科技,2022年上半年预计实现净利润3.9亿元到4.1亿元,比去年同期增长63.77%到72.17%。从4月15日锦浪科技股价的低点108.07元算起,直到8月最高点,其股价在4个月左右幅超过160%。加码储能业务中天科技,一年内股价涨幅达到177.44%。

储能走红的前提源于需求端的激增,需求侧的激增自然带动产业发展,最重要的风向标源于政策利好。去年年底,国家能源局修订发布了《电力并网运行管理规定》《电力辅助服务管理办法》,新增了转动惯量、爬坡等辅助服务品种。也正是这之后,资本市场尤为关注储能技术。

从今年的投融资事件也能看出,根据公开资料显示,今年以来,储能电池及材料领域的投融资事件多达120余起,投融资规模高达千亿元。今年6月,国家发改委、国家能源局发布了《关于进一步推动新型储能参与电力市场和调度运用的通知》提出,新型储能可作为独立储能参与电力市场。发布后,业内普遍认为储能商业化能力将得到显著提升,于是今年7月储能领域共发生10起融投资事件,6起融资事件金额超亿元。

根据媒体爆料,一家储能领域已拒绝了二十多家投资机构的投资意向。

这样的火热似乎还将继续持续下去,根据中泰证券数据显示,9月份国内36个国内新型储能项目开标,总容量6.05GWh,总功率2.63GW,平均中标单价2.11元/Wh;同期44个新型储能项目招标,总计规模12.59GWh。

对比来看,蜂巢能源储能负责人黄征曾表示,过去很少能听到几百MWh的储能项目,但现在不仅有GWh为单位的项目,甚至有些地方政府想要10GWh的共享储能,这是以前不敢想象的,以前整个储能市场也才卖几GWh。

可以预见的是储能的发展仍在高速增长的前期。根据规划,预计2025年,国内的新型储能装机容量要达到30GWh以上。一面是热度持续不减,另一面是市场渗透率低仍处于行业前期。面对这样的赛道,怎能不心动?

于是,新的故事拉开了帷幕,众多上市公司大刀阔斧向储能领域进军。

教育、芝麻糊进储能分羹

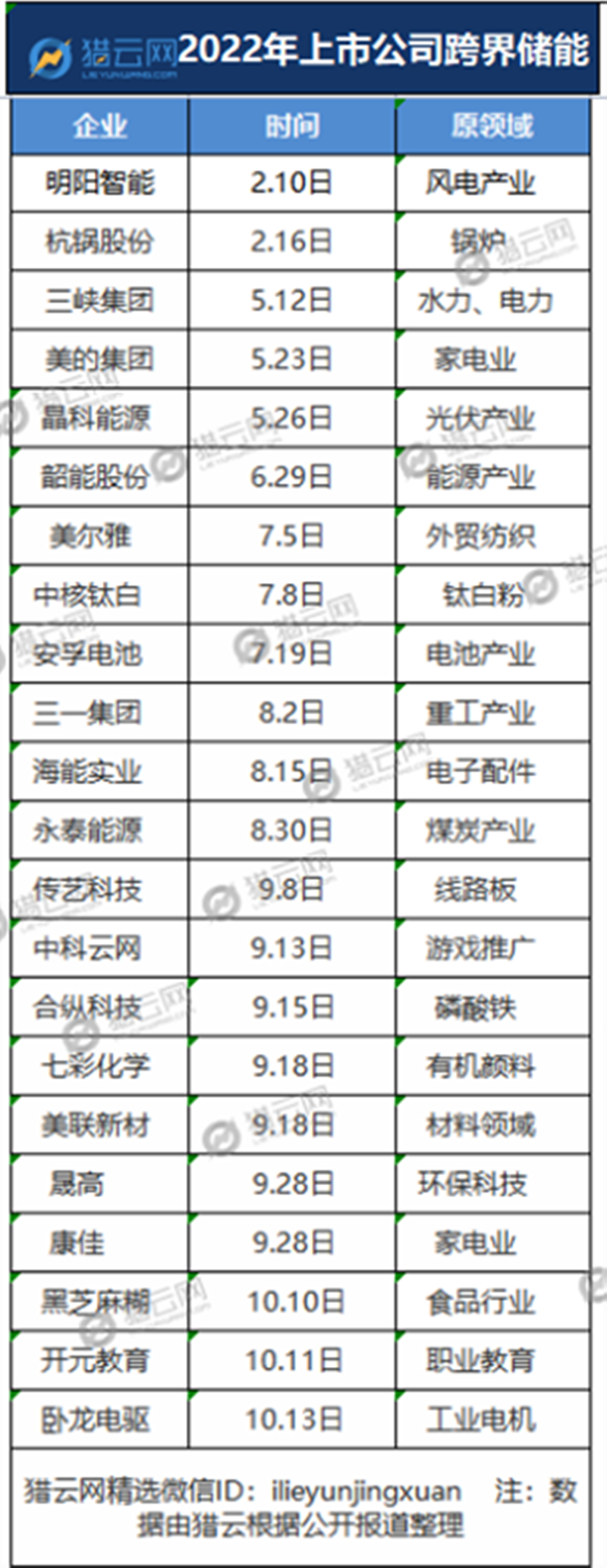

根据资料显示,截至目前今年共有22家上市公司宣布跨界储能。

不少明星企业也高调进军,今年5月,美的集团宣布,通过“委托表决权+定增”的方式,从深圳资本集团手中拿下科陆电子实控权。通过控股子公司的方式,进军储能。受此消息影响,科陆电子科陆电子早盘大涨,一度涨超8%。小米则通过发布新产品进军储能市场,9月6日,小米发布了米家首款户外电源产品1000Pro。

明星企业的跨界,也能侧面映射出储能的火热。相比之下,今年更值得关注的是自身业务承压且定位相差甚远的企业,宣布进军储能。

前不久,职业教育企业开元教育宣布进军储能,通过其全资子公司长沙麓元能材科技,拟与深圳杰瑞特电子、广西安睿科技以及深圳恒裕泰投资签订合作协议,共同出资设立长沙开元商业储能,并将在储能业务领域展开合作。协议披露,开元储能拟注册资本为3000万元,由上述三家公司共同出资,其中,开元教育子公司麓元能材拟出资1200万元,持股比例达40%。

这其中,除了开元教育外其他共同出资的企业均有相关背景,杰瑞特主营锂电池贸易、储能电池系统研发制造等。恒裕泰主要从事新能源领域技术咨询、技术转让、技术服务。

从职业教育跨界到储能,犹如跨过一条鸿沟。更值得关注的是,开元教育本身的现金流已经吃紧。2019年-2022年上半年,开元教育的归属净利润分别为-6.35亿元、-7.66亿元、-4.61亿元、-0.69亿元。截至2022年6月30日,其流动负债高于流动资产7.7亿元,账面可用货币现金余额为3.9千万,同比减少了67.19%,一年内到期的银行借款余额为6.4千万。

本身主营业务承压,还要跨界到一个陌生的领域,这样的举动,也引起了深交所的关注。深交所要求开元教育解释,开元教育进行储能业务的原因及必要性、是否具备资金实力、是否存在迎合市场热点概念炒作股价的情形等问题。

其实可以看出,开元教育的主营业务可能难以为继,这次转型开元教育也是在为自身谋求新发展,开元教育表示是基于行业发展、市场格局及公司自身发展需要,合作将整合各方优势资源,有利于公司持续发展和稳定经营。对于这次跨界,开元教育唯一的胜算,可能就是新上任的总经理。

9月5日晚间宣布,聘任于扬利为公司总经理。后者在2004-2012年,曾担任福建南平南孚电池大区经理。

然而领头人虽有相关的从业经验,但从整体来看转型储能考验的不仅是领头人,更是对公司实力资金长期投入等多个维度提出了高要求。企图通过储能改善公司现状的开元教育,能走到哪一步,具体尚未得知。

和开元教育面对同样现状的还有“黑芝麻糊第一股”南方黑芝麻糊。

作为童年的回忆,南方黑芝麻糊现在的日子大不如前,自从2017年之后,黑芝麻业绩开始滑坡。2018年-2021年,39.64亿、44.76亿、38.41亿、40.25亿。营收虽然较稳,但净利润分别下降46.06%、45.05%、73.08%和1297.48%。

实际上没2017年的黑芝麻给自身定下了五年后百亿营收的目标,为此开始频频跨界。其中就有储能领域,但那次跨界并没有太大水花,甚至被一度边缘化。

2017年,黑芝麻、天臣新能源深圳有限公司、大连智云自动化装备股份有限公司联合设立天臣新能源,南方黑芝麻糊持有30%的股权。2021年天臣新能源营收为1.34亿元,亏损2.33亿元;2022年前三季度,亏损超1.9亿元。

持续亏损见不到曙光的黑芝麻糊在年初召开董事会,决心对天臣新能源减资,出资由3亿元减至9000万元。随后天臣新能源先后两次共向黑芝麻支付减资款1.5亿元,还剩6000万元未支付。

从时间线上可以看出,年初南方黑芝麻糊减持的动作,似乎在表明已经对其不抱有期望。然而在天臣新能源支付减资款两个月后,黑芝麻糊又宣布拟对天臣新能源增资5亿元,增资完成后,公司持有天臣新能源59.09%股权,为实际控制人。

就在宣布增资后,连续三个交易日内黑芝麻糊收盘价格涨幅偏离值累计超过20%。深交所也发来问询,要求说明是否存在内幕泄露和“蹭热点”的情况。

开元教育和南方黑芝麻糊都在寄希望于储能,摆脱主营业务亏损现状。黑芝麻糊在增资时表示其目的是,为抓住新能源的良好发展机遇。然而从宏观角度来看,储能赛道火热是一方面,但并不表示布局储能的每位参与者,都能抓住时代的红利。看到产业火热时,更要扪心自问转型成功的几率有多少。

毕竟,本身主营业务已经承压,此时再大手笔布局新领域,其风险程度不亚于重新创业。对于上市公司而言,每一步都更加谨慎,因为承担后果的不仅是公司自身,还有哪些对其充满信赖的中小投资者。

当企业选择跨界时,并不是完全将新业务和主营业务独立,相反,更应该在某个维度产生产业协同的效果,才能推动企业跨界新业务的发展和原有业务的稳健。以南方黑芝麻糊为例,五年前,黑芝麻糊就曾进军过储能领域,但由于其主营业务和新业务相差甚远,便一度被边缘化。所以综合来看,跨界储能并不是一颗定心丸。

简单来说,并不是跨界储能,就能完成1+1>2,产业协同才能助其走的更远。