昨日,证监会披露,同意云从科技首次公开发行股票并在科创板上市的注册申请。从2020年12月提交科创板招股书,后经多轮问询,云从科技直到2021年7月过会。

据悉,此次云从科技拟募资37.5亿元,用于人机协同操作系统升级项目、轻舟系统生态建设项目、人工智能解决方案综合服务生态项目及补充流动资金。

今年以来,已有不少AI企业上市,商汤科技、创新奇智登陆港股、格灵深瞳在上交所科创板上市。如果此次云从科技顺利IPO,将成为第二个上市,以及第一个登陆A股的AI“四小龙”公司。

成立7年6轮融资,“国家队”加持

云从科技成立于2015年,是“AI四小龙”中最晚成立的。

云从科技创始人周曦,中科大本硕毕业之后,赴美国伊利诺伊大学电子与计算机工程专业获得博士学位。师从美国计算机视觉之父黄煦涛教授,他一直对人脸识别技术商业化落地非常感兴趣。

2010年,周曦以中国科学院“百人计划”专家身份引进回国,并组建了中科院最大的人脸识别研究团队。

期间,他带领团队研发出公安千万级人像检索机、大规模动态人群特征检测系统等产品。

随着周曦团队在科研领域和重大课题领域取得的成果,当时的实验室的规模已经无法承载。周曦决定放弃在中国科学院稳定的工作,带领团队再次创业。

2015年,周曦创立云从科技,而这批科学家,也成为了云从科技成立时的早期员工。

创始团队的“中科院科学家”背景,也奠定了云从科技的 “国家队”基因。

云从科技成立之初就完成了6000万元的天使轮融资。在上市前,云从科技已进行6轮融资,融资金额超30亿。

在多轮融资中,也有不少国家基金加持。

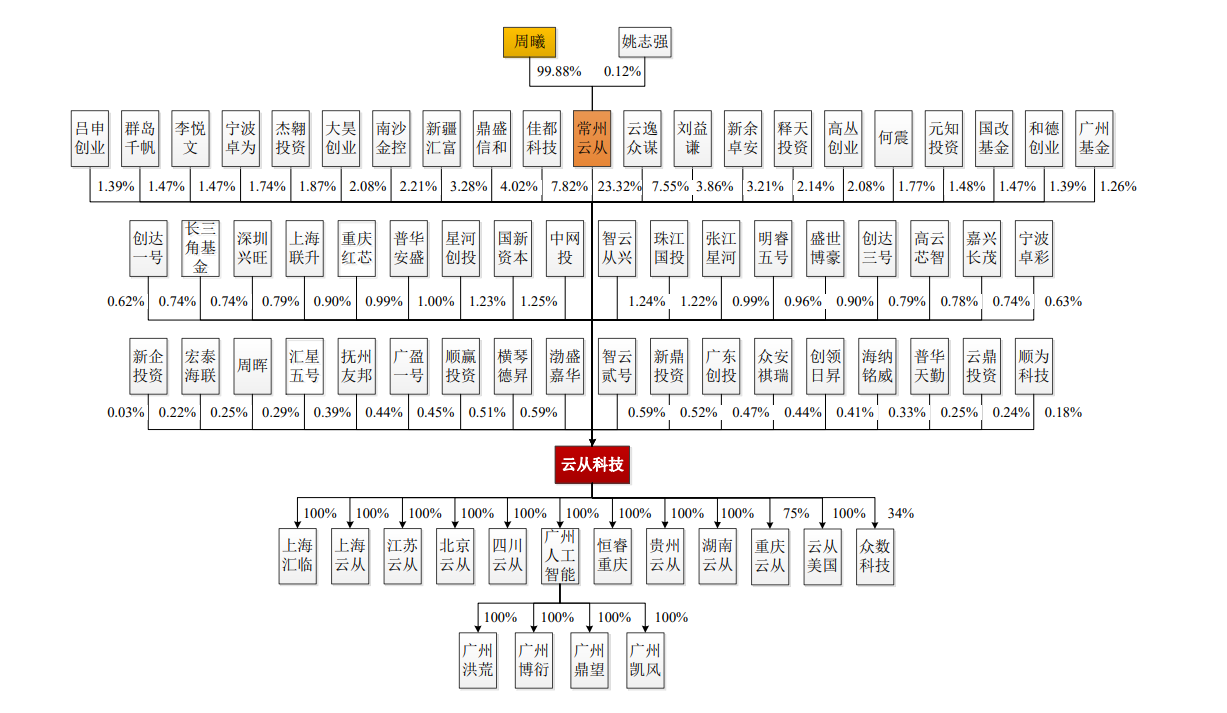

根据天眼查显示,从B+轮开始,云从就一度引入多家国有基金入局,例如中国互联网投资基金、上海国企改革发展股权投资基金、广州南沙金控等。

根据招股书显示,其中,中国国新、广州产业投资基金、渤海产业投资基金、中国互联网投资基金、长三角产业创新股权投资基金均是该公司股东。

周曦直接和间接持股为24.0075%,并通过常州云从通过直接持股部分在股东大会拥有64.60%表决权。也就是说,周曦作为创始人在云从科技上市后拥有决策权。

难逃AI盈利魔咒:四年半亏损16亿

基于周曦和“国家队”股东的背景,云从科技最早布局的就是智慧金融领域,也获得了不少国企客户。

目前,云从科技主要布局智慧金融、智慧治理、智慧出行、智慧商业等四大领域。

根据招股书显示,截至2020年12月31日,在智慧金融领域,云从科技客户已超过100家,包括中行、农行、建行、交行、海通证券等;在智慧治理领域,云从科技产品及技术已服务于全国30个省级行政区政法、学校、景区。

从业务结构来看,云从科技的两大主营业务分别是人机协同操作系统和人工智能解决方案。其中,人工智能解决方案是云从科技的主要收入来源,2018年-2020年其销售收入为4.51亿元、5.97亿元、5.15亿元,分别占比总营收93.59%、76.52%、68.5%。

人机协同操作系统收入占比也在提升,从2018年的6.41%增至2020年的31.5%。

虽然业务都在增长并且有“国家队”基金加持,云从科技也难逃AI企业的盈利魔咒。烧钱仍是基调。

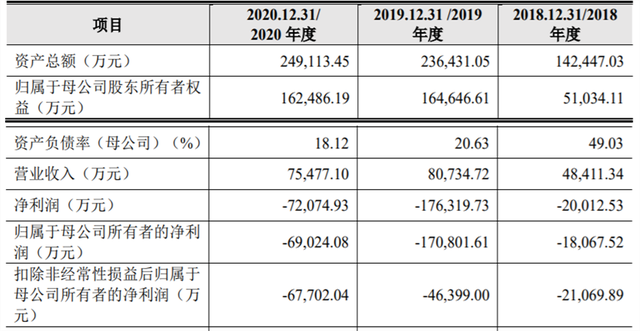

招股书显示,云从科技2018年、2019年、2020年营收分别为4.84亿元、8.07亿元、7.55亿元;云从科技2018年、2019年、2020年扣非后净亏分别为2.1亿、4.64亿、6.77亿。

最新财务数据显示,2021 年上半年,云从科技实现营业收入 4.55亿元,较上年同期增长 105.70%;2021年上半年净亏损3.24亿元,较上年同期的净亏损2.86亿元扩大13.14%,扣非后净亏则为2.9亿元。

与此同时,云从科技也在不断加大研发投入。根据招股书显示,云从科技在2018年的研发投入规模仅有1.48亿元,在营收中占比为30.6%,这一指标在三年后涨至5.78亿元,研发费用在营收中的占比也已翻升至76.59%。

另外,招股书显示,云从科技资产负债率从2018年的49.03%,下降至2019年的20.63%,2020年达18.12%。

负债情况大幅好转,业务收入也比较稳定,云从科技在招股书中明确了扭亏为盈的目标。通过对盈利能力进行测算,云从科技称目前的经营计划、在手订单情况以及相关条件,均是可达成扭亏为盈的条件,并在报告中将自身扭亏为盈的时间节点预设在2025年。

2025年,云从科技真的可以扭亏为盈吗?登陆资本市场后,时间会给出答案。