本文来自合作媒体:云掌财经APP(ID:yzcjapp)。猎云网经授权发布。

传闻多时的华住赴港二次上市一事,终于尘埃落定了。

伴随着中概股回港的浪潮,再过不久,酒店巨头华住将在港股上占据一定地位。

9月10日,在香港联合交易所网站上公布了华住集团通过上市聆讯后的资料集,将发行2042.215万股普通股,其中国际发行1837.985万股,香港公开发行204.23万股。

图片来源:招股书

华住集团预计募集资金9.7亿美元,若完全行使超配权后,最高募资可达11.2亿美元。华住集团将在9月22日在香港挂牌上市。

这意味着在美股上市多年后,华住集团将实现在香港二次上市。

1、转战港股

赴港上市的消息确认后,关于华住二次上市的细节也逐渐浮出水面。

华住集团的招股书显示,公司已经申请赴港上市,同时高盛及招银国际为此次发行联席保荐人、联席全球协调人及联席账簿管理人兼联席牵头经办人。

华住回归港股并不是新鲜事,早在8月初就有消息称,华住酒店最快将于本月寻求通过港交所聆讯,募资规模至多为10亿美元。当时,华住集团回应媒体称:“不评论市场上的猜测”。

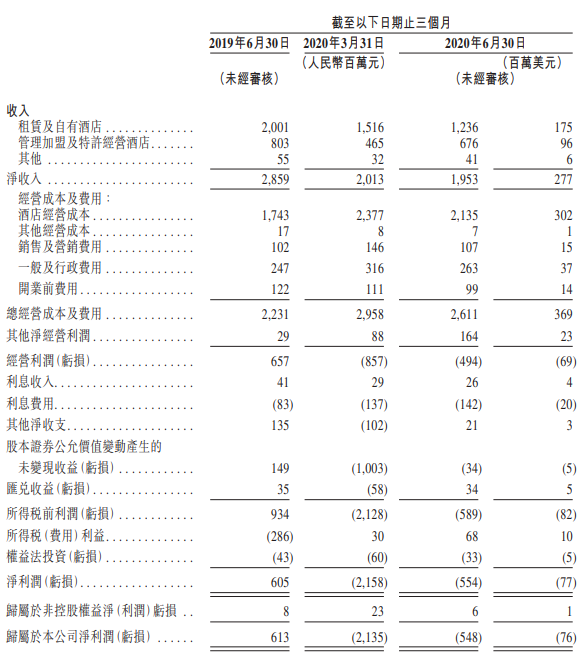

除此之外,招股书还给出了华住近三年的业绩数据。从数据来看,华住在2017-2019年呈现出稳步增长的态势,净收入分别为82.29亿元、100.63亿元、112.12亿元。同时,在这三年期间,公司的经调整EBITDA(非公认会计准则)利润为23.79亿元、32.69亿元及33.49亿元,而公司经营活动产生的净现金为24.53亿元、30.49亿元及32.93亿元。

图片来源:招股书

招股书显示,截至2020年6月30日,华住在营酒店数目:汉庭酒店2638家、海友酒店464家、怡莱酒店838家、宜必思酒店187家、全季酒店926家、桔子酒店265家、星程酒店392家、桔子水晶酒店99家等。

图片来源:招股书

而此次香港IPO前,季琦持有33.53%股权,为大股东,华住集团联合创始人赵彤彤持股为8.86%;吴炯持股为2.58%;雅高酒店集团(Accor)实益拥有华住股权5.23%,携程实益拥有华住股权7.42%;Invesco持股为12.11%。

2、下沉市场扩张需“补血”

“可以预见,如果华住顺利赴港二次上市,那么接下来应该会加速向下沉市场的扩张。”专业人士分析指出。

也对,华住就从来没有掩饰过自己的下沉野心。

早在2018年的华住世界大会上,华住集团创始人兼董事长季琦就提到,底层和中下、下层下部的人,他们的消费能力在崛起,品牌也要跟着下沉。

而到了2019年的华住世界大会上,季琦对于“下沉”则有了更为明确且更有概念化的表述:不能局限在线城市, 要下沉了。华住不仅要充分占领线,还要下沉三四线, 布局五环外。他提出了华住下一步的目标,是“万家灯”,是“千城万店”,并争取在2022年能够达成——中国有2000多个县城,华住下步计划是把汉庭开到中国的每个县城去。

疫情后,随着三四线城市中小单体酒店寻求品牌支持意愿提升,华住布局下沉市场的计划变得更为明确。今年6月初,华住成立全新的管理架构——华住中国,由金辉出任CEO,全权负责华住中国业务,而主攻下沉市场,则是华住中国的主要战略方向之一。

与此同时,季琦在6月发布的一封内部信中亦明确表示,“除了一二线城市的优质地段,我们还要关注新兴的商业区、生活区,要关注原来不重视的下沉市场,要关注高铁站、新机场沿线。”

金辉介绍,华住将投入非常大的关注度挖掘下沉市场,“千城万店”计划的目标是,未来3—5年之内在1000个城市铺设超过1万家合格门店。而在这个庞大而诱人的下沉市场面前, 华住并不是唯一的掘金者,每一个寻求扩张的酒店集团,都循迹而来。

3、赴港上市是喜还是忧?

华住从美股市场转投港股市场,其实是一件非自愿的事。

此前,因为瑞幸造假事件影响,京东、网易纷纷踏上赴港二次上市的路,而携程也传出私有化传闻。

但华住与网易、京东的不同在于,旅游板块在港股历来被低估,港股投资者更倾向于投资确定性高的股票,因此港股估值对于华住来说肯定是偏低的。

同时,在流动性方面,港股一向是比较差的,京东和网易回来是因为两家企业流动性已经非常之好,而且两家市值大,参与的机构投资者也很多,疫情之下,旅游股又被重创,回港二次上市的决定对于华住而言似乎过于仓促。

事实上,美国取消香港的独立关税和政策优惠待遇后,港股公司的融资能力也会进一步受到限制。

2020年,季琦也在谋后路。从美股转战港股,可以视为华住海外战略受阻后的一次转型。

去年年底,华住以7亿欧元大张旗鼓地收购德意志酒店集团100%股权,并于今年Q1交付完全部购买费用(2020年第一季度,华住的投资现金流出为52亿元,其中50亿元现金用于支付收购德意志酒店的50亿元)。目前,华住计划向DH提供2000万欧元的股东贷款。

此外,华住自身也在深陷“债务陷阱”,近两年华住长期债务和短期债务绝对金额以及占总负债的比例都大幅增加,2019年华住长期债务和短期债务分别为80.84亿、84.99亿元。而华住集团的资产负债率也从2010年的30%飙升到2019年的85.8%。

因此,转投港股后,华住接下来的每一步都颇为凶险。

4、“创业教父”的酒店梦

季琦的人生被套上很多传奇色彩,从贫穷到登上富豪榜,从默默无名到创立三家市值超过10亿美元公司的“创业教父”。

但酒店业务,是他后半生为之奋斗的事情。

他的酒店梦始于携程,1999年5月,季琦与梁建章、沈南鹏、范敏被世人称为“携程四君子”,成立了携程网,这也被看作是国内在线旅游业的起点。

三年之后,携程网于2003年12月在美股纳斯达克上市,是早期赴美上市的中概股公司之一,彼时上市同样收获资本市场的认可,携程初始发行价为18美元/股,开盘价达到24.01美元/股。

因发现经济型连锁酒店的商业价值,季琦又再次拉上同伴相继创办了如家连锁酒店。但好景不长,尚未等到如家上市,季琦的酒店梦就迎来第一次幻灭。

市场消息称,他被创业团队强行撤销CEO一职,并签订了2年内不得从事经济连锁酒店行业的竞业协议。

离开如家后的2005年,季琦在苏州昆山推出第一家汉庭酒店。而经历了15年发展,华住集团一跃成为国内数一数二的酒店连锁企业。

对于此次回港上市,季琦想要的或许是在上市融资后,修复疫情带来的阵痛,抓住机会加速扩张。

而谈到未来发展战略,华住集团则表示,将以三位一体+国内大循环为主体,国内国际双循环相互促进,其中品牌排第一,流量排第二,技术排第三。

素材来源:

观点财产网:《季琦与华住的港股之旅》

文旅商业评论:《定了!华住赴港二次上市,是福是祸?》

北京商报:《华住集团将赴港二次上市,为扩张铺路》