本文来自合作媒体:投中网(ID:China-Venture),作者:费雪。猎云网经授权发布。

高瓴资本(下称“高瓴”)又出手了,这次是106亿元。

7月17日晚间,宁德时代公布了新一轮定增结果:此次发行股份数量1.22亿股,募集资金总额197亿元。其中高瓴资本认购100亿元股份,高瓴参股的珠海高瓴穗成认购6亿元。

在发布公告前,宁德时代股价为195.7元/股,以4319亿人民币的总市值位居创业板一位,领先第二名迈瑞医疗近200亿人民币。

高瓴本次的定增认购价格都是161元/股,相对于宁德时代17日的收盘价折价17.8%;而珠海高瓴穗成则以最高出价166元/股认购6亿元。本次宁德时代的定增锁定期是6个月,也即是至少半年后才可以转让。

这不是高瓴第一次买入宁德时代。早在2018年宁德时代刚刚登陆创业板,高瓴已买入宁德时代的股票。交易前,高瓴已持有宁德时代,但被其他机构挤出了10大股东。本次交易后,高瓴的总持股比例将进入十大股东,旗下管理的“高瓴资本管理有限公司-中国价值基金”持股比例提升至2.27%,成为宁德时代第九大股东。

高瓴三次报价,黄晓明、葛卫东出局

一纸公告,高瓴又引爆了新能源圈和创投圈。

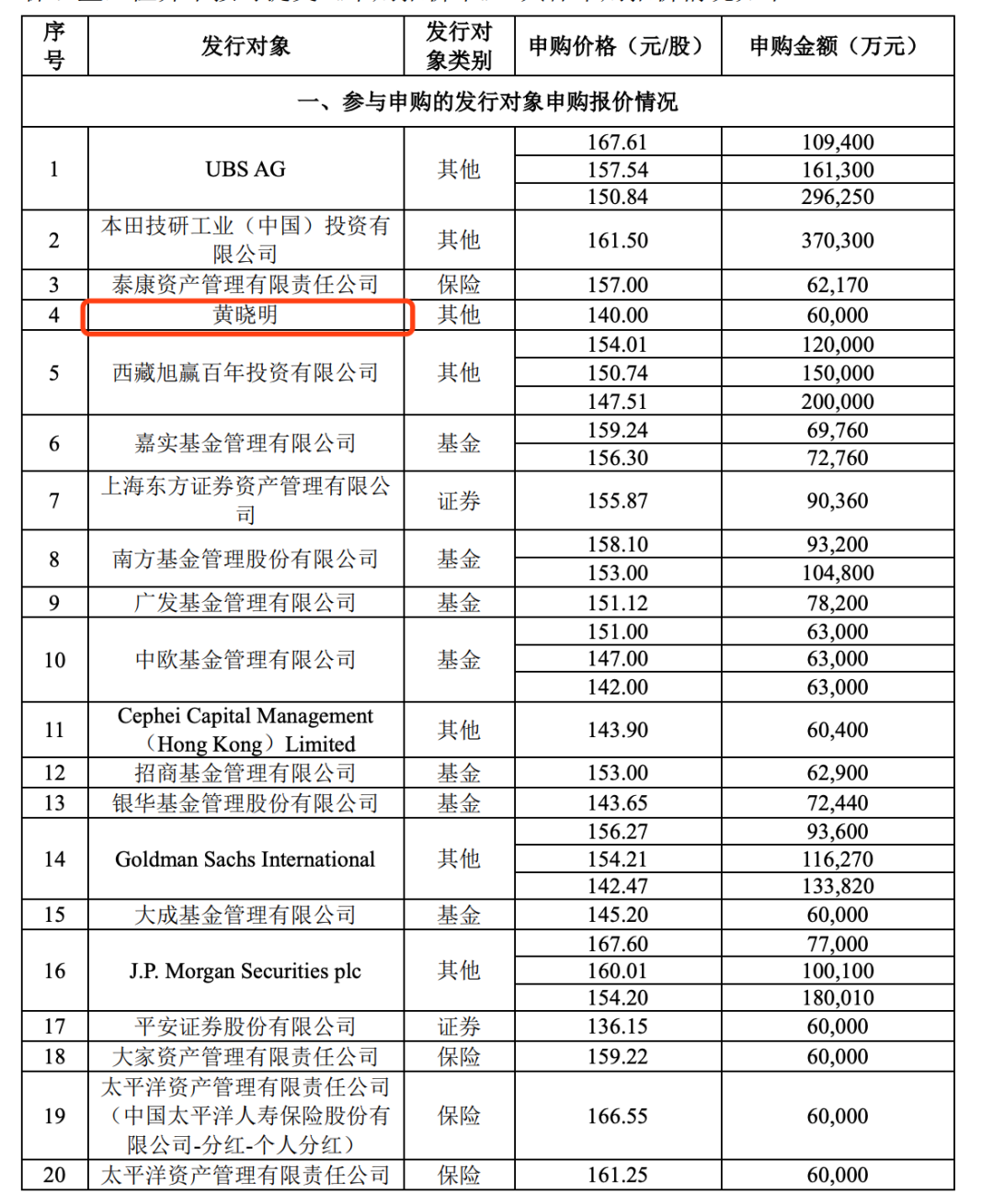

根据宁德时代披露信息,这次定增吸引了226名投资者,包括127名投资者、46家基金公司、17家证券公司、16家保险机构参与竞价。

参与竞价的包括JP摩根、美林国际、泰康资产等顶级基金、投资机构和保险公司参与。除了基金或资产管理机构,还包括个人申购者,比如 “黄晓明”,以140元/股的价格合计申购了6亿元,私募大佬葛卫东则申购了13亿元,但他们最终都没能成功认购。

不过根据公开报道,此“黄晓明”并非明星黄晓明。

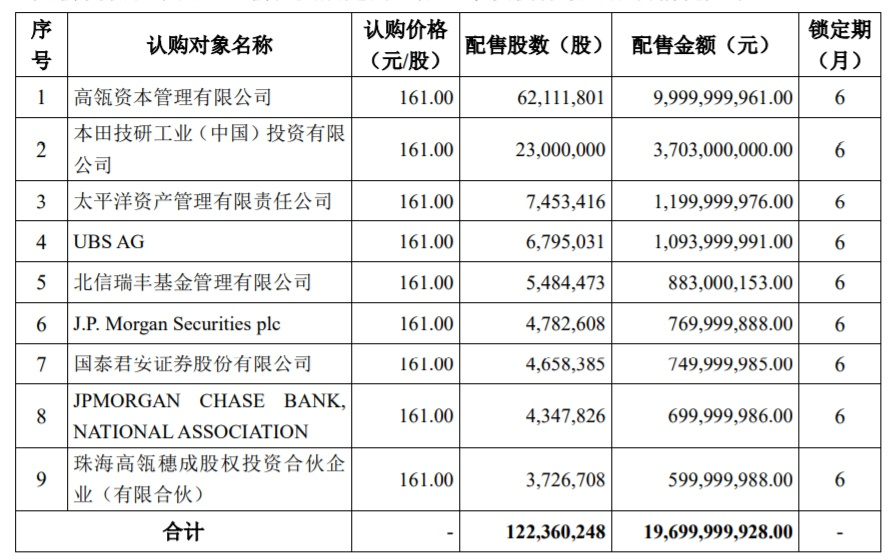

为申购成功,《上海证券报》称高瓴进行了三次报价,每次都是认购100亿。最终,珠海高瓴穗成出价最高达到 166元/股, JPMORGAN出价第二高 164元 /股,高瓴资本出价 161元/股。

根据最终的获配情况,入围的是9家。高瓴资本以100亿元拿下超过6200万股,本田技研则得到了2300万股的配售股数,成为第二大赢家。紧随其后的是太平洋资产、UBS AG、北信瑞丰基金、珠海高瓴穗成等7家公司。

值得注意的是,珠海高瓴穗成在本次成功认购6亿元。珠海高瓴穗成成立于2020年5月29日,股权穿透后背后实际控制人为马翠芳——高瓴资本合伙人、首席运营官。换句话说,高瓴106亿元“加仓”了宁德时代。

这不是高瓴第一次买入宁德时代了。2018年11月,在宁德时代股价还是70元左右时,高瓴通过旗下的公司高毅资产曾持仓宁德时代。

根据宁德时代信息披露,此次定增交易后,宁波梅山保税港区瑞庭投资有限公司持股为24.53%,为大股东;黄世霖持股为11.2%,为第二大股东。

而高瓴进入了其前十大股东行列。它旗下管理的“高瓴资本管理有限公司-中国价值基金”的持股比例为2.27%,为第九大股东。

“高瓴资本管理有限公司-中国价值基金”是本次高瓴100亿元认购的出资方之一,另一个出资的是旗下基金“高瓴资本管理有限公司-HCM中国基金”。而珠海高瓴穗成的出资方是高瓴煦远——股东都是与高瓴资本密切相关的张海燕、马翠芳、曹伟、李良和祝佳。按此计算,高瓴对宁德时代的总持股比例远不止2.27%。

作为中国价值投资拥趸者,高瓴创始人张磊表示:“最好的投资机会就在中国,就在当下,现在就是重仓中国最好的机会。”

截至17日收盘,宁德时代市值为4319亿元。它是中国的电池行业巨头,也是全球最大的可充电电池生产商之一。与其说是“重仓中国”,高瓴资本更在重仓新能源汽车。

为何疯抢宁德时代?

“如果可以通过二级市场实现,我们就买入股票长期持有,如果没有这样的公司,我们就寻找私人市场,如果没有私人市场,我们就自己孵化。”张磊曾这样描述高瓴投资的方法论。

张磊曾向投中网分享了研究驱动的投资方法论:通过研究发现好的商业模式,寻找与好的商业模式最为契合的创业者,重仓长期持有。“找到最好的公司,做时间的朋友。”

对于即将到来的新能源汽车时代,高瓴显然不能错过。

目前来看,上游的动力电池和宁德时代是中国新能源汽车时代最大的受益者之一。而且这个行业壁垒高、竞争格局稳定,很难有初创公司出现。买入宁德时代,或是押注新能源汽车时代的最好注脚。

宁德时代成立于 2011 年12 月,董事长曾毓群、副董事长黄世霖、副总经理吴凯三人均曾在日本著名电池公司ATL研发部门任职。2018年6月,宁德时代在创业板上市。

投中网梳理发现,宁德时代的成功,可是伴随中国新能源汽车的发展而崛起的。

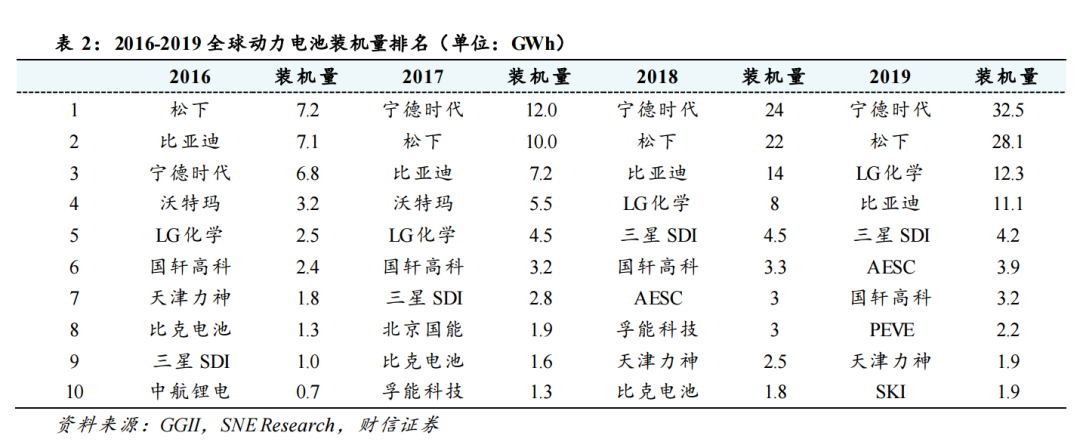

2013年,国内补贴政策发布,随后新能源汽车市场便进入快速发展期,宁德时代的电池在国内的市占率从2015年的9.9%上升到2019年的51.8%;销量从2.19Gwh上升到40.25Gwh,年均复合增速高达207%。

在全球范围,2017-2019年,宁德时代装机量位居全球第一;在国内,宁德时代的装机量长期占据半壁江山。

宁德时代的业绩更是水涨船高:2015-2019年的营业收入和净利润的复合增长率高达168%和49%。

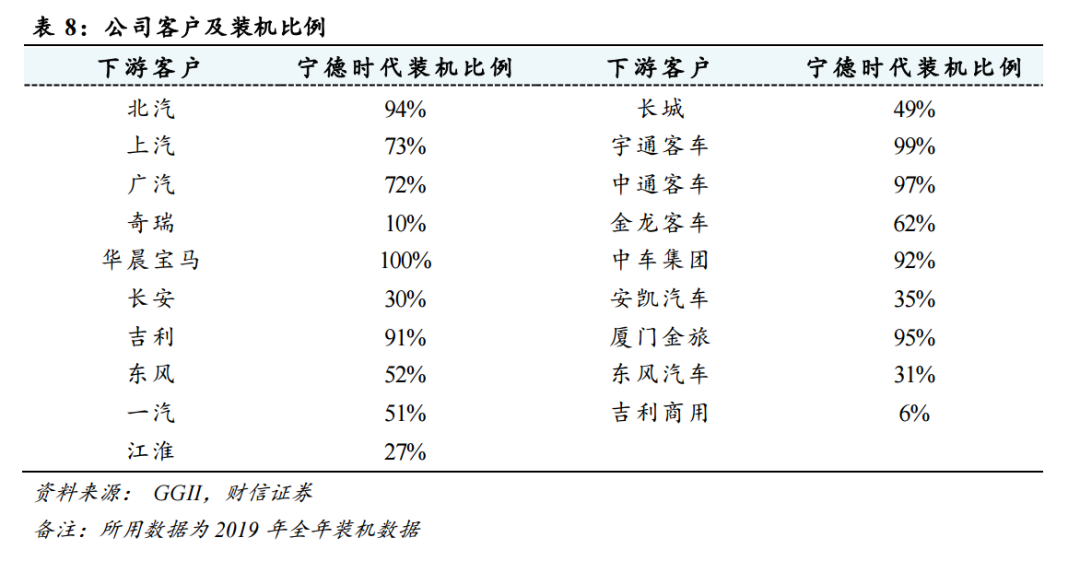

目前,大部分车企已经成为宁德时代的客户,包括上汽、吉利、宇 通、北汽、广汽、长安等绝大多数车企。

GGII 数据显示,2019年销量 TOP30乘用车有 21种车型配套宁德时代,2020年1-5月国内造车新势力有85.58%的车型选择宁德时代。

2020年2月,宁德时代还进入特斯拉上海超级工厂供应链,后者向其购买标的为锂电子动力电池,供货有效期限自2020年7月1日至2022年6月30日。

7月13日,有媒体报道称宁德时代将从本月起为特斯拉上海工厂提供动力电池。受此消息影响,宁德时代一度涨停,股价创新高涨至224.11元,市值冲上4946亿元。摩根大通当日将其评级上调至超配,目标价定位250元。

除了技术强、市场份额高,宁德时代还将触角伸向了产业链上游。动力电池行业属于典型的制造业,原材料成本占比在80%左右。2016-2017年,上游的锂、钴等原材料因供需紧张价格大涨,侵蚀了下游电池企业的利润。

为了保障原材料供应能力且有效降低成本,宁德时代目前在正极、负极、电解液、锂矿、镍矿等方面皆有产能布局。

同时,在全球动力电池需求量持续增加的大背景下,宁德时代正在加速扩展海外市场:从2017年开始,宁德时代相继在法国、美国、加拿大、日本成立子公司,开始多点布局海外市场。

与国外巨头相比,截止2020年6月,宁德时代及其子公司规划产能已达 344GWh,领先于 LG 化学的167GWh、松下的123GWh、三星 SDI的48.4GW。

高瓴一周三次出手,重仓加仓医药和出行赛道

一直以来,高瓴以布局医药行业闻名。在新能源汽车行业,则于2015年押注刚起步的蔚来汽车。

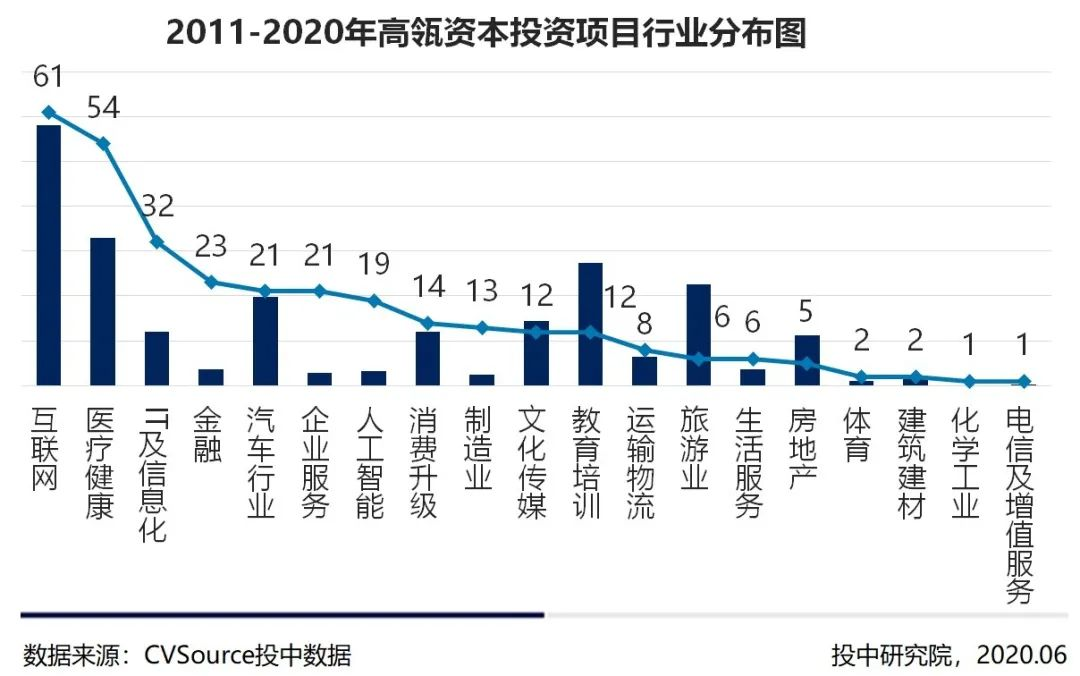

CVSource投中数据显示,2011-2020年的10年时间里,高瓴涉足了19个行业,共计300多次的投资,最看重互联网、医疗健康、IT及信息化三大行业,汽车行业排名第五,投资次数21次。

过去一周里,高瓴两度出手买入了两家医药公司。

7月12日,高瓴21.73亿元买入健康元,成为其第二大股东。7月13日,高瓴豪掷70亿元,第八次投资百济神州。

在高瓴买入后,两家公司股价纷纷上涨。两天时间里,健康元和百济神州的市值共多了170亿元。高瓴买入一级市场公司,随后一度引发暴涨——已经成为A股独特的风景。这一现象又被称作“高瓴效应”。

除了医药,今年高瓴还在加注汽车和出行赛道。

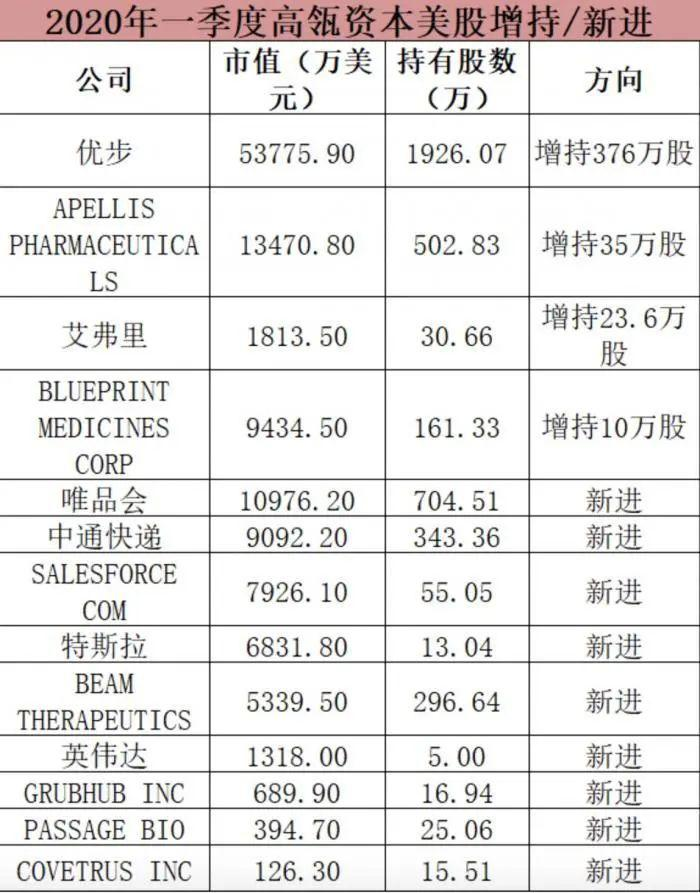

5月16日,高瓴资本在美国证券交易委员会(SEC)公布了2020年第一季度末的美股持仓情况。除了重点布局生物医疗领域之外,今年一季度,高瓴新进9只个股,其中就包括了特斯拉和优步。

其中增持力度最大的为优步,一季度高瓴增持376万股至1926万股,持有市值达5.4亿美元,优步也一举成为高瓴资本的第四大重仓股。

高瓴虽然在去年底刚清仓特斯拉,但在今年一季度又新进买入13万股。如今,特斯拉股价相较于一季度的低点,已经翻倍。截至美东时间17日收盘,特斯拉股价为1500美元,年内上涨259%。

除了押注医药和出行领域,高瓴最为市场知名是—押注中国。

截至2020年3月31日,高瓴在美股前10大重仓股分别是的公司里,7家为中国公司:爱奇艺、百济神州、京东、好未来、阿里巴巴、拼多多和山东的泰邦生物。

我们都知道,2019年高瓴参与格力混改,以417亿成为格力的大股东。这是高瓴资本在实体产业最新最重磅的一笔投资。而2019年,高瓴新成立的高瓴基金四期筹集了106亿美元——当时亚洲史上最大的私募股权基金——选择的依然是“重仓中国”,标的锁定在医疗保健、消费者、科技和服务领域。

因此,进入了2020年,高瓴更是频繁出手,开启了对中国公司新一轮“买买买”模式,比如:

3月6日,高瓴旗下两只基金以大宗交易的方式,出资13.2亿港元增持了微创医疗。

3月26日,高瓴资本斥资12.42亿元受让华兰生物旗下疫苗公司9%股权。

5月13日,高瓴4亿参与医疗器械公司凯利泰的定增,并在宣布23亿包揽凯莱英定增后与其签署战略合作协议。

6月18日,高瓴6亿参与国瓷材料锁价定增。

7月12日,高瓴21.73亿元买入健康元,成为其第二大股东。

7月13日,高瓴豪掷70亿元,第八次投资百济神州。

7月17日,高瓴106亿买入宁德时代,成为前十大股东。

在VC投资方面,今年2月,高瓴推出创投品牌“高瓴创投”,开始全面布局早期创投领域。高瓴曾表示,在60天内收到超过1300份BP,聊了近700家企业,已经投资了其中9家公司,包括完美日记、易路软件、南京驯鹿、瑞博生物等早期明星公司。

张磊曾多次在公开场合表达过,最大的投资机会就在中国。当下,在资本市场波动的时候,或许就是高瓴出手重仓中国最好的机会。