【猎云网(微信:ilieyun )北京】7月3日报道(文/王非)

)北京】7月3日报道(文/王非)

2019年的资本寒冬再叠加新冠肺炎疫情,募资搁置、投资放缓,退出暂停,VC/PE圈究竟受到多大影响?

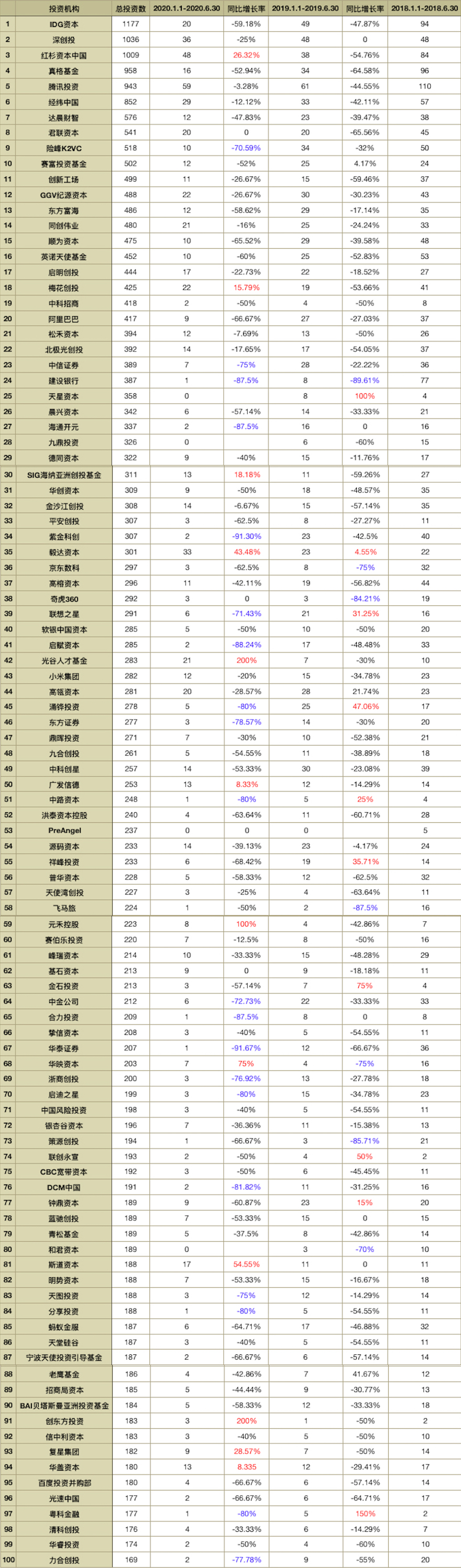

猎云网梳理了2020年1月1日至今,100家投资机构的投资数据,带你一探究竟:

100家投资机构投资数据

根据上图,对比2020与2019年,有81家投资机构的投资数量低于同期,最大跌幅达91.67%(华泰证券),有20家同比减少超70%(图中以蓝色标注);另有4家与历史同期持平;仅有12家投资机构为增长态势(图中以红色标注)。

而对比2019与2018年,有84家投资机构的投资数量低于同期,最大跌幅为89.61%(建设银行),有7家同比减少超70%;有5家与历史同期持平;有10家投资机构为增长态势。

最后对比2018—2020三年间的同期数据,可以发现,有71家投资机构呈逐年递减趋势;仅1家呈逐年递增,为毅达资本。

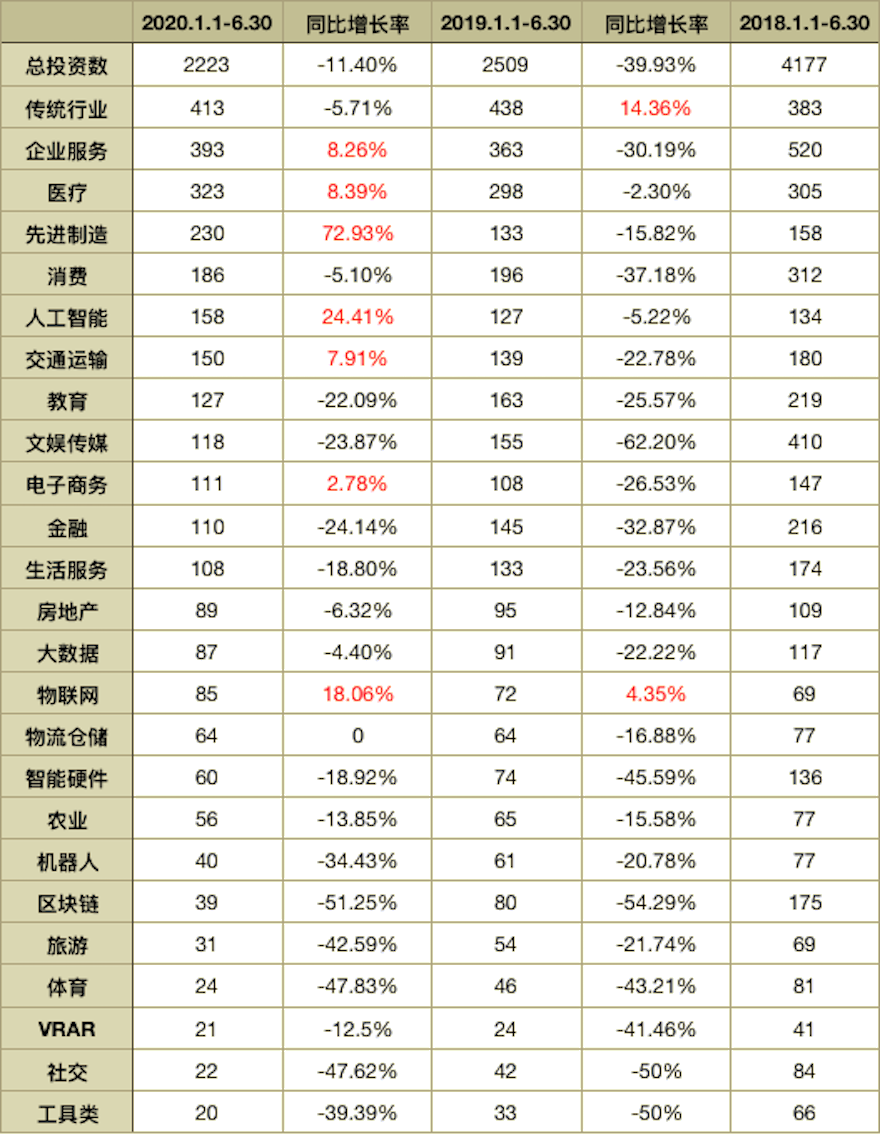

烯牛数据显示,疫情至今,传统行业、企业服务、医疗、先进制造、医疗这五个领域最受投资机构青睐;其中,先进制造、人工智能、物联网、医疗、企业服务、交通运输、电子商务这七个领域同比增长。

各领域获投数据

投资大幅下滑:资本寒冬并未消退,疫情再来雪上加霜

经济下行,资本收缩,加上中美贸易摩擦,2019年可谓“难熬”。

即使是马云,也曾在去年的演讲中提到:“2019年很不容易,一天接到了5个朋友的借钱电话,还有大概10个朋友要卖楼回笼资金。”

美团创始人王兴在2019年初曾转发过这么一句话:“2019年可能会是过去十年里最差的一年,但却是未来十年里最好的一年。”

根据知乎用户敏·思的分析,他认为所谓资本寒冬,要么在募资端出问题了,要么在投资端也就是资产出问题了,要么二者都出问题,2019年无疑属于第三种。

1.募资端:投资人的风险偏好下降,不愿意出钱了

原因大概有以下几点:

由于对未来经济形势的不确定性以及违约事件的频繁爆发,投资人对资产的风险偏好普遍提升,理财偏向于保守,对PEVC比例下降;

各类P2P、财富公司暴雷,公司债券等违约,的确消灭了一部分财富,保守估计在千亿以上(没有具体统计);

股权投资一般为3+2、5+2甚至7+2或更长期限,而二级市场的低迷也影响了很大一批创业公司上市,上一轮股权投资的资金基本没有退出。

2.资产端:市场上没有好的项目,投资人有钱不敢投

15-17年一级市场估值泡沫破裂(一大堆港美股上市公司破发),市场对项目选择更加严格,估值给得更低;

共享、新零售等投资热点逐步降温后,没有新的热点接上;

阿里、腾讯、头条形成的流量黑洞导致C端互联网创业公司成功机率大大降低,而产业互联网的周期更长、难度更大。

正因为投资人风险偏好的降低,所以他们在投资的过程中,对投资机构的要求更高,更看重历史业绩,以往随便一个财富公司动辄募集几十亿的情况很难出现,而知名的、历史业绩优秀的机构更头疼的是钱投不出去。

时间来到2020年,上述原因造成的资本寒冬尚未消退,却又遭遇新冠疫情,可谓雪上加霜,也让王兴一语成谶。

腾讯投资:平均3天投资一家企业

腾讯投资成立于2008年,是腾讯集团的投资部门与核心战略部门之一,主导集团投资相关业务。长期专注于全球范围内消费互联网和产业互联网相关投资,聚焦文娱传媒、消费零售、民生教育、金融科技、企业服务及海外投资等领域,探索前沿创新与未来更多可能性。腾讯投资在北京、上海、深圳、香港都设有办公室,拥有一支超过60人的团队。

2020年1月16日,刘炽平在2020腾讯投资IF大会现场披露了腾讯投资的最新成绩单:截至目前,腾讯总计投资企业超过800家,其中70多家已上市,逾160家成为市值或估值超10亿美金的独角兽。

腾讯投资官网显示,李朝晖是目前腾讯投资唯一的管理合伙人,同时也是腾讯集团副总裁的李朝晖曾表示:“中国的 CVC(企业风险投资)走出了一条和美国不一样的道路,比如通过少数股权的投资以及产业链的建设,打造了一个完全不同的生态环境。CVC 也跟传统 VC、PE 合作,一起把市场做大,而不是互相争夺有限的资源、玩零和游戏。”

腾讯投资管理团队

据了解,腾讯投资另外一名合伙人为湛炜标,宇2003年加入腾讯。此外,腾讯投资还有5名董事总经理和4名执行董事。

数据显示,今年上半年,腾讯投资共出手59次,平均近3天投资一家公司。

腾讯投资2020上半年投资事件详情

腾讯投资同期投资数量对比

根据上图,相比去年的61起,腾讯投资今年投资数量仅减少2起,同比增长率为-3.39%;但与2018年相比,这个数据显然不算太好看,同比增长率经计算可得,为-46.36%。

在近期的交易案例中,腾讯并购易车最为引人注目。6月12日,易鑫集团母公司易车发布公告,公司董事会一致批准并正式与腾讯控股及Hammer Capital(黑马资本)组成的买方团签署具有法律约束力的合并协议。根据协议,买方团将以每股美国存托股票(ADS)16美元的现金价格购买易车股票,总交易金额达11亿美元。该项合并预计在2020年下半年完成,投资者财团的收购资金将为现金和现有股本合并。此后,易车将成为私有化公司,从纽交所退市。

值得一提的是,就在6月22日,蔚来汽车也获得了腾讯投资的战略投资,交易金额为1000万美元。李斌是易车公司董事长,同时也是蔚来的创始人、董事长、CEO。

而在今年上半年腾讯投资的动作中,金额最大的是对环球音乐的交易。3月31日,腾讯控股宣布,由其牵头的财团已经完成对环球音乐(UMG)10%股权的收购,交易额为30亿欧元。

就在同一天,腾讯还参与了猿辅导10亿美元的G轮投资。这轮融资由高瓴资本领投,腾讯、博裕资本和IDG资本跟投,投后估值为78亿美元。此轮融资是教育行业迄今为止融资额最大的一笔,此轮融资后,猿辅导也将成为教育行业未上市公司中估值最高的教育品牌。值得一提的是,今年上半年,腾讯投资在教育领域还参与了大米网校8000万美元的A轮投资。

Top10中仅红杉一家增长,险峰跌幅超70%

数据显示,今年上半年,红杉资本中国公开投资事件为48起,相比2019年同期的38起,同比增长率为26.32%,也是投资机构Top10中,唯一一家投资数量保持增长的投资机构。

红杉资本中国:投资贝壳找房、作业帮、比亚迪半导体等诸多优质项目

疫情之初,红杉资本中国基金合伙人周逵在接受21财经采访时表示:“我们自己的投资节奏没有明显的变化,节前在进行的几家企业投资都在最后的文件签署阶段。我们团队在疫情期间全员线上工作,还将专门为近30家早期成员企业举办两场Demo Day,帮助他们对接50多个创投机构。”

在红杉资本中国参与投资的48家企业中,贝壳找房、作业帮、比亚迪半导体三家最为引人注目。

3月4日,贝壳找房宣布完成超24亿美元D+轮融资,投资方包括软银、腾讯控股、高瓴资本、红杉资本。据传,贝壳找房估值为140亿美元。2019年12月18日,据国际金融报报道,有消息称,贝壳找房计划的上市地点为香港,最快于2020年完成挂牌。《国际金融报》编辑独家获悉,贝壳近期重签了美股,因此上市的话大概率是以VIE形式登陆美国资本市场。

红杉资本全球执行合伙人沈南鹏曾公开表示, “回望携程,2003年7-8月份走出非典的阴影,短短5个月后(12月)上市,引领了那段时间一批新经济企业的上市壮大。”贝壳找房的发展路径能否与携程“如出一辙”,让我们拭目以待。

4月14日,比亚迪公告宣布全资子公司比亚迪半导体重组并拟引入战略投资者。随后,根据5月26日晚间比亚迪公告披露,其旗下比亚迪半导体有限公司成功引入战略投资者,由红杉资本中国,中金资本以及国投创新领衔投资,Himalaya Capital等多家国内外知名投资机构参与认购,完成A轮融资19亿元,投后估值近百亿元。

6月29日,在线教育平台作业帮宣布完成E轮7.5亿美元融资,由方源资本、Tiger Global领投,Qatar Investment Authority、红杉资本中国基金、软银愿景基金一期、天图投资、襄禾资本等新老股东跟投。

作业帮是中国用户规模最大的K12在线教育平台,致力于用科技手段助力教育普惠,解决教育领域“痛点”,旗下有作业帮、作业帮直播课、作业帮口算等多款教育产品。作业帮旗下产品总日活用户超5000万,月活用户超1.7亿,累计激活用户超8亿。作业帮APP是进入中国应用市场Top30的唯一一款教育类APP。

值得一提的是,今年上半年,投资机构Top10中,险峰K2VC公开投资事件为10起,相比2019年同期的34起,同比减少70.59%,也是唯一一家跌幅超70%的投资机构。而在投资机构Top20中,梅花创投同比增长15.79%,是除红杉资本中国外,唯一一家投资数量同比增长的投资机构。

连续两年,毅达资本投资数量逐年递增

前文已经提到,仅有毅达资本这家投资机构呈逐年递增态势。今年上半年,毅达资本投资数量相较2019年增长43.48%,由23家增加到33家。2019年上半年相比2018年同期增长4.55%。

毅达资本:绿色产业领域已投资40余家企业,投资总额超10亿元

公开资料显示,毅达资本管理团队投资业务始于1992年,是江苏高科技投资集团核心企业,由江苏高投与管理团队核心成员共同组建,关注清洁技术、节能环保、健康产业、TMT、先进制造、新材料、消费和现代服务以及文化产业等各大战略性新兴产业。截至2019年11月底,毅达资本管理团队累计管理资本规模1066亿元,累计投资支持了800余家创业企业,助推其中175家企业登陆境内外资本市场。

毅达资本在绿色产业领域最大的一笔投资发生在4月份,毅达资本领投淄博鹏达环保科技有限公司(以下简称:鹏达环保)A轮融资。本轮融资总金额1.1亿元,主要用于建设12万吨/年(智能)新型环保功能材料循环再生与资源利用项目,项目投产后将进一步提升鹏达环保在危废活性炭回收及综合利用领域的优势。

公开资料显示,鹏达环保成立于2012年,位于山东省淄博市,是一家集多功能活性炭和净化剂生产、研发、销售及技术服务于一体的高新技术企业。公司从成立之初就非常重视技术研发,目前已与中科院、清华大学等十余所科研院校建立产学研合作,持续扩大可回收再利用产品种类并不断研发更高附加值产品。

毅达资本总裁、创始合伙人尤劲柏在接受21世纪经济报道专访时说:“绿色投资的社会贡献与经济效益之间,不是非此即彼的关系,而是共生共荣、相互成就的关系。”尤劲柏还表示:“绿色投资不仅是对社会有意义,也是一笔明智投资。”

据了解,毅达资本管理团队在绿色产业领域已经投资了40余家企业,投资总金额超过10亿元。其中,岱勒新材、亚玛顿、中材节能、红宝丽、大千生态、吉鑫科技、康达新材、扬杰科技、万德斯、再升科技、爱康科技、星源材质、汇川技术等近20家企业已经登陆资本市场。

逆势增长:光谷人才基金、创东方投资增长200%,元禾控股增长100%

今年上半年,仅有12家投资机构为增长态势,其中,光谷人才基金、创东方投资同比增长200%,元禾控股同比增长100%。

元禾控股:疫情至今投资8家企业,2家属于生物医药领域

元禾控股自2001年成立起就专注于股权投资领域,旗下汇集多家管理团队专注于不同的投资阶段和领域。 截至2020年3月底,直投平台及管理的基金投资项目超766个,金额超220亿元;通过主导管理的VC母基金投资子基金116支,子基金总规模超1122亿元,投资企业超1960个。

今年上半年,元禾控股公开投资事件为8起,相比2019年同期的4起,同比增长率为100%。其中,2起发生在生物医药领域。

元禾控股公开投资事件

1月2日,“长风药业”宣布完成6.3亿元E轮融资,元禾控股作为老股东继续增持股份。天眼查信息显示,4月3日,元禾控股参与了克睿基因的股权融资,交易详情暂未披露。

据了解,在生物医药领域,元禾控股建立了完整的生物医药产业链投资平台,目前已投资信达生物、基石药业、亚盛医药、开拓药业、盛世泰科、派格医药、药明巨诺、科望生物等项目。

值得一提的是,5月22日,苏州开拓药业股份有限公司(简称:开拓药业)在香港首发上市,代码“9939.HK”,正式成为元禾控股支持的第111家上市企业。

众所周知,医疗产业具有强抗周期性,能够很好地抵御风险。在此之前,尚有两大利好,促使投资机构将目光聚焦于此。首先是,2018年8月,药监局联合多部委为鼓励优质创新药品研发开始优化审批流程、提升药品质量;其次,2019年6月科创板“开闸”,又为生物医药企业注入了一剂强心针,一级市场开始整体回归价值投资。

烯牛数据显示,今年上半年,医疗领域投融资事件达323笔,占总投资数量的14.53%,仅次于传统行业与企业服务。与2019年同期的298笔相比,增加了8.39%。

20家投资机构同比减少超70%,最大跌幅达91.67%

与2019年相比,在81家投资数量低于同期的投资机构中,华泰证券跌幅最大,达91.67%,紫金科创跌幅达91.3%,启赋资本跌幅为88.24%,位列第三。

启赋资本:今年两次出手均为产业互联网领域

据《证券日报》报道,启赋资本创始人、董事长傅哲宽在采访中提到,产业互联网与新材料是启赋资本投资的两个主要赛道。

在傅哲宽看来,中国传统产业经过三十多年的发展已面临效率低下、产能过剩、研发创新滞后等诸多问题,随着信息技术的普及,这些企业需要向互联网转型升级,产业互联网孕育巨大机会。

正如金沙江创投主管合伙人朱啸虎在2019腾讯云启产业生态年会上分享的那样:“产业互联网已经成为未来10年的长周期发展机遇。”

周期长,注定了产业互联网这个赛道不能以量取胜,只能精耕细作。这或许是启赋资本今年出手两次的主要原因。

启赋资本公开投资事件

4月2日,启赋资本参与了匠人网络的5000万元B+轮融资。CREAMS是杭州匠人网络于2016年4月推出的商业不动产资产管理体系,经过近两年的大力推广和市场认证,25个大中城市的地标楼宇均选择了CREAMS;全国已有3820幢写字楼采用CREAMS进行资产管理,管理年租金规模达901亿元,管理楼宇总面积超过1亿方。

4月27日,家政行业SaaS产品开发商“熊猫家政”宣布完成千万级A轮融资,由启赋资本领投。熊猫家政致力于为家政公司提供一站式互联网+解决方案及相关服务。

烯牛数据显示,今年上半年,企业服务领域投融资事件达393笔,占总投资数量的17.68%,仅次于传统行业。与2019年同期的363笔相比,增加了8.26%。

结语:

疫情终将结束,受疫情影响的投资活动也终将走上正轨。

正如红杉资本全球执行合伙人、红杉中国创始及执行合伙人沈南鹏在接受电话采访时提到,沈南鹏估计中国的医疗健康行业在度过全球危机后将比以往更加强大。他表示,中国有大步向前并发展成为全球医疗服务领先国家的重要机会。沈南鹏还相信,防疫封闭和居家办公的经历将会加速数字化转型,有助于电子商务、社交媒体、在线教育和云计算领域涌现新一批胜利者。