猎云网注:瑞幸爆雷半个多月后,神州租车宣布股权转让,神州宝沃资本局出现第一道裂痕。文章来源:棱镜(ID:lengjing_qqfinance),作者:罗松松。

神州系是陆正耀在瑞幸之外的另一资本局。

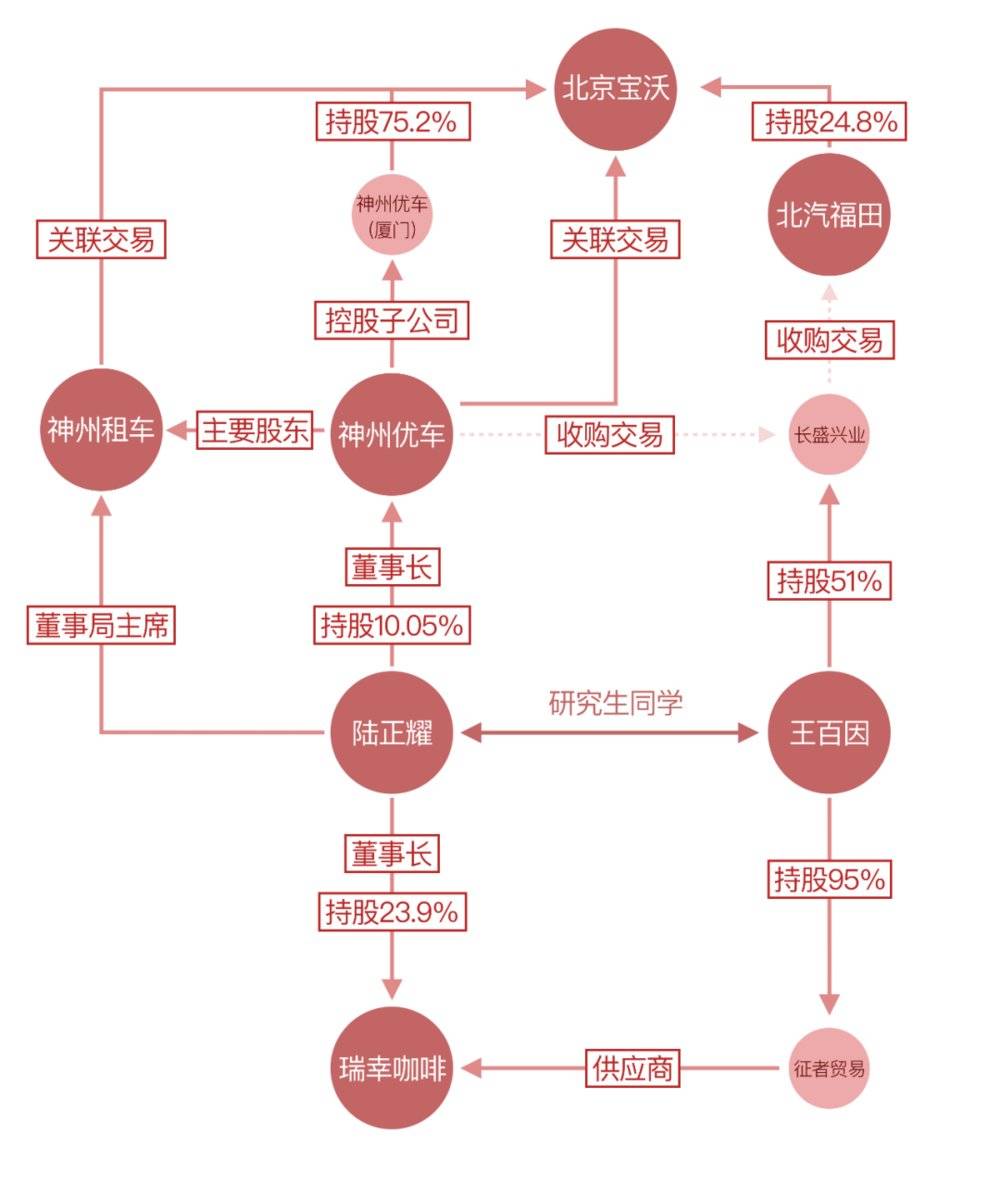

神州租车与神州优车正是其两大棋子,分别在港交所和新三板上市。2019年,陆再下一子,收购北京宝沃汽车股份有限公司(下称“北京宝沃”),编织出一个庞大的关联交易网络。

《棱镜》梳理发现,一方面,神州租车通过批量采购推高宝沃销量,又从试乘试驾活动中分一杯羹;一方面,神州优车通过线上购车平台为宝沃导流做大汽车销售业务。

陆正耀试图复制瑞幸模式,围绕神州宝沃,再造一个新零售资本局。瑞幸爆雷半个多月后,神州租车宣布股权转让,神州宝沃资本局出现第一道裂痕。

根据4月16日公告,私募机构华平投资旗下Amber Gem将分两批收购神州租车总计17.11%股份,交易完成之后,持股比例增至27.13%,取代陆正耀控制下的神州优车,成为神州租车第一大股东。

但在裂痕出现前,神州宝沃资本局就已露出破绽。

神州宝沃资本局之简易结构图。设计|李馨雨

神秘中间人王百因

2019年3月18日,神州优车发布公告,决定以41.09亿元的现金收购北京宝沃67%的股份。

公司董事会投票结果是5票同意、2票反对,两张反对票来自中国人保与中国银联,两家公司于2017年入股神州优车。

神州优车回复监管部门问询时表示:“上述董事表决反对的主要因素为:近年来国内乘用车市场正处于下行周期,此时进入该行业面临较大的经营风险;整车制造行业所需资金量较大,公司可能面临资金紧缺的风险。”

诞生于德国的宝沃品牌于1961年破产。2014年,北汽集团旗下福田汽车500万欧元收购宝沃品牌,后以北京宝沃为主体在中国生产。

因亏损持续扩大,2018年10月18日,福田汽车挂牌转让北京宝沃67%的股权。

同年12月28日,长盛兴业(厦门)企业管理咨询有限公司(简称“长盛兴业”)39.72亿元摘牌。

长盛兴业是一家典型的壳公司,于摘牌之前的12月3日正式成立,法定代表人王百因主要涉足医药行业,此前在汽车领域并无布局。

神州优车公告确认陆正耀与王百兴为研究生同学。陆正耀此前对外表示:“长盛兴业收购资金来自神州”。

财新网2018年年底的一篇报道显示,长盛兴业的注册电话、地点与神州租车电子商务(长乐)有限公司相同,后者法定代表人王纲系神州优车股东。

2019年7月29日,神州优车从长盛兴业手中接过北京宝沃67%的股权,神州优车通过神州优车(厦门)信息科技有限公司(简称“神州厦门”)控制北京宝沃。

神州厦门拥有五大股东,包括神州优车、厦门市财政局、与神州系存在密切往来的愉悦资本以及两家外资公司。

而王百因或许不只是陆正耀收购北京宝沃的中间人,根据浑水匿名报告,他还有一个身份——瑞幸咖啡供应商。

工商资料显示,将北京宝沃董事长身份让给陆正耀不久,王百因注册成立“征者国际贸易有限公司”(简称“征者”),注册资本1亿元,王百因持股95%。

这家公司的经营范围包括酒、茶饮等食品批发以及咖啡机销售。

根据浑水匿名报告:“征者注册地址是厦门国际航空航运中心C座,紧邻瑞幸咖啡厦门总部。”

王百因还短暂担任过一家名为“中成世纪供应链”公司的法定代表人,注册资本2亿美元,注册地址同样紧邻瑞幸咖啡厦门总部。

陆正耀闪转腾挪

长盛兴业收购北京宝沃67%股权的对价是39.72亿元,神州优车从长盛兴业手中接过宝沃的对价是41.09亿元。

关于两次转手的1.37亿元价差,浑水匿名报告称,“这似乎有利于陆正耀个人而非神州优车公众股东,因交易实际上把1.37亿元现金转移给(神州)优车未公开的关联方王百因。”

监管机构同样提出质疑,神州优车的解释是:长盛兴业为收购北京宝沃需承担一定的资金成本及交易费用。

陆正耀还曾表示,收购北京宝沃“花了实实在在40亿现金”,事实却有所出入。

长盛兴业本应在2020年1月15日前支付27.81亿元的交易尾款。根据福田汽车公告,其中14.8亿元逾期未支付。4月初,福田汽车宣布,这笔尾款延期至2020年12月31日。

神州优车承诺的41.09亿元收购款是否及时支付给长盛兴业,成疑待考。

2019年上半年财报显示,神州优车经营活动现金流净额3.05亿元,“投资支付的现金”22.01亿元,两者相加都不足以支付这笔收购款。

长盛兴业在收购宝沃股权之时,还承诺在三年之内,偿清北京宝沃拖欠福田汽车的42.7亿元(之后增加至46.7亿元)的股东借款。

根据最新协议,北京宝沃拟用固定资产冲抵其约40亿元债务,抵债后剩余借款本金9亿元及利息需在2022年1月17日之前偿还。

监管部门同样质疑了北京宝沃的资产抵债计划。

神州优车在公告中称:“北京宝沃已与北汽福田达成债务重组安排,预计北京宝沃对北汽福田的还债压力将大幅缓解,公司不存在为北京宝沃承担实际担保责任而现金流断裂的风险。”

神州优车此前为北京宝沃拖欠福田汽车的债务提供了最多24亿元的担保。

北京宝沃连年亏损,神州优车需要通过各种方式融资输血。

财报显示,2019年上半年,神州优车已经承诺将价值38.9亿元的的神州租车股票用于质押,但并未详细披露质押融得资金的具体用途。

按照2019年上半年最后一个交易日收盘价6.18港元/股,再结合神州优车当时的持股比例(29.77%)计算,神州优车相当于质押了其持有神州租车90%左右的股票。

神州优车股价最高时20元/股,此后一路下跌至现在的10.04元(停牌中),市值腰斩至269.6亿元。瑞幸暴雷之后,中信证券等做市商退出为神州优车提供做市报价服务,留给陆正耀的资本运作空间已经不大。

“输血”宝沃24.46亿元

瑞幸暴雷之前,神州系持续“输血”北京宝沃。

乘联会数据显示,北京宝沃2019年的销量5.45万辆(属于厂家销量,非实际上牌量),同比2018年增长65.58%。

2019年中国汽车行业全年销量同比负增长8.2%,而且北京宝沃只有一款新车上市(2019年12月20日上市的BX3),其销售增速不仅跑赢大盘,还让大众、丰田、吉利这些主流品牌相形见绌。

宝沃业绩暴涨背后,是神州系公司之间的巨额关联交易。

2019年2月28日,陆正耀控制下的神州租车(00699.HK)全资子公司“北京神州汽车租赁有限公司”(简称“神州租车北京”)与“宝沃中国”签订框架协议,约定2019年2月18日至2019年12月31日之间,通过指定渠道购买2万辆宝沃汽车。

财报显示,神州租车车队规模从2018年的135191辆增至2019年的148894辆,神州租车2019年处理的二手车数量为29203辆。《棱镜》通过计算可知,神州租车2019年新采购车辆为42903辆。

神州租车2019年斥资40.34亿元购车,每辆车采购均价9.4万元。前五大供应商占采购量约84%,而其中最大供应商的采购量占比60.52%。

而在2018年,神州租车前五大供应商占车辆采购量约31.5%,其中最大供应商占比只有8.7%。

神州租车在2019年财报中回应:“由于二手车售价下跌的趋势,公司购买了大量带有回购协议的宝沃车辆,以保证车辆残值。宝沃成为公司重要的OEM供应商,其他OEM供应商的汽车因上述策略性安排而減少。”

这意味着,神州租车2019年向北京宝沃支付了约24.46亿元的新车采购款。

北京宝沃销售主力为BX5和BX7两款燃油车,官方建议零售价分别是12.98万和16.98万起。若按照神州租车平均采购价9.4万元计算,24.46亿元可以买下2.6万辆宝沃汽车,相当于宝沃2019年全年销量的五成。

诡异的应收帐款与两大客户

给北京宝沃贡献销量不止神州租车,神州优车同样与北京宝沃合作密切。

神州优车财报披露:“公司与北京宝沃在汽车制造、车辆采购与车队运营、销售体系拓展和联合营销等领域开展全面深度战略合作。”

目前,神州优车共计三块业务,包括出行板块的专车业务、电商板块的“买买车”业务和金融板块的“车闪贷”业务。

“买买车”主要负责包括新车、二手车在内的汽车销售,是宝沃销量的另一推手。

神州优车董事长曾表示:“神州买买车业务会是厂家销售渠道的补充,是处理热销车、库存车等的补充。长远来看,可能颠覆传统的4S体系。”

“买买车”2017年达到业务巅峰,当年贡献收入约35亿元,同比增长约450%,占当年神州优车营收的35%。除此之外,公司当年毛利率为负3.32%,存货价值8.82亿元。

“买买车”2018年改变销售模式,阶段性从包销变成代销,减少线下开店规模,导致业务营收回落至12.9亿元,毛利率依然是负数,存货下滑至1.93亿元。

2019年上半年,随着北京宝沃成为神州系家族成员,“买买车”在销售人员继续减少(2019年上半年减至674人)的背景下,“车辆销售成本”同比增长17.4%,达到10.8亿元。

关于“车辆销售成本”是否用于购置宝沃汽车,《棱镜》请求神州优车置评,截至发稿未获回复。但神州优车此前对外确认,“买买车”收入增长归功于神州宝沃的“新零售战略”。

令人不解的是,《棱镜》联系神州“买买车”咨询,一名工作人员表示,平台目前主要工作是处理之前客户的售后需求,以及为宝沃线下门店导流,现在已经不卖车了。

《棱镜》通过查阅发现,目前在神州买买车APP上,新车只有宝沃车型,但无法在线提交资料进行审核。

不过,北京宝沃并未改善神州优车业绩。

2019年上半年,神州优车收入19.19亿元,同比暴跌49%,亏损6.52亿元,上年同期尚存净利润1.44亿元。

诡异的是,在合并资产负债表中,神州优车应收账款7.4亿元,相当于2018年同期5.5倍,达到上市以来最高水平;存货4.62亿元,同比暴增239%,两者之和相当于公司流动资产的21.3%。

神州优车前两大应收账款对象是:重庆长盛久安汽车销售有限公司(简称“重庆长盛”)和沈阳曙之光汽车销售有限公司(简称“沈阳曙之光”),分别拖欠3.91亿元、1.66亿元,合计占应收帐款总数的76.74%。

工商信息显示,重庆长盛成立于2019年3月19日,注册资本1000万元,由自然人陈敏(和神州优车一位股东同名)独资持股;沈阳曙之光成立于2019年3月18日,注册资本1000万元,由自然人吴涛独资持股。

两家公司的注册时间恰好是神州正式宣布收购宝沃的日子。

为何只成立3个多月时间,两家汽车销售公司却与神州优车存在巨额资金往来,《棱镜》试图联系神州优车置评,截至发稿未获回复。

神州宝沃资本局失控

神州租车与神州优车围绕北京宝沃的关联交易,还可以关联至神州系掌门人陆正耀的“汽车新零售战略”。

2019年1月8日,在神州优车尚未正式收购宝沃之前,陆正耀公开表示,神州宝沃要“实现产销分离,重构汽车消费、重新定义汽车新零售”。

具体措施包括:在全国建立35个库存中心,通过这种方式,合作伙伴可以实现零库存,无需压货,减少占款压力,宝沃则可趁机推动“千城万店”的渠道下沉计划。

过去一家普通4S店的建店成本动辄上百万,而根据神州宝沃的招商政策,意向者只需缴纳10万至30万不等的保证金即可申请加入销售网络。

“神州想把瑞幸模式复制到宝沃身上,实现遍地开花,但汽车不是咖啡那样的标准快消品,卖车需要专业的人干专业的事,涉及一系列售前与售后服务。”前宝沃经销商王川告诉《棱镜》。

他认为,在产品、品牌和服务都没有太大优势的情况下,零库存、低门槛是神州宝沃吸引投资的主要因素。

“(神州)宝沃缺钱,‘千城万店’计划更像是一种融资手段,10万至30万元的保证金虽然不高,但真能开起1万家门店的话,可以带来至少10亿元的现金流。”王川说。

在消费者一侧,神州宝沃推出的政策包括:1成首付、90天无理由退货、3天深度试驾、维保期间免费提供代步车等。

“1成首付是指以租代购这种融资租赁模式,低首付往往意味着高利息;90天无理由退车不是无条件退车,该结算的费用还是会结算。”王川解释道。

2019年上半年开始,神州租车联合宝沃发起免费试乘试驾活动,一直延续至今。这同样是一笔关联交易。

财报显示,2019年7月29日到2019年12月31日,就宝沃汽车试驾活动,神州租车向北京宝沃大股东神州优车收入的费用高达5922.4万元。

这笔费用弥补了神州租车业务下滑导致的不利影响。

财报显示,神州租车的“车队租赁及其他收入”从2018年的8.55亿元下降至2019年的6.42亿元。

神州优车旗下的专车业务收入同样正在下滑。财报显示,截至2019年6月30日,神州专车收到充值款780万元,而截至2018年12月31日,该数字是4433万元,神州专车用户活跃度以及复购率快速下降。

北京宝沃本就是神州宝沃资本局的险棋,导致神州系资金链紧绷。陆正耀闪转腾挪之际,他的瑞幸咖啡资本局爆出财务造假丑闻,神州宝沃资本局随之失控。