猎云网注:据CVSource投中数据显示:截至2019年12月15日,2019年全球资本市场共有350家中企完成IPO,盛宴背后,谁成为了最大赢家?文章来源:投中网,作者:王满华,编辑:齐岩。

2019年已经结束,回顾去年的IPO市场,可以用“冰火两重天”来形容。

得益于科创板的设立,以及各类重大改革措施的落地,A股市场2019年无论是在IPO数量还是规模上均实现双上扬;受新任“港股之王”阿里巴巴回归、百威亚太在港上市影响,截至12月16日,2019年港股市场募资额高达2637.78亿元,再次位列全球第一。然而,与A股、港股形成鲜明对比的是,在这一年,美股却遭遇波动,远低于市场预期。

在这样的大环境下,中国企业又表现如何呢?

根据CVSource投中数据显示,截至2019年12月15日,2019年全球资本市场共有350家中企完成IPO ,相较2018年的321家增加29家;募资额方面,2019年全球资本市场中企IPO募资总额为4903亿元,2018年该数字为4162亿元,同比增长约18.3%。

具体来看:

A股:IPO数量、规模同比上涨5成 科创板功不可没

在350家上市的中企中,A股市场(含科创板)的IPO数量为188家,占比54%,相较2018年的105家增加73家,此外,2019年A股市场(含科创板)的募资总额达2393亿元,同比增长73.7%。综合来看,2019年,中企在沪深两市IPO数量及规模同比上涨超5成,而这一增长主要得益于科创板。

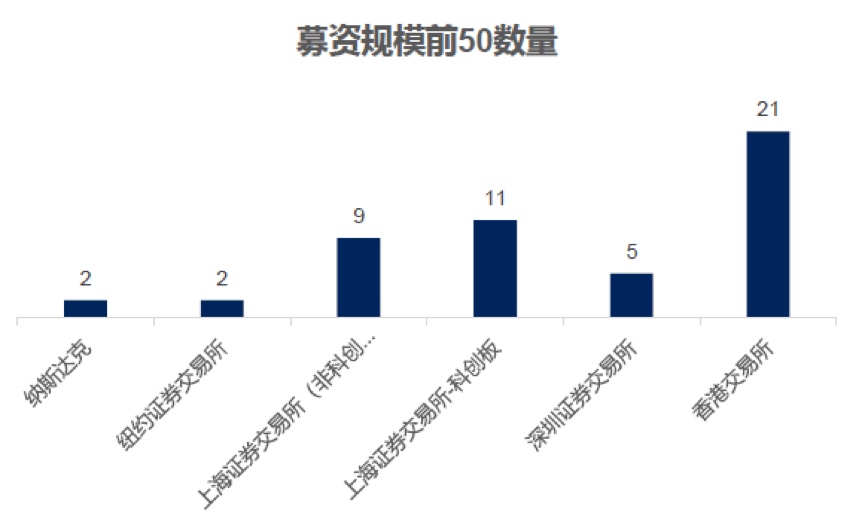

据统计,自7月22日科创板开板以来,2019年迄今共有65家企业在科创板正式上市, CVSource投中数据显示,这65家企业的累计募资达791亿元,占A股市场总募集规模的33%。此外,在2019年中企IPO募资规模前50中,有11家企业来自于科创板上市,仅次于港交所。

图源:投中网

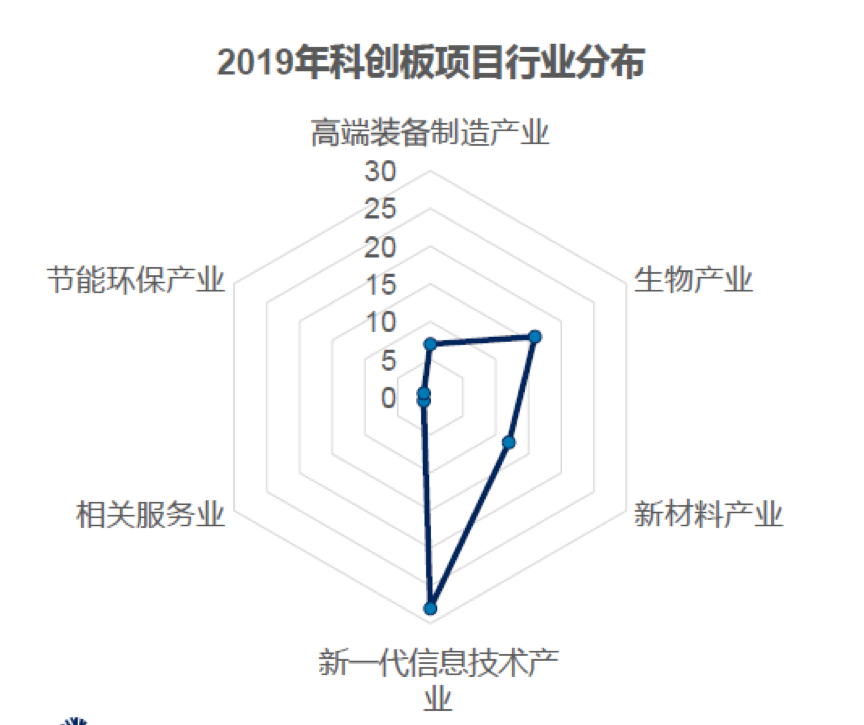

从行业分布来看,科创板上市的65家企业集中分布在新一代信息技术、生物医药、新材料产业,这三大行业占比高达93.1%。

图源:投中网

港股:“股王”阿里回归 内地医疗健康企业在港上市数量持续增多

近日,港交所宣布,2019年港交所预计将再登全球IPO集资排名榜首,为10年来第六度称冠。

成绩背后,中企可谓占据了主导力量。

根据CVSource投中数据显示,截至2019年12月15日,在港股上市的中企数量为130家,占总量的81%。其中内地中企有82家,而香港本土企业数量则相较2018年下滑超五成。与此同时,2019年在港上市中企的总募资额达2268亿元,占港股市场全部募资规模的78%。

从数据上来看,在港股上市的中企数量及规模较2018年分别下降了26.1%和上涨了4.4%。但值得一提的是,于2019年11月在港股二次上市的阿里巴巴,直接贡献了790.95亿元的募资,也就是说,如果没有阿里的回归,2019年中企在港股的募资总额将下降3成。

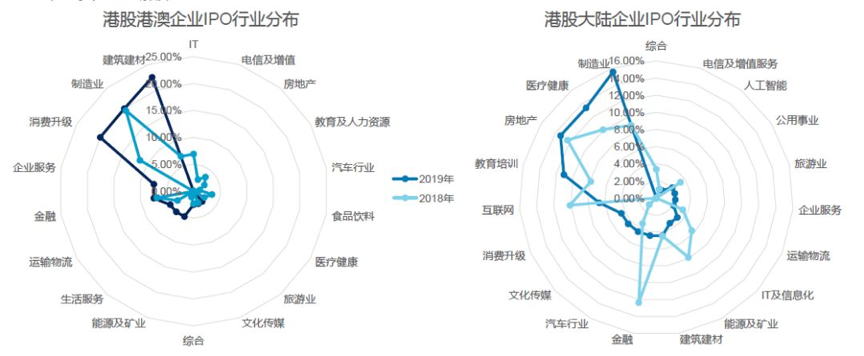

在行业分布方面,如图所示,港股港澳企业IPO行业分布主要集中在建筑建材、制造业、消费升级领域;而内地企业在港上市分布于医疗健康、房地产(物业)、教育培训行业,每个行业年均贡献近10家港股IPO企业。其中,内地医疗健康企业在港上市的数量持续增多。

图源:投中网

美股及其他:中企热情下降,难觅超级独角兽

媒体援引数据报道称,截至12月26日,有211家企业在美国股市上市,募资总额623.3亿美元,金额远低于市场预期。与此同时,中国企业对于美股的热情也在持续下降。

CVSource投中数据显示,截至2019年12月15日,美股IPO的中企数量为32家,募资额为242亿元,较2018年均有所下降。虽然2019年下半年瑞幸、斗鱼的上市,曾长时间占据了各大媒体的头版头条,但相较2018中概股的星光熠熠,2019年的美股却再难寻觅到如爱奇艺那样的超级独角兽。

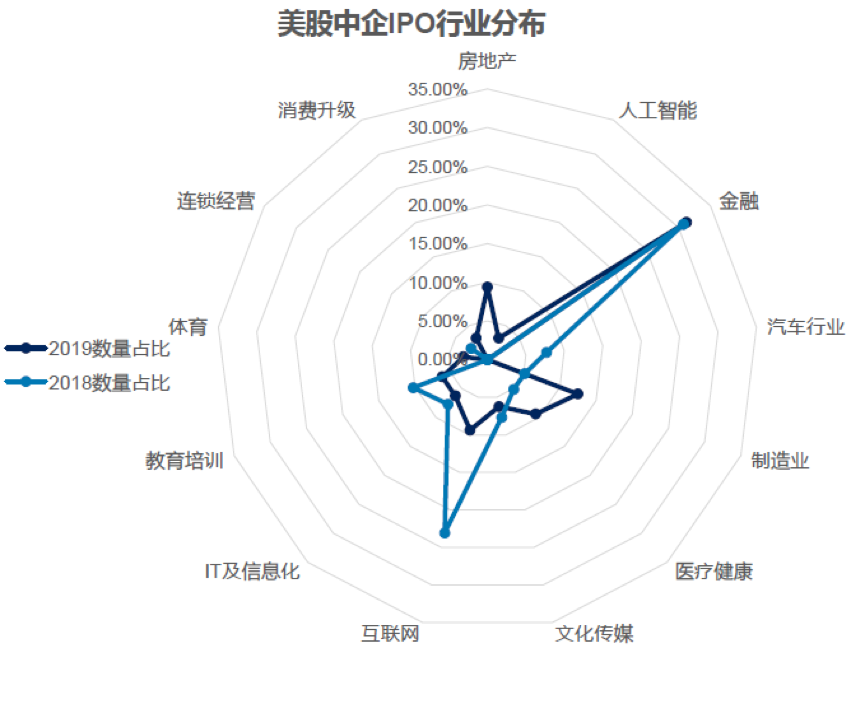

图源:投中网

行业分布上,金融业仍是中概股企业行业分布第一大行业,在2018年和2019年均贡献了超三成的IPO项目;此外,以长租公寓、在线房产交易平台为代表的房地产业新物种集团登陆纳斯达克。但与此同时,2019年美股互联网行业的IPO数量却减少了近七成,教育培训行业下降超五成。

图源:投中网

那么,作为国内VC/PE所依赖的主要退出路径,这350家IPO企业背后谁又成为了最大赢家呢?

IPO背后机构现身:深创投成最大赢家

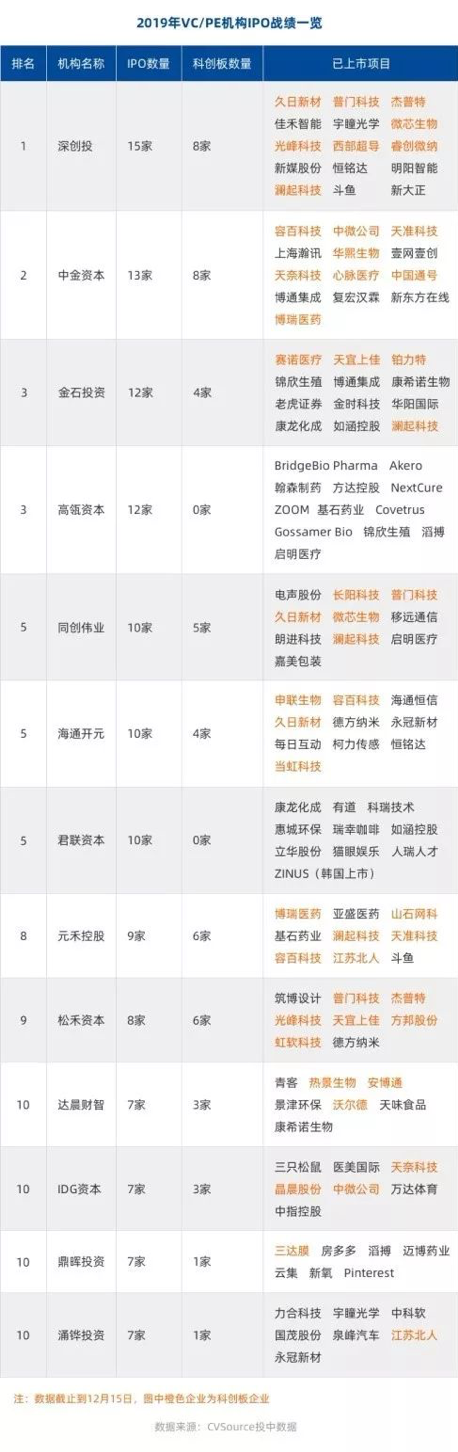

根据CVSource投中数据显示,2019年,在各机构境内外IPO上市企业数量排名中,排在前十的有包括深创投、中金资本、金石投资、高瓴资本、同创伟业、海通开元、君联资本等在内的13家机构。

其中,老牌创投机构深创投以15家上市企业登上榜首,此外,在15家企业中深创投还命中了8家科创板企业,这一数值也在投中科创板企业的机构中遥遥领先。深创投也因此成为2019年IPO总数和科创板企业数量最多的“双料冠军”。

公开资料显示,截至2019年11月底,深创投已投资项目达1051个,累计投资金额约476亿元。其中157家投资企业分别在全球16个资本市场上市,263个项目已退出(含IPO),投资企业数量和投资企业上市数量均位居国内机构首位。

深创投之后,中金资本以13家IPO企业数量位居第二,其中投中的科创板企业数量同样是8家。金石资本、高瓴资本各12企业IPO,并列第三,但高瓴资本并未命中科创板企业。

以下为2019年VC/PE机构IPO战绩一览表:

图源:投中网

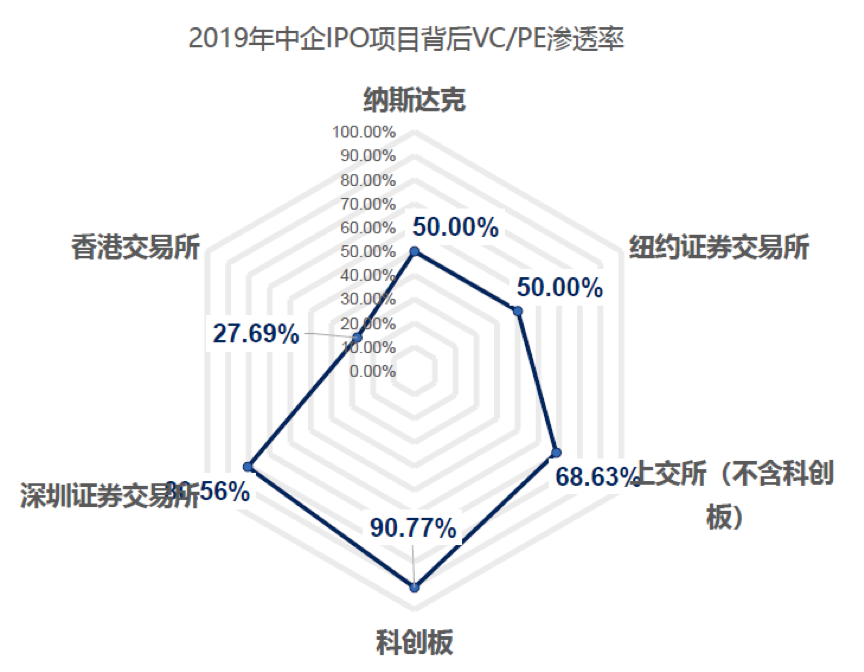

2019年,面对不同的资本市场,VC/PE的热情也不尽相同。

根据CVSource投中数据显示,2019年中企IPO的总VC/PE渗透率为58.3%,其中A股渗透率显著高于美股和港股。科创板上市企业里仅有6家背后未现VC/ PE身影,渗透率高达90.77%。港交所VC/PE渗透率最低,有VC/PE背景的项目仅占1/4。

图源:投中网

从具体行业来看,医疗健康项目背后的VC/PE渗透率居首,超过了互联网、IT及信息化、企业服务等行业。

图源:投中网

九成科创板项目收获正回报,美股&港股近4成遭遇破发

随着企业在资本市场的上市,VC/PE也迎来了一场退出盛宴。但退出是否就等于获得收益?

首先看科创板,CVSource投中数据显示,截至2019年12月15日,超九成科创板项目都收获了正回报,最高涨3.8倍。

企业上市首日,正回报比例高达98.46%,平均涨幅93.97%,上市首日涨幅TOP5的企业分别为微芯生物、安集科技、申联生物医药、晶晨科技和天奈公司。其中微芯生物以379.69%的涨幅位居榜首。

图源:投中网

截至2019年12月15日,科创板企业的正回报比例为92.3%,平均涨幅69.46%。排名前五的分别是金山办公、安集科技、南微医学、心脉医疗和澜起科技。

图源:投中网

与科创板的高歌猛进相比,港股和美股的退出回报则有明显波动,近4成项目遭遇破发。

据CVSource投中数据统计,2019年,在港股上市的企业首日破发率达38.5%,平均跌幅12.3%。其中,海事服务供应商润利海事上市首日破发44.0%,成为港股首日破发排名之最,而截至目前,润利海事累计跌幅已达68.8%。数据显示,截至12月15日,港股的破发率已达53.1%,破发平均涨跌-31.6%。

美股方面,CVSource投中数据显示,在美股上市的企业首日破发率达34.4%,平均跌幅为-16.4%。其中,网红电商“如涵”从2019年4月3日上市开始,公司股价持续走低,一度跌到38.2%。到股市收盘的时候,如涵公司股价从12.5美元/ADS下降到7.85美元/ADS,首日破发37.2%,市值缩水近三分之一。

写在最后

从推出科创板注册制,到规范执行退市制度、推进并购重组制度改革,到分拆上市制度改革、再融资制度改革、新三板制度改革、H股全流通改革等,对于2019年的中国资本市场来说,“改革”贯穿始终,A股市场也因此表现出了较强韧性。

港股方面,虽然继续蝉联全球IPO融资冠军的宝座,但如果没有阿里的回归,发行数量和募资金额双双大幅下滑的事实也不容忽视,对于港股的未来,德勤方面也持悲观态度,其在报告中预测,2020年香港的IPO融资额与2019年相比将减少2-3成,约为2200-2500亿港元,发行数量也下降至160只左右。

然而,预测终究是预测,最后全球资本市场的成绩如何,还有待时间的检验。但不管成绩如何,2019年已经结束,期待在2020年,不管是企业还是机构投资者都将取得更好的成绩。