猎云网注:前有BATJ大巨头,后有TMD小巨头,加之互联网金融公司的布局,金融流量市场俨然一片红海,但这并不妨碍一些后起之秀的试水。据新流财经报道,手握940万会员的社交电商平台——云集,除年初已上线的信用卡导流业务之外,近日新增了现金贷和消费分期业务。出行三大巨头,除滴滴之外,嘀嗒出行开始为金融机构导流,曹操出行也招兵买马,意欲开展借贷及分期等业务。与此同时,手机巨头们也在蠢蠢欲动、悄然发力。文章来源:投中网(ID:China-Venture),作者:晨曦。

2019年,是公认的“寒冬”,各行各业的玩家们,过得并不安逸。就连曾经位处风口的互联网金融玩家们,也大多在今年偃息旗鼓。

经济下行加之监管承压,这一年,P2P平台被迫出清,所剩者寥寥;这一年,号称日活百万的电商平台,折戟金融。

但也是这一年,BATJ等巨头或一些手握流量的新起玩家,开始抄底,跑马圈地。

那些曾经在互联网金融领域掀起“腥风血雨”的玩家们,如今,究竟怎么样了?

在2019年收尾之际,投中网对互金玩家们这一年的战事进行了梳理。

1、被迫清退的P2P

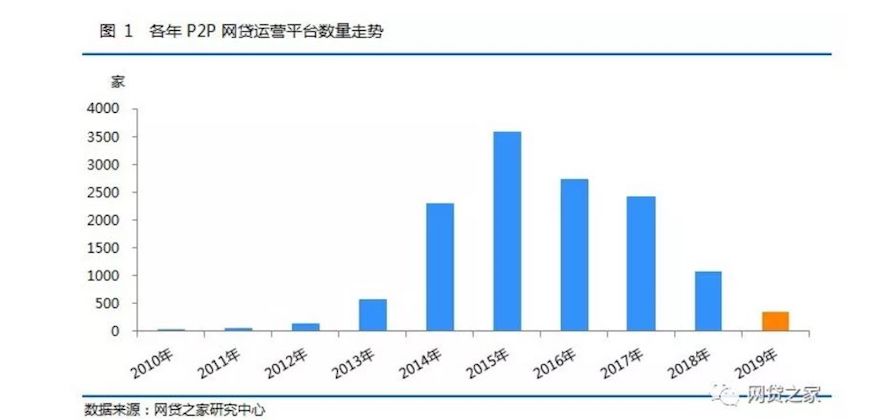

曾经爆火的P2P,在2019年迎来至暗时刻。

与2015年11月行业发展高峰期的数据对比,2019年11月的P2P网贷成交量从1300多亿腰斩,跌到了500亿。这一年,光是玩家就死了700多家。

这不是拐点,也不是终点,未来,这一趋势或还将继续。

2019年初,监管给P2P划出了三条路:要么转为助贷,要么申请小贷牌照,要么成为持牌消费金融公司。

但这三条路,每一条都是荆棘丛生。

随着监管风向不断变化,助贷这条“生路”是否还可行得通,尚未可知。

于是,申请小贷牌照或成为持牌消费金融公司,是当下网贷机构除自动清退之外的最佳选择。

据投中网了解,截至目前,尚未有P2P公司申请或获得消费金融牌照。

网络小贷牌照方面,51信用卡、和信贷、微贷网三家公司已公开宣布将积极申请该牌照。

后面这两条路也不太好走。

有业内人士告诉投中网,要成为持牌机构,首先要解决的是将原来P2P风险进行出清,但其实大多数平台隐藏的风险极大,要将所有的风险出清,是一件难度很大的事。

其次,就牌照门槛来看,获取消费金融牌照,对平台的股东实力有一定的要求。比如,平台的股东假设是以非金融机构作为主要发起人时,要求最近1年营业收入不低于300亿元人民币,但这样的条件只有个别巨头系P2P平台有望达标。

P2P们的生路还未趟平,各个地方已经没有耐心等待了。

目前,四川、湖南、山东、重庆、河北等多个省市纷纷宣布,省内没有一家网贷公司完全合规通过验收,将在全省范围内取缔P2P网贷业务。

从互联网金融高峰期的6000多家平台,到如今仅剩300多家,不过4、5年的时间。业内从业者对网贷行业也多持悲观态度,称P2P将一家不留。

但这真的会是最终的结局吗?2020年或能得到答案。

2、折戟金融的电商

P2P行至末日,消费金融却正在逆势崛起。

相比于无场景放贷,有场景的消费金融一直是玩家们的必争之地。过去几年,凭借教育、租房、医美等场景与金融的结合,不少玩家活得风生水起。

但2019年,原本吃香的场景开始“变味”。

“今年有个大问题,经济下行明显,很多商业服务机构,培训类、医疗类,这种预付款的,跑路发生频繁。”某金融公司员工告诉投中网。

为了保险起见,如今的一些金融公司甚至只敢与各个领域的大中型机构合作,对小机构敬而远之。

场景失灵,不仅发生在租房、教育、医疗,就连用户动辄超百上千万的优质场景——电商,也不灵了。

开展理财业务或给金融机构导流,是大多数电商平台布局金融最简单便捷的途径,蘑菇街、唯品会、小黑鱼、微店都是这么做的。

也有不依赖外部机构,就能完成电商金融布局的。但无论是依赖外部放款的,还是自力更生的电商平台,如今大多面临金融业务受阻的窘境。

据新流财经报道,已死亡的淘集集也曾意欲开展金融导流业务,但因自身危机爆发,与持牌消金机构的合作被迫暂停。

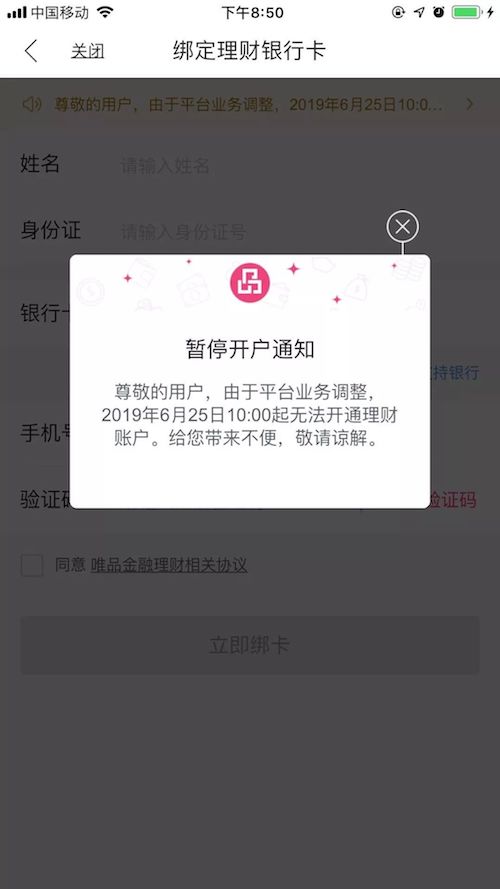

此外,奢侈品电商平台——寺库,下线了寺库钱包;唯品会暂停了理财业务以及部分用户的“唯品花”金融服务。

不过,据唯品会相关人士告诉投中网,暂停部分“唯品花”服务,是因为在业务开展早期,唯品花的资金主要来源于唯品会的自有资金。

如今,为求金融业务稳健合规化发展,唯品花只能将金融业务托付给外部金融机构。

因为唯品花对接的资金机构主要为银行,银行在审核放贷的过程中有自己的审核标准,因此用户的征信、额度和权限都需要重新审批,这就可能导致部分用户的唯品花服务被暂停。

至于为何暂停理财业务,唯品会称,这是因为公司金融业务处于转型期,而做出的整体规划。

多家电商机构折戟互金,那么电商场景与金融的结合还是一门好生意吗?

“电商最容易做消费金融场景,比较容易和分期挂钩,但没做好,风险也大。”某持牌消费金融公司员工李杨告诉投中网。

另一位观察消金多年的业内人士王杰谈电商折戟基金的原因称,这一方面与各家平台的战略与团队有关,另一方面也与电商行业的分化有关。

2018年是电商平台的一个转折点。

据艾瑞咨询发布的《2019年中国社交电商行业研究报告》(下称《报告》)显示,从2014年到2019年,中国网络购物的交易规模,一直呈递增的状态,但其增速却有所放缓。

《报告》显示,2018年中国网络购物交易规模为8万亿,以天猫、京东、唯品会等为代表的传统主流电商平台用户增速已持续放缓至20%,甚至更低。

无论是电商平台还是商户,都面临着激烈的竞争以及获客成本不断攀升的困境。

2014—2020年中国网络购物市场规模

《报告》同时指出,对于电商而言,目前已基本形成赢者通吃的局面:阿里和京东两大巨头市场份额已达80%+;长尾企业数量众多,竞争激烈。

“虽然目前的电商平台很多,但其实大多数用户仍会选择最主流的平台,如淘宝、京东、拼多多等,巨头们吃掉了大部分市场,其余玩家只能分食剩余的份额,竞争力相对较弱。”王杰告诉投中网。

另有业内人士称,除上述原因之外,监管和牌照,也是电商平台开展金融业务存在的掣肘。

网贷被清退,电商又遇掣肘,寒冬之下,面对诱人的金融业务,还有入局者吗?

有。

3、摩拳擦掌的巨头

巨头们从不掩饰对金融的野心。

蚂蚁金服、腾讯金融、京东数科,百度度小满,体量均不容小觑。更重要的是,寒冬之际,巨头们颇有抄底之势。

BATJ四大巨头中,百度的金融业务稍显落后,但在2018年,百度开始奋力猛追。百度将旗下金融业务进行拆分,升级为度小满金融,引入19亿美元的战略投资,同时,百度金融还开始在机场、网络视频中大肆品宣,扩大知名度。

今年5月,百度又先声夺人,通过度小满金融出资4.5亿元人民币,成为哈银消费金融的第二大股东,持股30%,一举拿下时下极具含金量,又符合监管的消费金融牌照。

自此,百度成为BATJ中第一家斩获消金牌照的巨头。

更何况百度看中的哈银不是包袱。

哈银消费金融于2017年4月成立,时间虽晚,但其注册资本金在27家持牌消金公司中,并不算太低,为15亿元。

哈银消费金融在成立第一年,便实现盈利,且其净利润稳步上涨。2019年上半年,哈银消费金融净利润同比增长221.28%,为0.604亿元。

度小满消费金融业务 制图:投中网

截至2019年5月,度小满金融的贷款可授信用户达到3.3亿,累计放贷总额超过3800亿元。

百度入股消金之后,阿里也走了同样的路。

今年6月,微博对包银消费金融进行增资,获取其40%的股权,作为微博的第二大股东,阿里间接对包银消金持股12.08%。

但截至目前,成立已过3年的包银消费金融一直未对外公开运营数据及盈利情况,其大股东包商银行更是在2019年5月24日,因出现严重信用风险,被央行、银保监会接管。

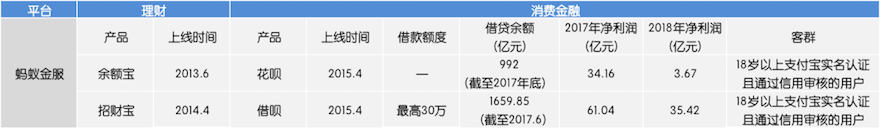

作为阿里金融触角的蚂蚁金服,理财业务主要有余额宝和招财宝,消金业务主要是花呗和借呗。

从近两年数据来看,花呗产生的营收和利润都远低于借呗,其原因或在于花呗对于用户的资金使用用途有所限制,借呗则不限资金使用用途,对用户而言,更具诱惑力。

制图:投中网

但即便是蚂蚁金服这样的巨头,也无法规避监管带来的影响,2017年,监管部门对现金贷进行整顿,花呗与借呗的业绩也因此受损。花呗的净利润直接从34亿元下降至3亿元,断崖式下跌。

消费金融利润骤然缩减,如何才能摆脱困局?场景布局是重要途径之一。

事实上,论及对场景的布局,蚂蚁金服从未落人之后。

淘宝对于蚂蚁金服的花呗而言,是一个极为重要的场景。为了能刺激消费者对花呗的使用频率及借款金额,扩大贷款业务规模,自2015年花呗上线起,每逢双十一花呗都会临时上调用户的信用额度。在淘宝购物时,只要单次消费满100元以上,用户就有机会使用花呗分期。

此外,花呗内嵌于支付宝,享受着支付宝带来的流量,也已覆盖了用户多方面生活场景。借呗亦是如此。

还需一提的是,花呗已不局限于蚂蚁金服体系内,还接入了多家外部线上消费平台和线下商户,如与美团、唯品会、一号店、大众点评等,这些平台无一不是流量高地。

蚂蚁金服的助贷业务也值得一提。据财新报道,目前,国内整个联合贷款市场规模已达到2万亿元左右,涉及数百家银行等金融机构,但蚂蚁金服一家就占一半以上,约万亿元。

蚂蚁金服如此强大,但并非无敌,它最强劲的对手是依旧腾讯金融。

目前,腾讯的理财业务主要体现在理财通和微黄金,截至今年二季度,理财通的总客户资产达到人民币8000亿元。

腾讯的消费金融业务主要通过微众银行旗下的微粒贷展开。微粒贷既提供现金分期,也提供消费分期。用户主要来自于微信和QQ两大社交渠道,授信额度在500元—30万元之间。

截至2017年底,微粒贷的贷款余额已超过1000亿元,虽与蚂蚁金服的借呗存在一定差距,但又略超花呗放贷金额。

2019年7月以来,监管部门要求微粒贷下降产品利率,受此影响,部分合作公司开始收缩与微粒贷的联合贷款业务。

如何才能覆盖微粒贷因监管而落下的业绩?腾讯迅速出击,开始上线新的产品。

2019年10月,微众推出“小鹅有钱花”并登陆腾讯视频APP进行测试,最高额度5万元,最长贷款期限12个月,既能支持提现,也可用于各种消费场景支付。

紧接着11月,又有媒体报道,腾讯内部又孵化出一款信用支付产品——“分付”。

业内评论“分付”的出现,就是微信版的“花呗”,未来分付与花呗或将展开角逐。

据了解,分付上线后或将覆盖微信所有的支付场景,如打车,外卖等。

截至到目前,分付还暂未正式上线。

在头部几大互联网巨头里面,京东的金融实力也不可小觑。

白条和金条是京东在金融领域的杀手锏,两者的不同之处在于,白条主要用于电商消费场景,而京东金条则为现金分期产品。

目前,除京东商城自有场景外,京东白条与外部机构有所合作,已覆盖汽车、装修、旅游等领域。

覆盖场景虽多,但其业绩与蚂蚁、腾讯相比,却并不算亮眼。就总的贷款余额来看,截至2018年年底,京东金条年末贷款余额约为155亿元,京东白条应收账款余额已经增长至345亿元。

不同于BAT,京东金融有自己的战略打法,比如加码汽车金融。

继2016年京东金融初试汽车金融之后,2019年10月,京东金融整合升级汽车分期产品为——车白条,不但提供购车分期服务,还打通了用车、养车环节的金融服务。

此外,与城商行联合发行联名卡,也是京东2019年的重大举措。京东金融联名卡分为金卡和白金卡两种,金卡额度一般在1万—5万元之间,白金卡的额度在5万以上。客户对象为年满18岁,有稳定的工作和收入的人。

至此,可以发现,尽管寒冬之下,但BATJ仍有自己的突围方式,冲破重重壁垒,深入金融。

但其实,在冬季寻觅机会,进行抄底的不仅仅只有BATJ,还有风头正盛的TMD及萌新创业者。

4、跃跃欲试的新秀

在TMD中,若论金融产品最先上线的,还属滴滴,其次是美团,今日头条的速度则相对较慢。

2017年4月,滴滴上线理财产品金桔宝,同年10月,美团上线美团生活费;2018年4月,滴滴上线滴水贷,同年10月,美团上线大额生意贷。而今日头条在2018年7月,才悄然上线金融产品——放心借。

放心借打出的口号是,万元借款日息3元起,最高可借20万。彼时,今日头条背靠6亿用户、1.2亿日活量。

对于开展金融业务,今日头条并未正面承认,放心借上线两个月后,今日头条还在微博公开否认没有开展金融业务。

但事实上,有消息显示,早在2017年8月,今日头条就已在拉勾网等招聘网站发布与金融业务相关的职位。

不仅如此,据中国商网信息显示,今日头条还于去年12月6日,申请了吾先分期、轻栗分期、字节付、火箭智投、金稻穗等多个商标,其中,部分商标与保险、金融业务相关。

在上线放心借之前,今日头条还曾获得保险牌照,并通过收购华夏保险经纪的方式开展保险业务。

不过,较为不幸的是,由于监管规定,保险机构控股、参股或者通过子公司、母公司设立的都不属于自营网络平台,不得经营保险业务。因此,在2019年5月,今日头条旗下保险经纪公司被处罚82万元人民币。

但这并没有影响今日头条在金融领域拓展的野心。

2019年11月,今日头条推出了继放心借之后的另一款借款产品——满分。

在今日头条APP上,如今仍能看到销售保险的入口,但从公开信息来看,今日头条实则是为亚太财险、大地保险,安心保险等保险公司导流。

今日头条之外,美团与滴滴的金融业务也一直备受业界关注,其原因不仅仅是平台用户体量,还可能与其持有的牌照有关。

毕竟,绝大部分金融业务的开展,牌照是关键。

据投中网统计,目前,滴滴已将支付、网络小贷、保险代理、商业保理、融资租赁这些金融业务的许可资质收入囊中;而美团也已拥有支付、银行、保险、小贷四块金融牌照。

此外,美团于今年3月拓展了企业征信业务,而滴滴则被传将设立民营银行。虽然,滴滴方面对此回应称,设立民营银行的消息并不准确,目前也尚无明确推进计划,但从滴滴的APP上来看,滴滴对于金融业务的青睐,非比寻常。

在滴滴APP上的金融服务中,借钱、理财、支付、分期购物、车险、车主贷款等一一呈现。

其中借钱即滴水贷,最高额度30万;理财主要是为营口沿海银行、辽宁振兴银行等城商行提供导流服务,助其推荐银行存款产品;车主贷则是一款为拥有车辆产权用户,提供的贷款服务。

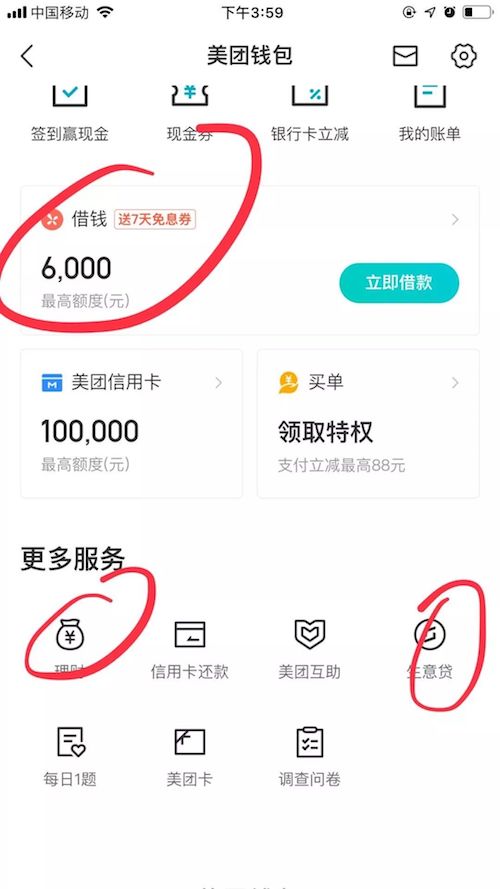

美团主要提供的金融服务有借钱、理财、信用卡、生意贷,其中生意贷最高可贷100万元,日利息最低0.03%。

目前,美团生意贷的日放款已突破1亿元。另截止2019年4月,美团已经拥有550万在线商家和3.4亿活跃消费用户。这将为美团的金融业务提供源源不断的流量支持。

不过,用户对于美团金融业务的体验似乎也不满意,在聚投诉平台上,关于美团生活费暴力催收、不给开结清证明、高利贷的帖子也并不少见。

前有BATJ大巨头,后有TMD小巨头,加之互联网金融公司的布局,金融流量市场俨然一片红海,但这并不妨碍一些后起之秀的试水。

据新流财经报道,手握940万会员的社交电商平台——云集,除年初已上线的信用卡导流业务之外,近日新增了现金贷和消费分期业务。

出行三大巨头,除滴滴之外,嘀嗒出行开始为金融机构导流,曹操出行也招兵买马,意欲开展借贷及分期等业务。

与此同时,手机巨头们也在蠢蠢欲动、悄然发力。

2019年8月底,陈曦卸任小米金融CRO,出任OPPO金融CEO。由此,智能手机巨头OPPO也揭开了金融布局的神秘面纱。

不仅仅是OPPO,vivo也在2019年成立了数字金服中心。业务层面,目前vivo面向C端用户的金融业务主要由vivo钱包承载,有理财、办信用卡、借钱等板块,具体规模尚不可知。人事方面,vivo金融由原网易金融总裁王磊担任总经理,带领一个200多人的团队。

至此,流量巨头们大多无一例外的踏上了金融之旅。

从P2P网贷的被迫退出,到电商金融折戟,互金公司的2019年看起来的确不太美好,但从BATJ与创业新秀积极布局的状态来看,2019年也并有那么差。

这对一部分人来说是最坏的时代,但对另一群人来说,这是海底捞金,抄底新生的好时代。