猎云网注:和 4 年前比,今天的出海电商创业图景和竞争格局已然不同。出海电商,归根结底是满足海外的消费需求,本质上必须符合零售共同的规律,即对供需关系的把控;切入出海电商的方法论就是在市场、商业模式和核心壁垒打造方面做出正确的选择; 关注长期价值,商业才能长青。文章来源:峰瑞资本(freesvc),作者:黄海。

2019 年 10 月 11 日,Club Factory 宣布获得启明等数家国内外基金领投 1 亿美金 D 轮融资,跻身印度第三大电商公司,A 轮领投方峰瑞资本超额跟投。

在此,我们和大家分享 4 年来对出海电商的思考。和 4 年前比,今天的出海电商创业图景和竞争格局已然不同,基于这 4 年持续的跟进和思考,我们对这一领域也有更多新的认知和理解。我们也试图回答,站在 2019 年,出海电商领域还有哪些机会。

4 年前,我们为什么会关注这个领域?

从峰瑞资本创立的 2015 年开始,出海电商就是我们重点关注的行业方向。彼时,海淘行业热闹非凡,「出海电商」并非资本关注的热点。敢于下注,源于我们当时的思考。

那年有一个大背景,即移动互联网迈入全民时代,曾经支撑中国移动互联网行业高速发展的人口红利正在逐渐消失,流量天花板到来的担忧逐步成真。

TalkingData 的《2015 年移动互联网行业发展报告》就指出,「截止 2015 年,设备规模达 12.8 亿台,季度增速 3.2%」,「活跃移动终端的增长速度在逐渐降低,用户趋于饱和,预计 2016 年的用户季度增速将低于 3%。」

新的用户群体亟待被发现,越来越多来自国内的目光开始向海外汇聚。相比国内,那时海外用户的获取成本较低,「出海」成了创业者的新方向之一。来自商务部的数据显示,2015 年,中国对外非金融类直接投资创历史最高值,首次超过万亿美元大关。

当时我们发现,出口电商面向的既有美国、英国这样的成熟市场,又有印度、中东这样的新兴市场。在电商还不发达的新兴市场,从潜在消费者总量来看,还有大片尚待开垦的沃土,包括印度在内的一些主要战场上,中美巨头依然处于混战局面。

这客观上带来的结果是,市场格局仍然开放,且竞争生态对创业公司比较友好,因为没有出现少数巨头垄断市场的情况。

在国内,我们习惯了创业公司为了发展而站队。无论是腾讯系还是阿里系,背后的绑定关系很大程度上源于相对封闭的商业生态,巨头建立起了强大的流量护城河。并不存在一个数据非常丰富且公开,能让企业方便获取用户的投放系统。

在海外,则不然。

由于西方商业文化和法律制度的限制,亚马逊、eBay 和谷歌、脸书,一边是电商巨头,一边是流量巨头,双方并没有形成联盟,也没有任何的投资关系。电商平台和流量平台的相对独立给了创业公司非常好的生长空间。在天花板很高的情况下,这种海外竞争局面对中国创业公司来说,是利好的。

同时,谷歌和脸书这两大广告巨头有非常完善的广告系统和维度丰富的用户数据。只要对目标用户有清晰的了解,就能在谷歌和脸书上用一定的成本获取这些用户。虽然获取成本在不同国家会有差异,但是在起步阶段,这是一个可以规模化获取用户的方式,投入产出比稳定、可控。

除此之外,2010 年进入移动互联网时代后,中国公司的整体作战能力基于移动互联网的创新爆发取得了长足发展,海外市场在运营方法上的先进性不如中国。很多中国创业公司打法灵活,把中国的本土经验因地制宜地运用到了海外市场。

基于上述对行业的分析,2015-2016 年峰瑞资本投资了包括 Club Factory 和 PatPat 等早期出海项目。如果对当时峰瑞资本的投资思路感兴趣,请回看 2015 年《峰瑞研究报告第一期:出口跨境电商的机遇与未来》。

4 年后,对出海电商领域的新观察

2015 年,关注出海电商方向的投资人还不多。到了 2019 年,不仅包括阿里、亚马逊等在内的国内外巨头纷纷加码新兴市场,包括我们已投公司在内的出海电商创业公司也展露锋芒。基于这 4 年持续的跟进和思考,我们对这一领域也有更多新的认知和理解:

▍中国供应链优势依然存在

近年来,基于中美贸易战和人力成本上升,看衰中国制造业的声音常有。基于下面分析的两点核心原因,我们认为生产外迁现象虽然存在,但中国制造业的系统性优势仍然不可动摇(可回看《李丰专栏 14:为什么要感谢中国制造业》),中国电商出口全球仍然是长期成立的大趋势。

供给端品类丰富

中国制造的轻工业产品丰富度全球最高。

「中国制造」早已不是便宜的代名词,而是比国外能提供的商品 SKU 更多、更丰富,能满足海外人群多样化的需求。特别是服装、家居、鞋包、配饰等天然需要多样性的非标品类。

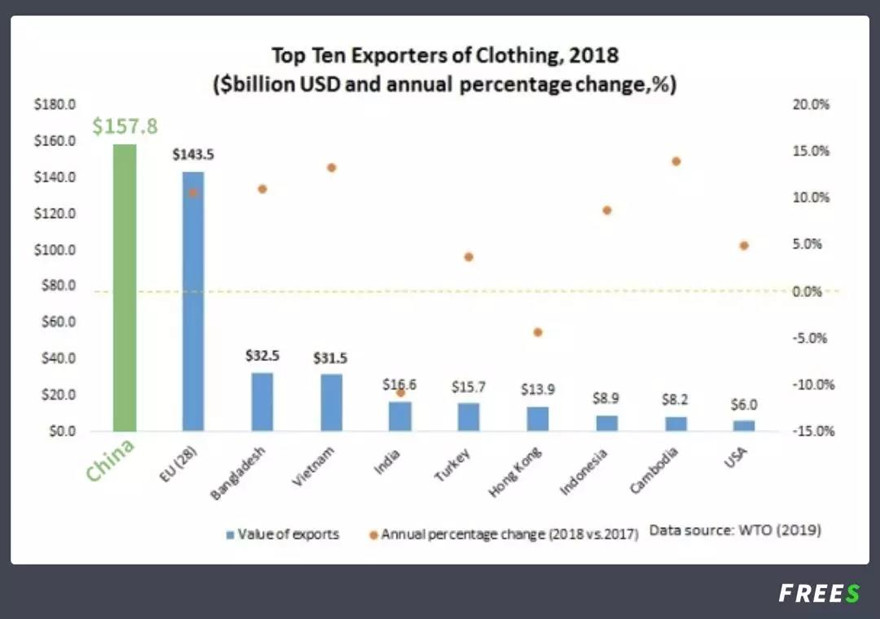

如下图所示,2017 年中国服装出口总额全球第一,除了与第二名欧盟(共 28 个国家组成)出口量接近,远远超过第三名以后的其他所有国家。

和淘宝繁荣生态的基础一样——丰富且长尾的小商家,典型如江浙一带的中小型轻工业企业,能够生产足够丰富的产品来满足全球消费者的需要。这个基础对于出海电商,尤其是非标品类(衣服鞋包等等)非常重要。

部分制造工艺的积淀,短时间内难被取代

以服装行业为例,如果是像白衬衫和 Tshirt 这样的基础品类:偏向标准品,没有复杂的款式、面料和辅料的设计,生产的确容易被人工成本更低的国家抢走。当工艺很容易被复制和学习,人工成本就是生产过程的核心变量,所以基本款的外迁确实是一个趋势。

然而,很多时候,人工成本并非生产过程中最重要的考量。对于一些偏非标品的工艺款,相应的款式、面料和辅料的上下游生态丰富程度,是更关键的考量因素。此外,很多相对复杂的工艺国外生产线工人无法短时间内迅速掌握。因此,当整个生态沉淀的时间足够长,要把整个上下游配套设施和工艺知识外迁是非常困难的。

▍出海电商的本质:技术能提升供需匹配效率

4 年前,对于出海电商,我们多是从中国独特优势的角度去认识;4 年后,看的消费零售类项目越多,思考越深入,我们越觉得出海电商其实就是满足海外的消费需求,那么判断一个出海电商项目是否有投资价值,本质上和判断一个零售项目的标准相同。我们也越来越明确一点,无论出海电商,还是国内电商渠道,或是消费升级品牌,本质上都必须符合零售共同的规律。

零售企业核心之一是对供需两端的理解:

消费者端:对用户需要什么东西,有很强的洞察力;

供应链端:能不能提供一些效率更高的解决方案,在保证质量的情况下提供低价格的商品给消费者。

这其实本来是中国团队的弱项。因为不生活在当地,对当地消费者的理解有限,所以更需要用技术能力提升匹配效率——类似今日头条团队不需要对用户偏好有人为的预设,只需要从数据中自动理解和学习用户偏好。

以峰瑞资本投资的 Club Factory 为例,其相对于印度本土巨头的最大优势在于把握住了中国制造业的优势,能够在某种程度上实现工厂直销消费者,打掉了冗长的中间环节。而它得以实现「直销」的关键,正是利用技术很好地解决了需求端和供应端的匹配。

简单说,通过 Club Factory 的前端数据分析推测在印度会大卖的每一件商品,Club Factory 都必须在后端能够找到这个商品的供应资源。所以说,需求和供给的匹配是整个过程的关键。

Club Factory 做到了这种匹配完全由机器自动完成。如果是依靠人力,它不可能成长为一个能同时管理 1000 万以上 SKU 的电商公司。如果没有商品自动匹配、识别、上架的技术作支撑,整个大规模非标品运营的商业模式也就不存在了。(关于「供需关系」和「对 Club Factory 的拆解」,欢迎参考丰叔在混沌大学 App 里的「模式创新」模块课程。)

▍出海市场的特殊性:少有人关注长期用户价值

如果我们从更长的时间维度来观察这个行业,会发现一个有趣的现象——这是一个各领风骚两三年的市场。什么意思呢?就是很多企业从发展繁荣到最后衰退,时间并不久。

出海电商领域的先行者们,2000 年代初就入场了。

在海外物流不畅通的年代,出海卖家早期主要经营虚拟产品,如游戏点卡。随着物流的发达,慢慢开始有更多创业者尝试实物的跨国运输,兰亭集势是该行业第一家美股上市公司。但好景不长,随着用户留存率低和获客成本走高,兰亭的市值逐年下滑。

跨境通 (环球易购) 是行业仅有的常青树,也是行业目前唯一一家 A 股上市公司,其出海电商业务年销售额超过百亿人民币。

值得思考的是,这个行业规模超万亿,按理能够容纳足够多的公司,但是为什么整个 A 股只有这么一家上市公司?

第一代出海电商,大部分人都在发展过程中渐渐走了下坡路,没能实现长期的发展价值。这也是几年前这个行业关注者寥寥的一个原因——行业持续性存疑。

其实这并非行业内在原因,更多是从业者自身的局限。很多出海电商企业的共同问题在于简单粗暴的打法、过度依赖投放获取新客、老用户留存欠佳,以至于生命周期短暂。

近几年,创业者逐渐意识到问题所在,并更多地关注长期价值。以 Club factory 为例,在印度市场,它坚持以 App 作为交易场景,而没有强调转化更容易的网页端——在 Facebook 信息流插入单一物品广告做单页电商,是当年很多卖家的生财之道。Club Factory 摆脱以往很多出海电商「只管流量不管留存」的短视思维,而 App 无疑是运营和留存用户的最佳环境。

通过上述的认知迭代,我们对行业前景的信心进一步加强。因此在 Club Factory 2018 年的 C 轮融资和 2019 年的 D 轮融资,峰瑞资本都持续跟进,甚至在最新一轮 D 轮融资中超额跟投,进一步提高我们的股权占比。

站在 2019 年,出海电商领域还有哪些机会?

新的机会还会继续产生吗?

一个很明显的事实是,现在不再是行业萌芽的初始阶段。很多国家和地区,尤其是位于亚洲、距离中国较近、同时市场潜力巨大的印度和东南亚,已经有不少创业公司、甚至阿里亚马逊等巨头,在当地扎根深耕,红海厮杀。巨头投入大量资源,把印度和东南亚等核心市场列为必争之地,而头部创业公司也到了中后期 PE 阶段融资的规模。

在这种情况下,后来者还有什么差异化的空间和细分的赛道能够切入呢?

我们有两条建议:

一是利用平台红利,降低获客成本。

关注社交媒体的红利。在国内,以化妆品行业为代表的一批快消品牌最近一年快速崛起,就是深度利用了抖音等平台的内容红利,这一点我在之前的文章《初创品牌破局:从流量思维到内容思维》有分析。

国外的逻辑也类似,在本篇第一部分,我也提到 Facebook 和 YouTube,以及新一代的 Snapchat 和 Instagram,都是开放平台,使用起来制约更少——例如国内抖音内容中出现引导关注微信的相关提示,被封杀的可能性很大,但在海外则不存在类似问题。

一个具体案例是,由于 Snapchat 在中东市场渗透率持续提高,同时 Snapchat 官方还没有系统化地在当地进行变现,有电商创业公司利用这一获客洼地,从 2018 开始实现在中东地区的快速获客和增长。

二是聚焦品类,通过质量和服务优势形成复购。

对于品类要有非常好的判断力,可以去聚焦一个你擅长和你熟悉的品类去深挖。出海电商市场庞大,专注在适合出口(物流支持且中国生产有优势)的单一品类上形成质量和服务优势,亦能实现可观盈利,如重量较轻运输不易损坏的婚纱、假发、汽配等。例如,峰瑞资本投资的另一家出海电商 PatPat 聚焦欧美市场的童装类目,这几年间也实现了快速发展。

本篇总结

1. 出海电商,归根结底是满足海外的消费需求,本质上必须符合零售共同的规律,即对供需关系的把控。

2. 切入出海电商的方法论就是在市场、商业模式和核心壁垒打造方面做出正确的选择。

3. 关注长期价值,商业才能长青。