猎云网注:上市固然能让造车新势力们获取一笔巨额资金,但同时也是一把双刃剑,会将财务数据赤裸裸的呈现在所有人面前。这就需要造车新势力们承担着仍然巨额亏损带来的舆论压力,毕竟股民们对于亏损的包容力远不及上市前的VC/PE股东。文章来源:投资界(ID:pedaily2012),作者:闫启。

李斌还是站了出来。

9月25日晚间,蔚来不得不恢复召开了2019年第二季度财报的电话会议。前一天,这个电话会议被临时取消。

财报会议上,对于蔚来汽车4年累计亏损400亿元人民币的新闻,蔚来创始人、董事长、CEO李斌特意予以澄清:“没有那么多,只有220亿元。”

但外界似乎并不买账,蔚来股价进一步下挫至2.05美元/股。相比曾经的高光时刻,蔚来汽车的股价说是“膝斩”也毫不夸张。曾经,蔚来股价一度上涨至13.8美元/股,哥伦比亚的广播节目将蔚来汽车的ES8 SUV称为“特斯拉杀手”。

蔚来汽车的遭遇,对于其他急于IPO的造车新势力来说,无疑是一记警钟。

不是400亿,蔚来只烧了200亿

蔚来2019年第二季度财报姗姗来迟,相比原计划晚了一个月,直到9月24日才对外发布,而且临时取消了原定于当晚北京时间8点的电话会议。

财报显示,蔚来本季度15.08亿元的营收比第一季度的16.31亿减少了7.5%,32.85亿的净亏损却同比增加83%,环比增加了25.2%。另外,其汽车销售额为14.14亿元,环比减少7.9%,汽车销售毛利率为负24.1%,上一季度仅为负7.2%。

财报一出,4年亏损400亿的新闻令人错愕。

要知道亏损了15年的特斯拉,累计亏损也不过如此。蔚来的股价应声而跌,最大跌幅一度达28%,收盘时下跌 20.22%。这样的市场反应,取消的电话会议不得不恢复。

对于第二季度高达32.85亿元的净亏损,蔚来首席财务官(CFO)谢东萤解释称亏损很大程度上来自于此前召回车辆的影响。如果扣除3.39亿元人民币的召回成本,其汽车销售利润率为负4%,较一季度的负7.2%原本是有所改善的。

今年二季度,因为电池包的安全隐患问题,蔚来自6月27日起召回了共计4803辆在去年4月2日至10月19日生产的ES8汽车,据了解这一数量占据了未来总销量的两成。

对于大家最关注的4年亏损400亿元,李斌也对此做了特别澄清。他表示“最近看到有些媒体不专业的报道,说蔚来累计亏损了五十亿美金,我想借此特地澄清一下并不是这样,亏损的数字是 220 亿人民币,其中 100 亿用在研发投入上。”

即便是220亿,这个亏损的数字仍然令人震惊。

“蔚来只是一个4岁的孩子,不能指望一个4岁的孩子来养家。相比特斯拉15年才盈利,蔚来需要的时间不会超过10年”李斌这样为巨额亏损开脱显然并不能令投资者满意,蔚来的股价进一步下挫5.5%,已经跌至2.05美元/股。

毕竟,10年对于绝大多数的投资者来说,都是一个太漫长的期限。

但不可否认的是,蔚来确实在研发上投入了重金。正如李斌再三强调的,亏损的220亿元中,有100亿都是投入在了研发上。2018年仅第四季度蔚来的研发费用投入就达到15亿美元,这一数字甚至高于特斯拉2018年的整体研发投入。

蔚来也曾表示全球目前有能力进行独立正向研发智能电动汽车6项核心技术(电机、电控、电池包、智能座舱、智能网联、自动辅助驾驶技术)的,只有特斯拉和蔚来。

从这点来看,蔚来的实际情况并没有看上去那么差。

200亿只是及格线,VC/PE也烧不动了

蔚来能够烧那么多钱,是因为能融到那么多钱。说到融资能力,国内能够超过李斌可以说是寥寥无几。

曾经,注册不到一个月的蔚来汽车,李斌仅靠几个朋友就轻松敲定了首轮融资,而且还是包括高瓴资本、腾讯、京东、顺为资本这样顶级的投资方。

2015年6月,公司注册不到一个月的蔚来汽车几乎是关起门来就敲定了A轮融资,其中一个故事更是在业内广为流传:李斌只花了15分钟在饭桌上讲述创业思路,而刘强东只花了10秒就回答Yes。

时间往前推移几年,那时才是造车新势力最高光的时刻。只要是踏入造车这个风口的,很容易获得VC/PE的支持。而想要投资蔚来汽车这样的项目,名气不够的投资机构甚至根本投不进去。

马云曾说:汽车将成为移动的计算机,未来汽车80%的功能与交通无关。把汽车当作一个智能终端来打造的造车新势力的出现,无疑会给投资人带来无限的想象。

尽管连产品都没有,造车新势力公司的估值还是一路水涨船高。尽管价格很贵,但是投资人更怕的是错过一个时代。

对于目前没有造血能力的造车新势力来说,只能靠资本不断输血来维持运转。而且随着造车进度的前进,烧钱的速度更是直线上升。

“没有融到200亿元的能力,可能比较难开始一个新的汽车品牌。”这是李斌最开始的判断。何小鹏也曾表示:“以前看别人做车觉得100亿元太夸张,现在自己跳进来才知道200亿元都不够花。”

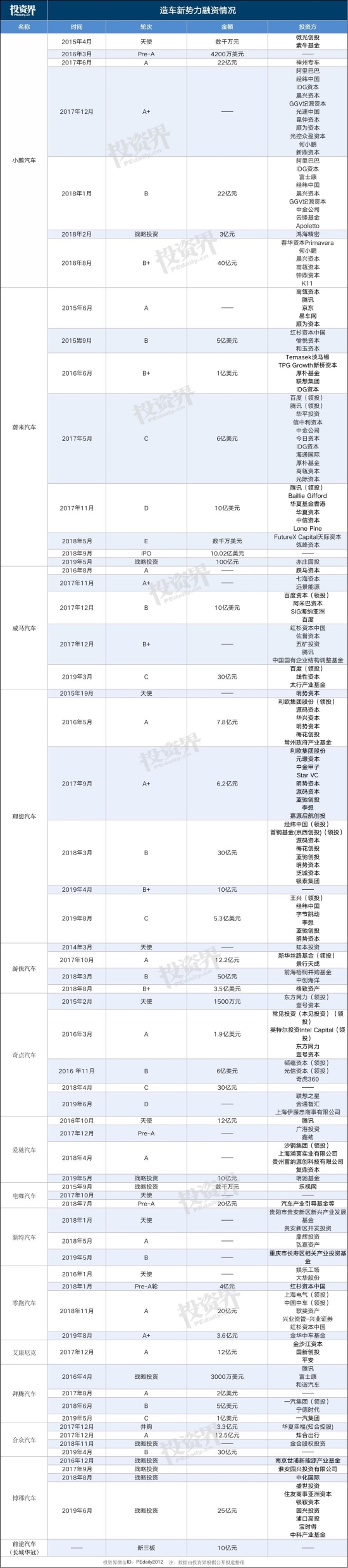

目前,威马汽车融资已经超过120亿元,小鹏汽车累计融资已经超过100亿元,而蔚来汽车的融资更是已经超过了300亿元。

据不完全统计,自2009年开始,全国诞生了约500家造车新势力,其中发布品牌的就有六七十家,但能达到200亿融资能力的凤毛麟角。

然而进入2019年,造车新势力不管融资的频率还是金额都已经远不如从前了。

显然对于造车新势力来说,IPO是成了募集资金最好的方法。

IPO,造车新势力的双刃剑

随着科创板开板火热,让更多的造车新势力的目光聚集到了科创板。

此前,曾经有消息报道,已经在美国纽交所上市的蔚来汽车正在计划回科创板,因此有蔚来在美股混不下去了的舆论传出,李斌出面否认了这个说法,“我们没有要回科创板,短期内根本没有这个计划”。

不过,李斌在昨日的回应中表示,“蔚来此前已经筹集的资金来自于全球的投资者,大部分是美元基金,需要考虑国外投资者的利益”。但随着人民币基金的入股,蔚来对于科创板的态度未来可能会有所改变。

今年3月,蔚来获得了北京亦庄国际投资发展有限公司100亿元人民币的战略投资,根据协议,蔚来将在北京经济技术开发区设立新的实体“蔚来中国”,并向“蔚来中国”注入特定的业务和资产。李斌同时也提到“上海科创板还在起步阶段,我们需要研究一下的规则章程”。

科创板实施注册制,允许符合科创板定位但还未实现盈利的企业挂牌上市,而且从当前申报企业的情况看,市盈率普遍偏高,显示出投资者对于科创板挂牌企业的投资热情,这对急需资金的造车新势力来说是度过资金难关的良机。

相比蔚来对科创板的态度不明,不少造车新势力已经摩拳擦掌。

据了解,前途汽车的母公司长城华冠已经申请从新三板摘牌,开始为转战科创板进行准备;今年7月10日,奇点汽车首席品牌和战略发展副总裁赵强明确表示奇点要登陆科创板,他表示,“具体进展要看(证监会)审核流程。”但随后他本人又进行了否认;博郡汽车、合众汽车、天际汽车等造车新势力也或多或少都有在科创板IPO的打算。

此外,作为造车新势力之中的后起之秀,理想汽车已经启动赴美上市。据IPO早知道报道,理想汽车准备2020年在美股上市,募资规模大概在5亿美元左右。上个月,理想汽车才刚完成5.3亿美元C轮融资,投后估值达到29.3亿美元,这已经超过了目前蔚来汽车的市值。

理想汽车创始人李想判断,“造车新势力的融资窗口期剩余时间不会超过一年,在一年内会有大批企业淘汰出局,90%的投资人都会损失惨重。”他认为,目前初创车企中的头部代表都还未能盈利,一年后不会有人再投资新的标的。

上市固然能让造车新势力们获取一笔巨额资金,但同时也是一把双刃剑,会将财务数据赤裸裸的呈现在所有人面前。这就需要造车新势力们承担着仍然巨额亏损带来的舆论压力,毕竟股民们对于亏损的包容力远不及上市前的VC/PE股东。

蔚来汽车在纳斯达克的尴尬境况,对于其他造车新势力来说无疑是前车之鉴——原来即便IPO了,日子也还是这么难过。