猎云注:在过去十年,企业投资人的形象和行为都有了很大的变化。在美国,去年企业风投(CVC)的投资数额更是首次超越了传统VC。近日,创投博客VC Cafe针对近年来美国企业风投的变化进行了探讨,给出了一个较为完善的美国企业风投画像。原文:VC Cafe;编译:曹玮钰 投中网。

以下是正文部分:

企业风险投资(CVC)具有很强的周期性,因此获得了一个绰号,“旅游资本”——市场强劲时,企业风投会在“旺季” 增长,而市场动荡时,企业风投会迅速消失。

在过去十年,企业投资人的形象和行为都有了很大的变化。如今,财富百强企业(按营收排名的美国100强企业)中,77%的企业会进行风险投资,52%的企业有自己的投资部门(公司),比如英特尔有英特尔投资(Intel Capital),谷歌有谷歌风投(GV)、CapitalG、Gradient Ventures,Salesforce有SalesforceVentures,微软有M12。这些大型科技公司,已经成为技术领域最活跃的投资方,迄今为止的财务表现也十分强劲。

企业风投的范畴,也已经远远超出了科技领域:金融服务领域,有巨头巴克莱、高盛;保险领域有安盛(AxaVentures)、安联、Av8;健康制药领域,有辉瑞((Pfizer Ventures)、凯萨医疗,蓝十字蓝盾;还有一些大型的媒体公司也涉足其中,比如迪士尼、康卡斯特、SkyVentures等。当然,还有软银,凭借千亿美元的愿景基金,其全球的风投规模几乎翻了一番。

财富500强的企业风投公司(部分)

2018年,美国的企业风投总额首次超过传统VC

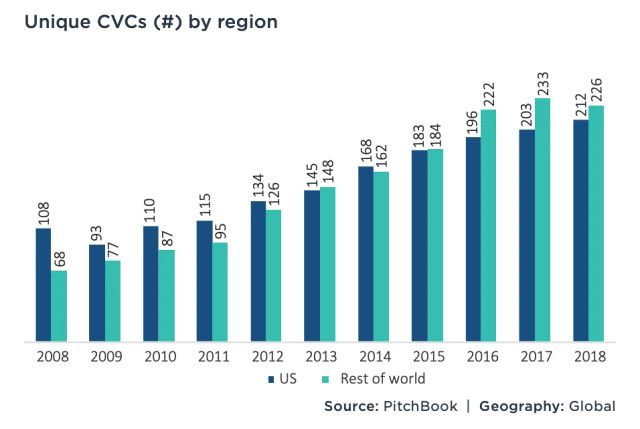

根据PitchBook的数据,2018年美国的企业投资数量为212家,几乎是2008年的两倍。

美国企业风投的数量数据(来源:PitchBook)

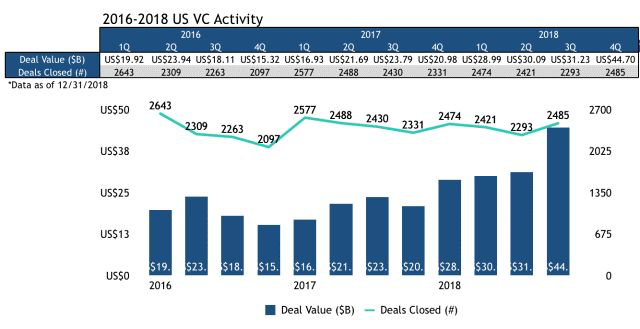

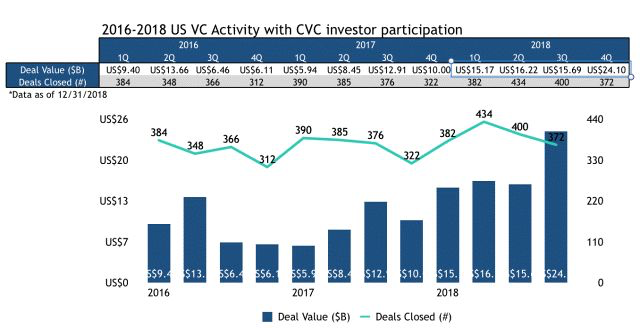

2018年,美国的风险投资总额达到1350亿美元,其中,711亿美元来自企业风投,占风投总额的52%,这是企业风投首次超过传统风投。

2018年的这一现象不是昙花一现,而是长期趋势的一部分。根据PitchBook的数据,美国企业风投规模近10年处于增长趋势。

2016-2018年美国风投概况(来源:PitchBook)

2016-2018美国企业风投活动情况(来源:PitchBook)

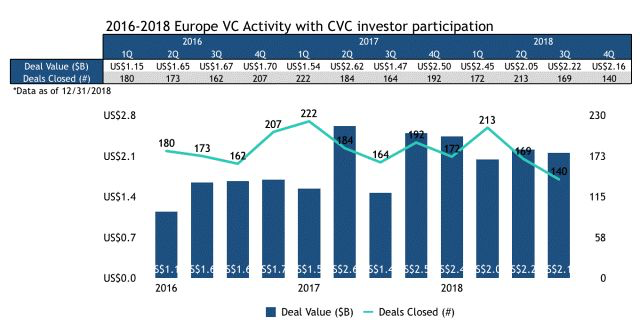

欧洲企业风投的进程较慢,但规模正在增加

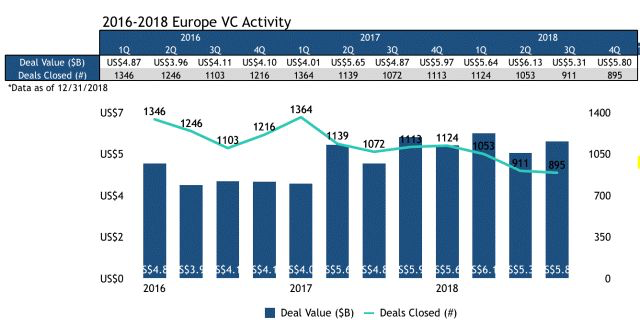

欧洲地区的企业风投的进程似乎比较缓慢。2018年,欧洲风险投资总额为228.8亿美元,其中企业风投数额为88.7亿美元,占风投总额的38.7%。

总体来看,欧洲风投的规模同比有所增加,但并没有显著变化。

然而市场对欧洲风险投资的兴趣是在增加的,特别是在英国、德国和法国等顶级市场,越来越多的企业把资金投到了传统的VC基金和企业的直投部门。

2016-2018欧洲风投概况(来源:PitchBook)

2016-2018欧洲企业风投概况(来源:PitchBook)

当前企业做风投,只停留在风险投资而已

对于初创企业来说,特别在其早期阶段,从企业拿融资是一项重大的决定。

企业进行风险投资的动机是不同的,有些是为了财务回报,比如企业会改变激励机制,与创业者和其他投资人一起入股;有些则是为了战略价值,属于企业研发的一种延伸,这种情况下,企业和被投企业之间,会产生激励上的差异差异。

企业风投的决策速度也是不同的,这取决于企业风投的基金结构和投资委员会设置。

对于初创企业来说,有时很难评估信号风险,或者在企业进行战略投资时,初创企业会有退出受阻的风险。

然而凡事皆有两面。

如果初创企业能够以正确的方式利用企业风投,企业就可以成为创业公司真正的战略合作伙伴。有时,企业风投会为初创企业带来一些商业协议和品牌联动效应,也会成为绝佳的设计合作伙伴或可参考客户,这都可以帮助初创企业跨越一些鸿沟,解锁新的能力。这种情况通常发生在A轮之后。

企业为什么要做风投

从企业的角度来看,这是一种自然的进程。传统业务的企业正面临着前所未有的颠覆,这种颠覆来自横跨多个行业的科技巨头和创业公司,毕竟“软件正在吞噬世界”(译者注:“软件正在吞噬世界”是硅谷知名风投机构A16Z的主张)。

这时,CEO和董事会面临一些选择:

内部创新,即企业研发——取决于企业自身的能力,往往花费高昂。

通过并购实现外部增长——通常无法实现协同效应,需要有雄厚的财力。

直接投资——有多种形式,比如设立独立的投资公司,企业内部设立投资部门(追求财务回报),成立独立的基金(追求战略价值),入股企业等等。

投资VC基金 ——作为LP,投资VC的基金(追求财务回报、项目流和战略价值)。

其它形式的创新,比如加速器、孵化器等。

PitchBook分析师最近发布了一篇很棒的分析笔记《企业风投的黄金法则》,对企业风投的相关因素进行了分析:

战略驱动 —— “企业在组建风投部门,以及创业孵化器和加速器,以便从初创企业的创新中受益。鉴于这一趋势,我们认为,企业风投已成为企业创新的核心部分,借此企业可以获得人工智能、金融科技和生物科技等新兴技术。”

其中,人工智能拥有巨大的推动力:“波士顿咨询最近的一项调查显示,90%的公司投资了人工智能。”

财务驱动——“现金余额与企业风投活动之间没有关系。”

研发和资本支出——“2018年,研发和资本支出均与企业风投活动呈正相关。”

现金余额 ——“研究表明,现金余额与企业风投之间没有相关性,但根据Pitchbook的数据,27家企业风投的母公司,2018年现金余额的平均增长量打破了纪录水平,这表明现金余额可以加强企业的风投活动”。

并购支出——“2018年,企业风投的母公司并购资金流出量大幅下降”。

市值(股价)—— “若以研发支出作为创新的衡量标准,那些更具创新性(研发支出更高)的公司,市场表现会比同行要好。也就是说,企业为了提升市值并重回创新之列,组建风投部门可以作为公司战略的一部分。”

市场对待企业投资人的态度也在改变。例如,硅谷风投机构Union Square(USV)的联合创始人弗雷德威尔逊(Fred Wilson)2013年曾信誓旦旦地表示,永远不会和企业投资人一起投资。但他后来道了歉——因为之后,USV分别与谷歌的谷歌风投(GV)、Capital G,三星的NEXT基金,贝塔斯曼的数字媒体投资基金BDMI,赫斯特资本(Hearst Ventures),高通风投(QualcommVentures)等企业投资人,共同投资了不止一笔交易。

用Global Corporate Venturing首席执行官詹姆斯·莫森(JamesMawson)的话来说:

“与任何潜在投资人一样,创业者要确保他们向企业的风险投资人提出了这个难以回答的问题:企业如何帮助他们实现五个基本需求——资本、客户、产品开发、人才招聘以及最终的退出。

最好的投资人,对其投资组合中的标的公司,会记录下发展轨迹,并且有明确的发展路径。投资人和创业者,可以一起让世界变得更好,但前提是,双方都得擦亮双眼。”