猎云网注:王振华上次涉案是在2016年1月22日,新城控股彼时公告称,公司董事长王振华因个人原因,正在接受常州市武进区纪委调查,其可以以适当方式参与公司重大事项的决策,并强调此事“与公司经营无关”。在王振华因涉嫌猥亵儿童被上海警方拘留后,新城发展的儿童主题业务同样蒙上一层阴影。文章来源:棱镜(ID:lengjing_qqfinance),作者:郭亦非。

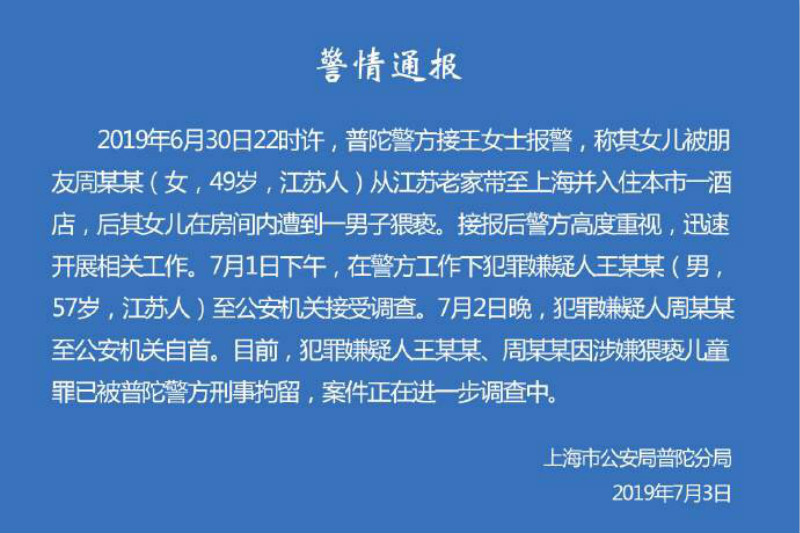

2019年7月3日,上海市公安局普陀分局发布警情通报:2019年6月30日22时许,上海普陀警方接王女士报警,称其女儿被朋友周某某(女,49岁,江苏人)从江苏老家带至上海并入住本市一酒店,后其女儿在房间内遭到一男子猥亵。接报后警方高度重视,迅速开展相关工作。

7月1日下午,在警方工作下犯罪嫌疑人王某某(男,57岁,江苏人)至公安机关接受调查。7月2日晚,犯罪嫌疑人周某某至公安机关自首。目前,犯罪嫌疑人王某某、周某某因涉嫌猥亵儿童罪已被普陀警方刑事拘留,案件正在进一步调查中。

7月3日晚间,新城旗下三家上市——新城控股、新城发展控股和新城悦均赶在信批规定的最后时刻公告确实,公司实际控制人、董事长王振华因个人原因被刑事拘留,其中新城控股和新城发展控股均选举董事兼总裁王晓松继任董事长。

王晓松系王振华独生子,1987年12月生,南京大学本科学历。2009年8月加入江苏新城地产股份有限公司,曾任江苏新城常州公司工程部土建工程师、上海公司工程部助理经理、项目总经理,江苏新城助理总裁兼市场营销部总经理。

2016年,因个人婚姻不被王振华认可,导致父子反目,王晓松离开新城长达两年,后来王晓松妻子生下一对双胞胎,父子重归于好,并接替王振华担任公司董事兼总裁职务。

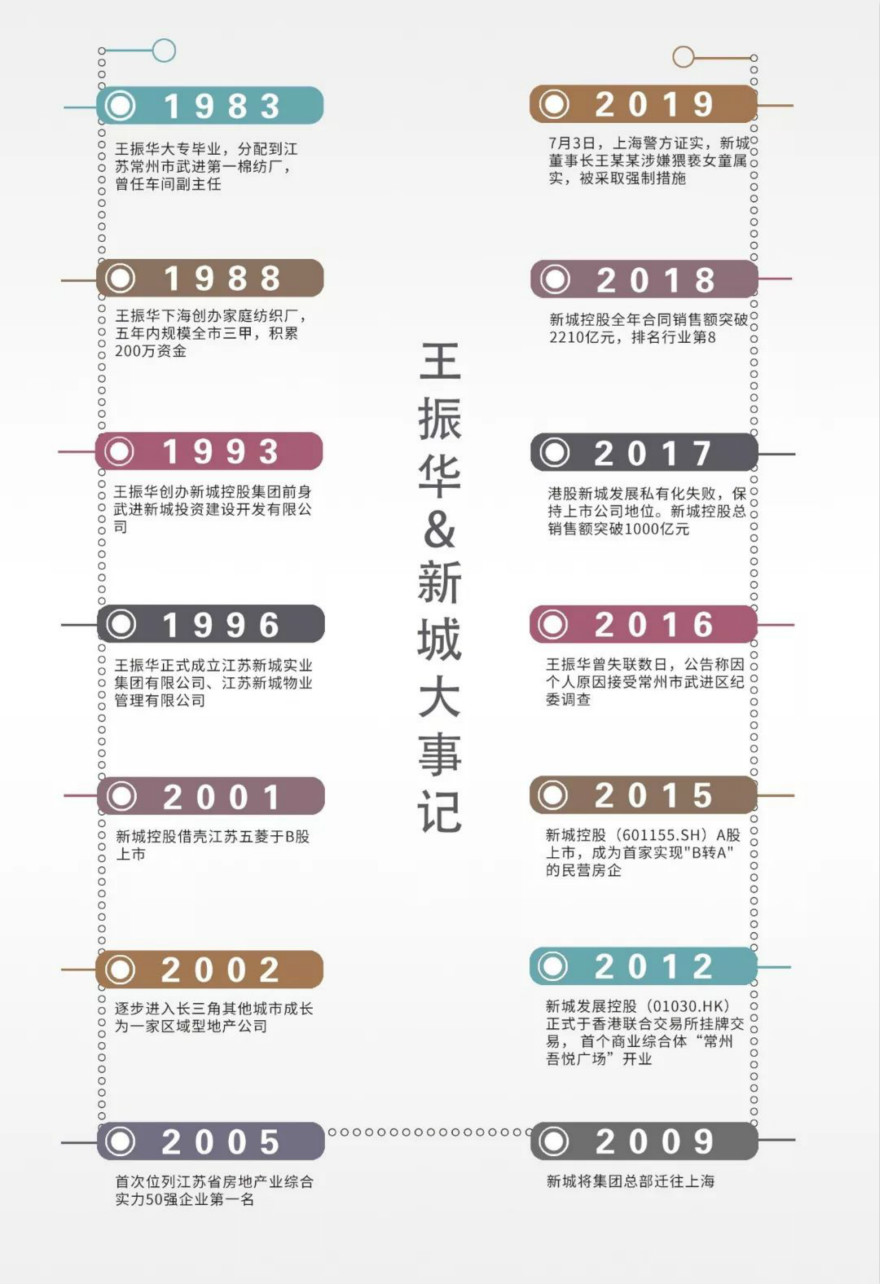

王振华上次涉案是在2016年1月22日,新城控股彼时公告称,公司董事长王振华因个人原因,正在接受常州市武进区纪委调查,其可以以适当方式参与公司重大事项的决策,并强调此事“与公司经营无关”。

据澎湃新闻报道,王振华此次协查可能主要是配合武进纪委对当地官员的调查。当年2月11日,王振华结束纪委审查,回归公司正常履职。

在资本市场,57岁的王振华实际控制着三家上市公司,包括新城控股(601155.SH)、新城发展(01030.HK)、新城悦(01755.HK)。

新城控股主营业务分为住宅开发、商业开发、商业运营管理三大事业部,其商业地产的核心为吾悦广场。追随王振华多年的老臣梁志诚负责住宅开发,王晓松负责商业开发,万达前高管陈德力负责商业运营管理。

新城控股母公司为港股上市公司新城发展,核心业务为新城控股的地产业务,此外还包括医养、儿童主题乐园、影院等其他非核心业务。

新城悦则为新城旗下的物业管理公司,2018年11月刚在港交所上市。

在地产行业,王振华与他的新城黑马成色十足,2018年合约销售额达到2210亿元,位列全国第8。2019年前5月,新城控股累计合约销售额928亿元,同比增长38%。

王振华涉事消息公布时间点,恰好在昨日A股收市后,新城控股的股价暂未受到影响。截止昨日收市,新城控股上涨3.79%,达到每股42.69元。

与此同时,新城发展股价直线跳水,股价跌至每股8.04港元,跌幅达到23.86%。新城悦同样大幅下跌至每股6.56港元,跌幅达到23.72%。两家港股公司市值一个小时内蒸发超过165亿港元。

关于王振华和新城控股的“膨胀”故事,听我们娓娓道来。

王振华曾经干过纺织厂

新城控股上一次出现在公众视野,源于一则监管政策。

2019年5月,因部分房企拿地激进,监管层将收紧部分房企公开市场融资,包括债券及ABS产品。受限房企名单多达20家,新城控股位居其中。截止2019年前5月,新城控股拿地金额达到467亿元。

激进拿地之余,新城控股还在大笔质押股票融资。

截止6月5日,王振华全资控制的富域发展集团有限公司,累计质押持有的新城控股股票达到7.06亿股,占持有公司总股份的51.25%,占公司总股本31.29%。

激进的基因,源于其黑马十足的本色。这匹黑马诞生于常州这座制造业发达的江苏三线城市。

“牧马人”王振华,担任着这家公司的董事长和法定代表人,1962年3月出生。

1983年,王振华大专毕业后,分配到江苏常州市武进第一棉纺厂,先是当过5年车间副主任。1988年,他跟着下海大潮走出国企,创办一家家庭纺织厂。

又用时5年,王振华将这家纺织厂的规模干到全市三甲,积累了200万的资金,但他意识到纺织业发展太慢。

1993年,中国房地产行业迎来史上第一个调控通知——国务院“国16条”,海南楼市泡沫应声破灭,上万家开发商哀嚎倒闭。

一本名为《投资潮中永不沉没的船——房地产》进入王振华的视野,书中讲述了李嘉诚、包玉刚等香港地产大亨发家的故事。

王振华天生爱冒险,受到李嘉诚们的鼓舞,他决意逆流而上,创办了新城控股集团的前身——武进新城投资建设开发有限公司。

从老家湖塘镇两栋住宅楼起步,王振华逐渐在常州站稳脚跟,并在2014年楼市低迷时起,开始了一波漂亮的逆周期操作,在长三角等区域大规模拿地。

王振华最耀眼的5年周期开始了。

他的新城控股(601155.SH)先后踏准上海及周边二线楼市房价快速上涨节奏,以及长三角三四线棚改去库存红利,土地货值短期内放大,销售额连年翻倍,2018年突破2210亿元,一跃进入全国房企10强,排名第8位。

领头“骆驼”当年一进宫

王振华在新城控股内部极力推崇“骆驼文化”。

他希望公司在“面临复杂的市场形势和不确定性,如同骆驼进入了沙漠,抓住一切机会,做到极致”。为此,他每年组织高管团队去甘肃、内蒙古等戈壁滩及沙漠地区耐力徒步。

领头的“骆驼”差点迷失。

2016年1月22日,在王振华失联两天后,新城控股公告称,其因个人原因,正在接受常州市武进区纪委调查,并强调此事“与公司经营无关”。

这是王振华的“一进宫”。所幸半月之后,他结束调查,回归公司。

2002年布局长三角之前,新城控股一直蜗居于大本营常州,至今累计开发超过50个项目。

常州这座三线小城已经无法满足王振华的规模胃口。而且,房地产行业遵循规模至上的游戏规则,有更大销售规模才有更丰厚的融资。

新城控股副总裁欧阳捷2018年初曾撰文判断,未来三年,50强房企将瓜分82%的银行开发贷款,“百强之外的房企已经不在银行贷款名单,50强房企就是银行放贷新门槛。”

2016年初王振华失联之前,正值新城控股全国化扩张的起步阶段。彼时,该公司销售额仅319亿,排名行业20强之外。

兵马不动,粮草先行。

2015年,新城控股发行股份,吸收合并子公司新城地产,成为第一家B股重组为A股的房地产公司。

之所以转去A股,在于新城地产2001年借壳江苏五菱于B股上市后,刚好赶上B股市场对境内投资者开放,境外投资者逢高减持离场,B股为内地企业融资输血功能逐渐殆尽。

获得A股输血渠道后,新城控股启动全国化布局,从上海、南京、苏州等长三角区域,扩张到中西部、环渤海及珠三角等区域,试图摆脱区域化房企标签。

极致高周转下的质量阴影

对于房地产市场来说,2014及2015年正处行业低迷期。王振华利用杠杆逆周期操作,在三四线城市抢夺低价地块。

财报数据显示,2014-2016 年新城控股拿地金额占销售金额比重分别是 35%、50% 和 89%。截止 2018 年末,总土地储备 10952 万平方米中,三线城市占比高达 61.4%。

新城控股资产负债率近年来逐渐攀升,从2015年的79.54%来到2018年的84.57%。净负债率同样快速增加,从2015年末的43%上升到2016年、2017年的80%左右,2018年中一度突破100.4%,随后下降至2018年末的49.21%。

2018年报期末,新城控股的负债总额2793.62亿,同比2017年增长77.32%。

截止2018年末,得益于此前销售回款,新城账面持有货币资金454亿元,货币资金/(短期借款+一年内到期非流动负债)比例约3.49倍,2017年则为1.7倍,短期偿债压力不大。

不过,该公司存货周转率正在变慢,从2017年的0.45下降到2018年的0.3。与此同时,融资成本也在增加,2018 年融资成本 6.47%,相较 2017 年末提升 1.15 个百分点。

与拿地、负债相对应的是同样高速攀升的销售规模。财报显示,2015年至2018年,新城控股合约销售额分别是319亿元、650亿元、1265亿元和2210亿元。

由于预售制度导致房企财报错配,卖房收入需等待一两年后才得以在财报中体现。以新城2018年2210亿元销售额为例,实际上多由2016年前后的销售额结算而来。

“新城控股充分受益三四线加杠杆去库存带来的大繁荣。”对此,兴业证券在研报中分析称,新城控股布局的多个三四线城市量价齐升,2018 年其三四线城市销售金额占比提高到 62.3%,销售面积占比提高到 54.4%。与之相呼应的,则是同比下滑11%的销售均价,为12201元/平米。

这一特点几乎与“三四线之王”碧桂园如出一辙。在新城内部,王振华对碧桂园高周转模式尤为推崇,当作学习标杆。

《棱镜》了解到,为提升项目周转速度,新城内部制定了“0346战略”——拿地即开工,3个月示范区开放,4个月开盘,6个月融资性现金回正,12个月现金流回正,包括拿地、销售、租赁及融资。

对此,银河证券分析称,广大三四线城市具备“天然”的快周转条件,预售条件宽松,使得从拿地到开盘周期压缩至3个月成为可能。

碧桂园高周转模式带来房屋质量问题,在新城控股身上也不例外。

《棱镜》查询各地住建部门网站及公开报道信息显示,仅最近半年,新城的南京璞樾和山豪宅项目、常州新城金郡精装修项目以及启东吾悦广场住宅项目等,均被曝出存在严重的施工质量问题。其中,南京项目上百套房子严重渗水,当地住建局撤销了该项目的竣工备案。

“包租公”王振华的吾悦帝国

王振华还是王健林商业地产的忠实门徒。

《棱镜》了解到,在新城内部组织架构中,主要分为住宅开发、商业开发、商业运营管理三大事业部。

商业开发的核心产品是吾悦广场,与万达广场模式颇为相似,也有规模不小的住宅项目,并且与住开事业部形成内部赛马,资源几乎不通,对外竞争抢地。

商业开发事业部的操盘手来自“万达帮”,此前的带头人是陈德力。陈曾在凯德商业和万达商业任职多年,经历过万达广场高速发展期,2016年被挖来加速吾悦广场落地。

吾悦广场避开与万达、大悦城、华润等强大对手在一二线城市的竞争,下沉到二三四线城市中的偏远区域,从地方政府手中拿到低廉土地,拉动区域土地货值增大。

以2017年为例,吾悦广场拿地均价为2243元/平米,比纯住宅拿地3610元/平米的均价便宜38%。

拿地后,吾悦广场依靠可售住宅、公寓和商铺的销售回款,快速回笼土地成本,用来补贴整个商业综合体及配套设施开发建设,购物中心则自持运营。

王振华曾对外表示,在三四线城市,一个购物中心成本大概7-8亿元,一二线城市成本会在15-20亿元,因为土地价格很高,“做商业项目之前,首先会分析地块到底有多少可销售面积,能否覆盖持有商业所需现金流,这是首要指标。”

2016年11月,王振华定下2020年开业100个吾悦广场、租金收益达到100亿元的目标。陈德力被挖来后,立表忠心干到120个。

眼下,陈德力已经没有机会亲身完成目标。2018年9月,少东家王晓松接替陈德力分管商开板块,后者转去负责商业管理事业部。

王健林2016年领导万达广场转型轻资产模式,王振华依然痴迷于吾悦广场重资产模式,但这种模式对现金流及运营效率要求极高,回收资金周期更长、风险更大。

新城控股2018年财报披露,截止2018年末,开业及储备的吾悦广场共计96座,其中重资产模式运营高达89座,24座位于二线,65座位于三四线城市。

太平洋证券曾就吾悦广场现金流做出模拟分析,一个典型的吾悦广场总建面50万平米,其中住宅公寓商铺等可售部分约40万平米,自持购物中心10万平米,假设地价为每平米3000元,总地价合计约15亿元。住宅等可售部分建安成本为12亿,按照往年新城综合体30%的毛利率计算,可售部分收入为34亿元,基本满足现金流自我平衡。

该券商预计,吾悦广场拿地后,6-9月可售部分开盘,现金流可支持购物中心等自持部门开发,3-5年成熟后可实现年租金收入1亿元。

对于投资物业的回报期,在2018年财报会上,新城发展行政总裁吕小平透露,按平均每个吾悦广场6.5亿的总投入计算,预计每个吾悦广场前十年的平均租费收入可以达到1.32亿元,投资回收期可控制在6年以内。

不过,《棱镜》从财报中看到,目前吾悦广场实际开业仅为42座,开业面积390万平方米,其中30座均在2017年之后开业。尽管全部租金及管理费合计收入增速翻倍至 21.16 亿元,但距离陈德力夸下的海口——2020年过百亿的租金收益,相距甚远。

与此同时,“包租公”王振华的收租能力着实一般,运营效率并不高。虽然吾悦广场2018年平均出租率达98%,但每平米租金仅为542元,其对标的万达广场则达到916元,更远落后于华润、大悦城、恒隆等对手。

现今年租金超过1亿的吾悦广场仅有3家,两家位于王振华老家常州,均已开业7年左右的时间。

被粉饰的百亿净利润

随着房价快速上涨周期结束,一个新的信号是,恒大、碧桂园等大型房企纷纷从规模扩张,转向利润至上。

在2018年销售额Top20房企中,新城控股以74%的净利润增速排名榜首,达到104.91亿元,跑赢A股98%的公司。

上海证券交易所旋即“当头棒喝”,针对新城控股太过亮眼的年报,2019年4月初,连发长达7页的事后审核问询函,质疑其利润虚增、关联交易涉嫌利益输送等。

随后,新城控股公告回应监管层问询。这份43页的回函内容,在监管规则允许之内,展现出超高财务会计技巧。

财务数字如同一串串隐蔽的摩尔斯电码,拆解这104.91亿元的净利润构成,不难发现,其中28.09亿元来自投资性房地产公允价值增加的收益,而2016、2017年这一数据仅5.82亿元、9.09亿元。

关于这一点,监管层质疑其公允价值大幅增长合理性。

对此,新城控股回函解释称,公允价值主要的变动原因是,“在2018年之前竣工的吾悦广场租金上涨带来的评估增值,以及2018年内竣工的在建工程的评估增值。”

日后,这些多半布局于三四线城市的吾悦广场,一旦整体估值缩水、运营效率走低的话,公允评估增值下跌,这块账目利润又该如何美化?

与此同时,新城控股还有一笔6.77亿元的净利润,来自“许昌昱恒”这家由合(联营)公司变更为公司合并报表范围子公司的投资收益。

对此,监管层质疑称,面对诸多持股超过50%的合(联营)公司,为何新城“有选择性”纳入并表,是否有调节利润的考虑?

新城给出的解释为,有些项目合作方希望继续参与经营决策,导致无法纳入合并范围。

《棱镜》查询得知,新城控股持股超过50%的合(联营)公司有24家,除“常熟中置”及“常州新城紫东”两家公司盈利外,其余公司均处于亏损状态,合计亏损额为3.18亿元。这意味着,一旦将上述24家公司也进行并表,无疑将侵蚀新城控股百亿净利润。

此外,2018年报披露,新城控股有448.68亿元的多笔应收账款,其中“苏州聿盛”等欠款超过一年,但相比其他规模性房企,其坏账计提比例仅为0.1%及1%,明显低于同行。

更为吊诡的是,截止2018年底,新城控股应付控股股东新城发展计息款项22.22亿元,利率8%。2019年3月,在公司账面仍有454亿元的账面货币资金外,新城控股再向控股股东借款100亿元,利率不低于8%。

但8%的利率明显高于公司2018年6.47%的平均融资成本。对此,监管层怀疑高利率是否会侵害公司利益。

儿童乐园业务被蒙上阴影

除上述账面上的“美化”外,回到实实在在的地产开发主业,新城控股前景也令人堪忧,这亦是监管层关注的重点。

眼下,楼市调控日趋严厉超出行业预期,随着棚改红利殆尽,押注三四线城市的新城控股,后续业绩增长动力成为疑问。财务数据显示,截止 2018 年末,其总土地储备 10952 万平方米中,三四线城市占比高达 61.4%。

“三四线城市的红利还是会有一段时间,未来3-5年都有好的发展机会。”2018年7月,王振华曾做出判断。但现实情况与王老板的判断截然不同。

新城控股在最近的回复函中表示,2018 年及 2019 年一季度,公司在三四线城市的房地产合同销售额占比分别为 50.72%及 59.51%,受调控政策持续影响,自 2018 年下半年至 2019 年一季度,公司三四城市房地产项目去化率同比有所下降,2019年第一季度实际可售货值为1519.27亿元,实际销售467.14亿元,去化率仅30.75%。

对于2019年的销售目标,有媒体称其内部目标一度被定到3500亿元。不过王振华在2018年财报会上表示合约销售目标为2700亿元。

此前,王振华已经在有意控制拿地成本。兴业证券在2017年11月份的一份调研纪要中写道:公司要求项目达到净利润率8%以上,内部报酬率 20%以上。不过,拿地失误的案例时有发生。

据澎湃新闻报道,2017年7月,在安徽肥东县项目拍地时,新城控股比第二名万达报价高出约15亿元,最终以溢价231%、总价35亿元的代价成交。

新城控股下发内部通知,认为此次拿地存在重大研判失误,造成严重损失,投资拓展及研究部两名高管被罚降职、降薪、罚款。

在地产之外的多元化业务中,新城发展还在大力开拓“多奇妙乐园”的儿童主题业务。该业务依托于新城打造的吾悦广场,为2-6岁亲子提供陪伴空间和儿童成长体验式消费业务。

截止2019年6月,新城已开业54家乐园,预计至2020年底,累计开业将达107家,未来三年的目标是150家乐园。

6月5日,跟随王健林17年的老臣、万达宝贝王集团董事长曲德君离职后,加盟新城发展,负责儿童主题业务。

在王振华因涉嫌猥亵儿童被上海警方拘留后,新城发展的儿童主题业务同样蒙上一层阴影。