猎云网注:网商银行的宗旨是“帮助解决小微企业、个人创业者融资难融资贵、农村金融服务匮乏等问题,促进实体经济发展”,与“阿里让天下没有难做的生意”一脉相承。微众银行侧重于服务消费者,在人个与金融机构间架起“桥梁”,与“腾讯连接一切”的“终极目标”方向一致。需要说明的是,花呗、借呗业务在蚂蚁小贷,网商银行完全是“To B的银行”。微众银行虽有几十万笔To B业务,但在上亿笔个人贷款“衬托”下,还是应当定性为“To C的银行”。文章来源:虎嗅APP(ID:huxiu_com),作者:Eastland,虎嗅研究总监。

3月5日,网商银行召开董事会。据可靠消息称,井贤栋将卸任网商银行董事长,由蚂蚁金服总裁胡晓明接任,原网商银行副行长金晓龙将升任网商银行行长。上述安排将在获得监管部门批准后正式公布。

金晓龙拥有丰富的银行从业及中小企业服务经验。2017年3月加盟网商银行前,担任平安银行中小企业金融事业部/网络金融事业部总裁。就在不久前,金晓龙高调宣布“3年内让全国路边摊儿都能贷到款”。鉴于金晓龙的从业背景及言行,由其出任行长意味着网商商银行将进一步强化小微企业金融服务。

网商银行是中国第一批5家民营银行之一,与微众银行同为同为互联网银行,外界总是将网商银行和微众银行放到一起来看。

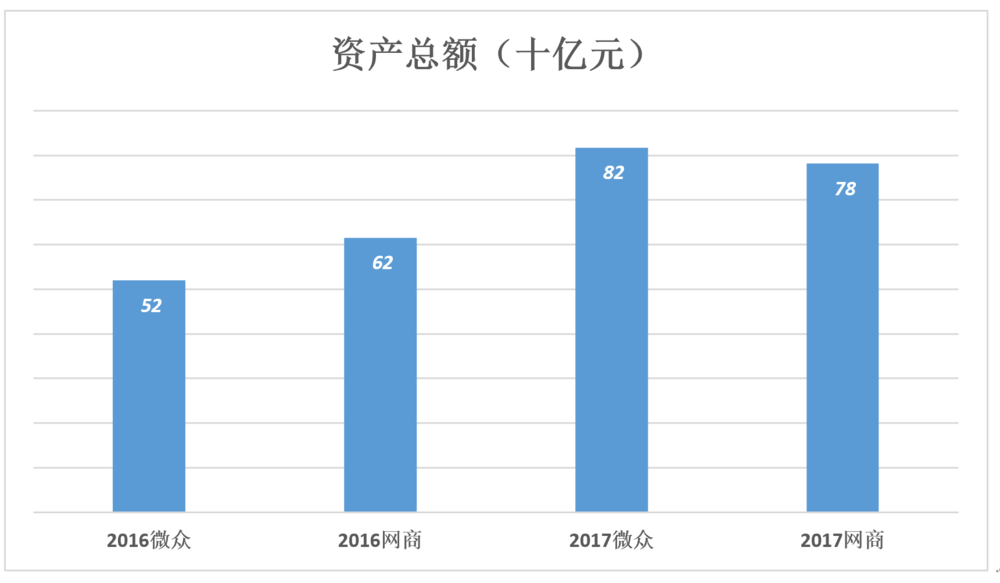

微众银行于2014年12月16日注册成立。2015年亏损5.84亿,2016年实现净利润4.01亿。2017年,微众银行“大翻身”,营收67.48亿,净利润14.48亿,资产总额817亿,累计服务6000多万用户,发放个人贷款1亿多笔。

网商银行于2015年6月25日开业,2015年亏损6900万。2016年净利润3.16亿。2017年,网商银行营收42.75亿,净利润4.04亿,资产总额781亿,累积服务571万户小微企业(最新数据为1500万户)。

与资产总额数万亿的银行巨头相比,注册资本40亿的网商银行是个新生的“小不点”。若不是和微众银行对比,网商银行2017年的成绩并不算差。

赚钱能力的差异,源于这两家银行业务模式的本质差异。

网商银行和微众银行分别依托阿里和腾讯,同为“金融界”“银行门”“商业银行科”“互联网银行属”,但却不同“种”,有着相异的基因。好比狮子和老虎都是猫科动物,但却不是一个物种。

同属不同种

网商银行的宗旨是“帮助解决小微企业、个人创业者融资难融资贵、农村金融服务匮乏等问题,促进实体经济发展”,与“阿里让天下没有难做的生意”一脉相承。

微众银行侧重于服务消费者,在人个与金融机构间架起“桥梁”,与“腾讯连接一切”的“终极目标”方向一致。

需要说明的是,花呗、借呗业务在蚂蚁小贷,网商银行完全是“To B的银行”。微众银行虽有几十万笔To B业务,但在上亿笔个人贷款“衬托”下,还是应当定性为“To C的银行”。

截至2017年末,微众银行服务了6000多万用户,累计发放个人贷款1亿多笔,满足客户消费、经营、购车、应急等各类需求。

网商银行则稳步向传统金融机构回避的领域推进,即为小商家服务。到目前为止,网商银行提供的服务已基本覆盖阿里电商生态中逾1000万小商户。金晓龙所说的“路边摊儿”是对网商银行服务对象的形象描述。

一个TO C,一个TO B,微众和网商的服务对象不同,也就导致了两家赚钱能力的差异。

资产规模及结构

2016年,微众银行、网商银行资产总额分别为520亿和615亿,微众落后15.5%。2017年,微众银行资产总额飙升至817亿,反超网商银行4.5%。

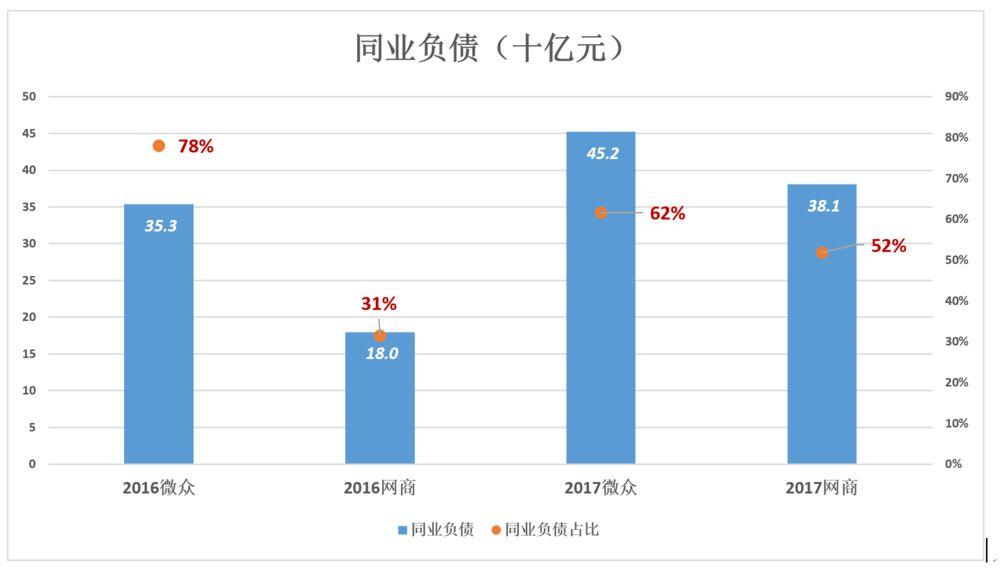

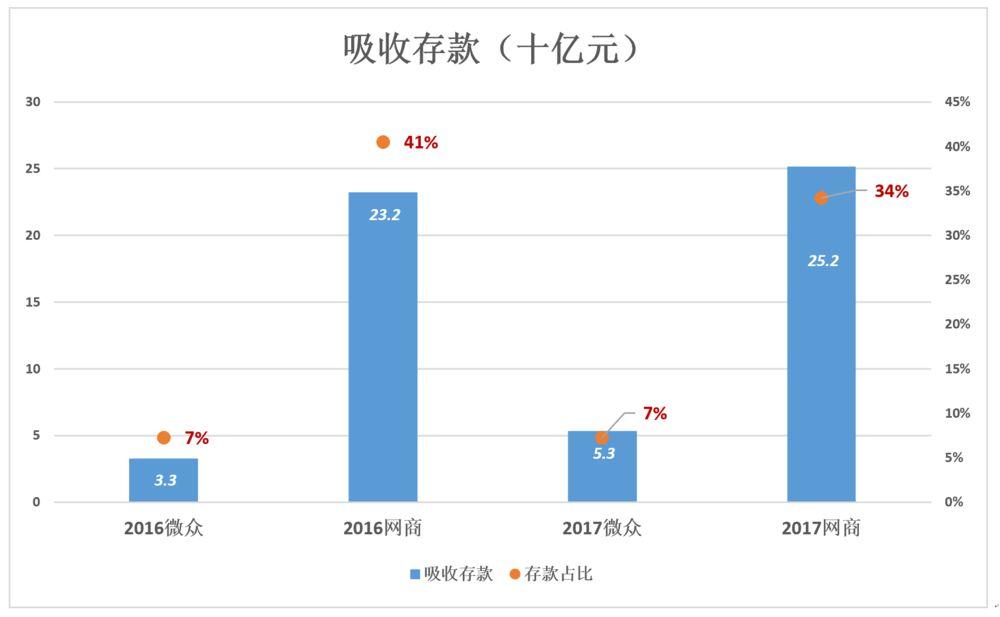

负债是银行资产扩张的主要手段。下面比对微众银行与网商银行两项主要的负债:同业负债和吸收存款。

受限于不能进行远程开设一类账户,同业负债(即同业及其它金融机构存放的款项)成为微众银行和网商银行的资金来源。

金融机构间存款的基本逻辑是资金获得与资金运用能力的再匹配。

网点众多、信誉深入人心的传统金融机构在吸收存款、销售理财产品方面具有优势。而新兴的中小银行吸储、销售理财产品的能力原本就差,还受到许多政策限制。为“找米下锅”就需要吸收同业资金,这当然是有代价的,所以同业负债并非越高越好。

2016年,微众银行、网商银行同业负债金额分别为353亿和180亿,占各自负债总额的78%和31%。

2017年,两家同业负债都有显著上升,但微众的依赖程度更高。截至2017年末,微众同业负债452亿,占负债总额的62%。

网商银行在吸收存款方面有天然优势,能够“近水楼台”地吸引阿里电商生态中小微企业的冗余资金。截至2017年末,网商银行吸收存款252亿,约为微众银行的5倍。

服务对象不同利润空间迥异

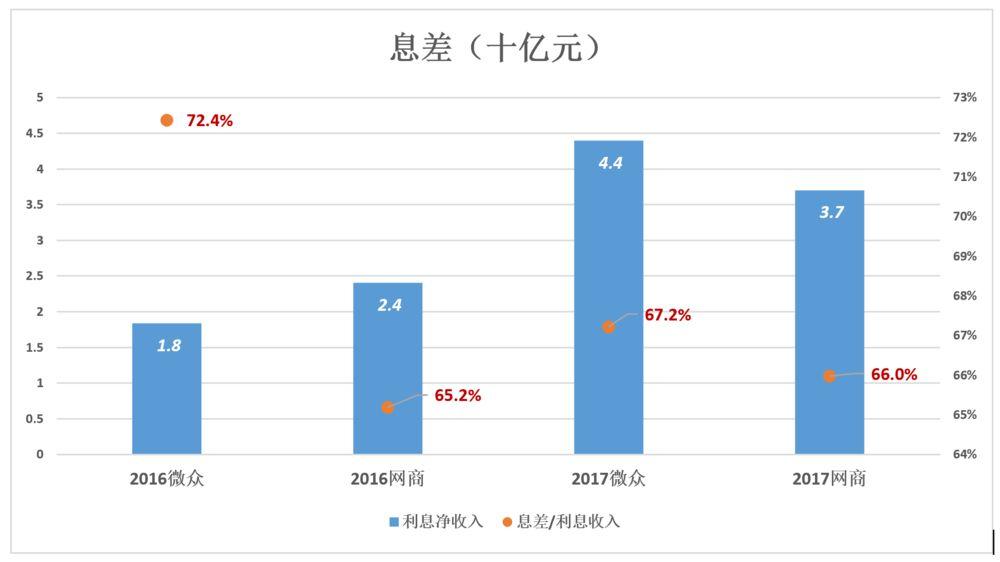

不论微众银行还是网商银行赚的都是息差和手续费。

2017年,微众银行利息收入和支出分别为65.4亿和21.4亿,利息净收入44亿,占利息收入的67.2%;网商银行利息收入和支出分别为56.1亿和19.1亿,利息净收入37亿,占利息收入的66.0%。网商银行落后1.2个百分点,仅息差一项微众多赚6.9亿。

一般来讲,B和C对利率敏感程度会有很大差别。

在金融服务里,小微企业本身是难啃的骨头,存在获客难度大、成本高、利润薄、收益低的特点。

网商银行服务的小微企业做的都是小本生意,贷款利率升降半个百分点都锱铢必较,意味着息差不可能太高。去年行业整体融资成本都有所上升,市场资金成本平均上升了1个百分点,而网商银行给小微企业的平均贷款利率仍下降了1个百分点。一升一降,网商银行从中赚到的利润自然更少了。

微信年轻用户想买新潮商品自用或送朋友,或工资花光等家里汇钱需要“救急”,这种情况下哪里顾得上在意几个百分点的利息。再说借的本金少、时间短,十天半月后还款,需要付的利息只不过几十元。

因为服务C端消费者,有机会坐享高息差是微众银行的天然优势。而网商银行的优势是掌握卖家的经营情况和现金流,微信不知道用户月薪。

佣金及手续费

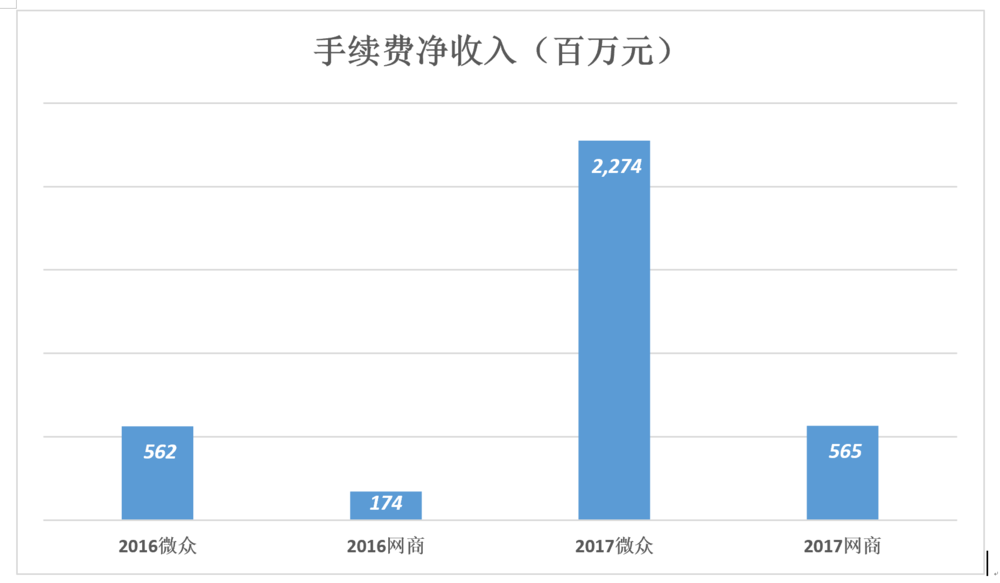

2017年,微众银行收手续费及佣金收入、支出分别31.4亿和8.6亿,净收入22.7亿,占营收的33.7%。而网商银行收手续费及佣金收入、支出分别7.36亿和1.71亿,净收入5.65亿,占营收的13.2%。微众又多赚17亿。

手续费净收入的悬殊差异也是业务模式决定的:

微众与数十家银行开展联合放贷合作。放贷本金的25%由微众出,75%由其它银行出,微众向银行收大约5%的手续费!羊毛出在羊身上,这5%最终由微粒贷用户承担。

网商银行为中小企业提供账户管理服务,通过“余利宝”这款产品把小商户的冗余资金导向货币基金,累计为675万商户提供现金管理服务。但货币基金代销费率较低,想要获得与微众银行同样的收入业务量要增长几倍才行。

前面讨论过,腾讯的目标是“连接”,微众银行是6000万获得授信的微信用户与50家银行之间的桥梁,赚的是资金供需双方的“买路钱”。在微信生态中,微众银行ToC业务的本质是社交流量变现,可以说“服务与索取并重”。

网商银行要帮小微企业做生意,在电商生态中的角色是服务重于索取,只有服务好1000万商家才谈得到“已欲立则利人,已欲达则达人”。